Letztes Update: 27. Mai 2022

Gerade für AnfängerInnen werden auf verschiedenen Kanälen oft Alltagsaktien angepriesen. Das klingt dann so oder ähnlich: Schaue dich einfach im Alltag um und kaufe Aktien der Unternehmen, die dir täglich begegnen und zu denen du einen Bezug hast – Investieren ist kinderleicht. Gerade auf Instagram sind solche Investmentideen beliebt:

Mein Wecker klingelt (iPhone von Apple), ich mache mir einen Kaffee (Nespresso von Nestlé, Hafermilch von Oatly), putze mir die Zähne (Elmex von Colgate-Palmolive), binde mir die Schuhe (Performance-Schuh von On) usw.

Ob Alltagsaktien wirklich so eine gute Idee sind, schauen wir uns in diesem Beitrag mit einigen Beispielen an.

Bei der Auswahl der „Alltagsaktien“ habe ich bewusst auf ein breites Spektrum geachtet. Also Aktien aus dem Technologiebereich, Nahrungsmittel, Konsumgüter und zwei gehypte Modeaktien. Einige tatsächlich existierende Depots dürften da grössere Klumpenrisiken aufweisen. Wie immer gilt: Das sind keine Kauf- oder Verkaufsempfehlungen, sondern nur Beispiele.

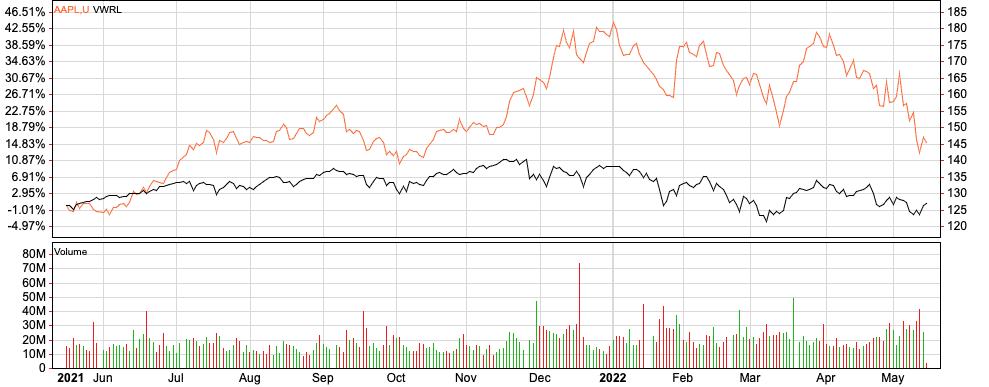

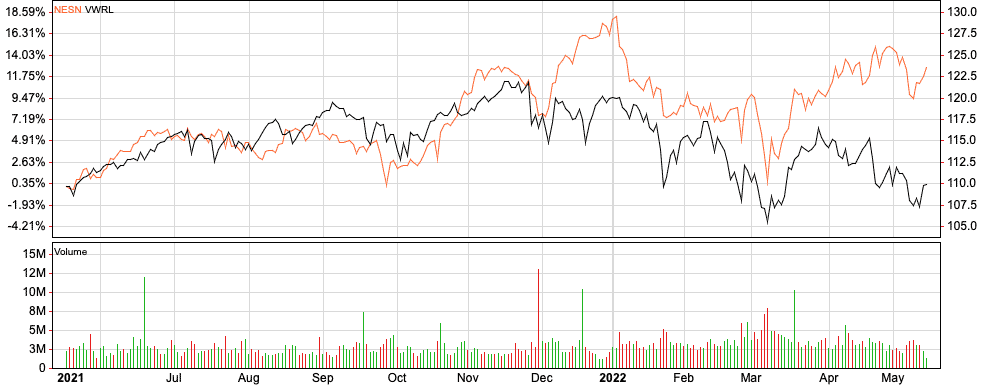

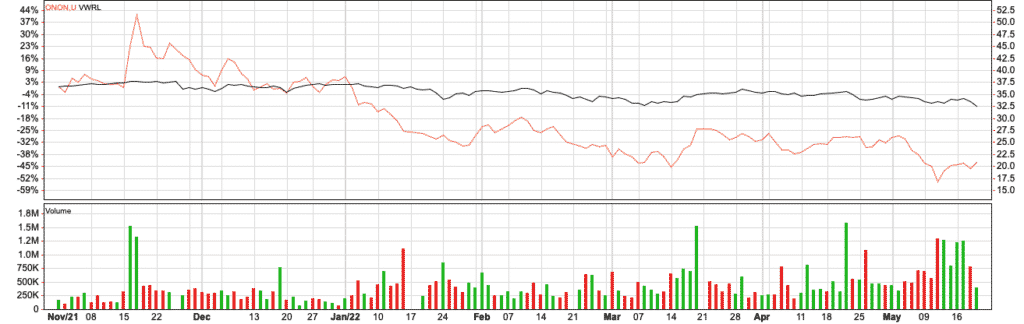

Die folgenden Grafiken zeigen die Kursverläufe der letzten 365 Tage. Als Vergleich habe ich den Vanguard FTSE All-World UCITS Distributing ETF (VWRL) in CHF gewählt. Für einen exakten Vergleich müsste man die jeweiligen Währungen und eventuell ausgeschütteten Dividenden noch berücksichtigen, aber das ignorieren wir in diesem Beitrag grosszügig.

Und natürlich sind Charts von nur einem Jahr nicht wirklich aussagekräftig. Da sich aber im letzten Jahr viele zum ersten Mal an die Börse gewagt haben, schauen wir uns eben nur dieses eine Jahr an. Das ist zugegebenermassen etwas willkürlich, aber das Rot in vielen Depots ist real.

Apple

Wer anstelle des ETFs die Apple-Aktie im Depot gehabt hätte, wäre im Rückblick besser gefahren. Der weltweit anlegende ETF hat in einem Jahr ungefähr 0% gemacht, während die Apple-Aktie mit einem Plus von knapp 15% auftrumpfen konnte.

Aber was beim Betrachten des Charts sofort ins Auge fällt, ist die wesentlich höhere Volatilität der Apple-Aktie. Sie schwankt viel stärker oder noch anders ausgedrückt, die Täler sind tiefer und die Berge höher.

Nestlé

Mit Nestlé würdest du bei einem Plus von rund 13% stehen, während der ETF natürlich auch hier – es ist ja derselbe Zeitraum – kaum vom Fleck kam.

Was auffällt: Hier sind die Täler der beiden Kursverläufe ähnlich tief und die Berge ähnlich hoch. Aber warum sind diesmal die Ausschläge beim ETF viel grösser als im Chart mit der Apple Aktie? Das liegt an der Skala links. Im Chart mit Apple ging diese von -4.97 bis +46.51 und hier nur von -4.21 bis +18.59. Was lernen wir daraus: Kursverläufe immer im Detail ansehen.

Beide Aktien haben den ETF geschlagen, also sofort in die Alltagsaktien rein? Warte zumindest noch das nächste Beispiel ab.

Oatly

Bei dieser Skala wird der ETF beinahe zu einem waagrechten Strich. Und die Oatly-Aktie, seit Mai 2021 überhaupt an der Börse, kennt eigentlich nur eine Richtung: Von oben links nach unten rechts. Um die 80% ist die Aktie in einem Jahr gefallen. Da kann Oatly im Vergleich zu Kuhmilch noch so viel CO2 einsparen, der Verlust im Depot schmerzt. Wir sehen: Von einem Unternehmen überzogen zu sein und seine Aktie zu halten, sind zwei verschiedene Dinge.

Colgate-Palmolive

Du könntest jetzt einwenden, dass Oatly auch einfach eine gehypte Modeaktie sei. Na ja, wie der Chart von Colgate-Palmolive zeigt, können auch langweilige Aktien aus dem Konsumgütersektor schlechter performen als ein breiter ETF. Im letzten Jahr ist die Colgate-Palmolive-Aktie um etwa 6% gefallen.

On

Der Chart der On-Aktie zeigt nur 200 statt 365 Tage wie bei den anderen Charts, da die On-Aktie erst Mitte September 2021 ihren Börsengang hatte. Wie so häufig bei Aktien, die erst kürzlich an die Börse gingen, steigt der Kurs in den ersten Tagen an und fällt dann recht deutlich runter. Mit der On-Aktie hättest du einen Buchverlust von ca. 45% gemacht. Da kann man die Firma und ihre Produkte noch so toll finden, aber wer denkt bei einem Verlust von 45% nicht an einen Verkauf?

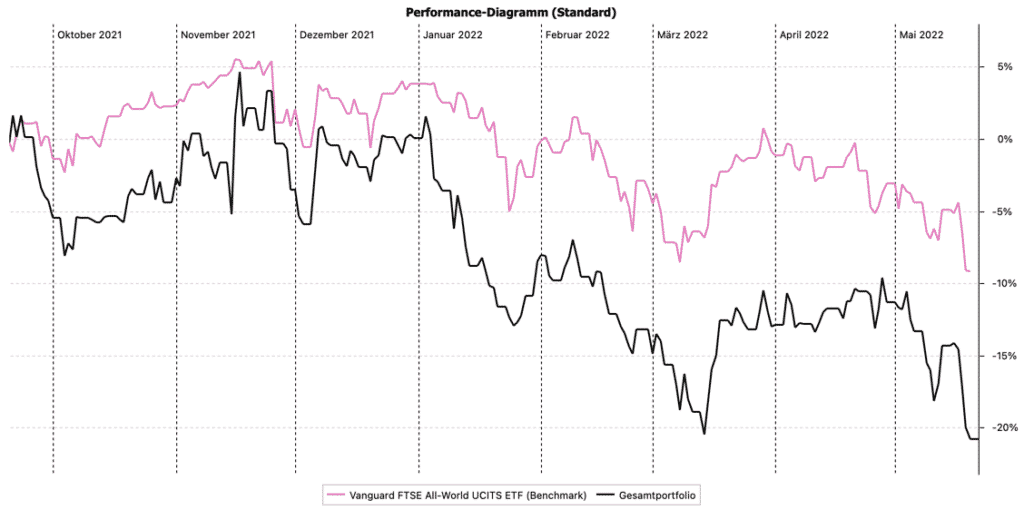

Portfolio mit Alltagsaktien

Hättest du dir am 20. September alle fünf Aktien zu gleichen Teilen gekauft (gleichgewichtet), sähe der Chart so aus:

Unser Benchmark ist zwar ebenfalls im Minus, aber nur halb so viel wie das Portfolio mit Alltagsaktien.

Vergleichen wir auch noch die Volatilität des Alltagsaktien-Portfolios mit der Volatilität des Benchmarks, ist schnell zu erkennen, dass diese höher war und die Rendite eben geringer.

Titelspezifisches Risiko

Einzelaktien haben ein sogenanntes titelspezifisches oder unsystematisches Risiko. Bei Oatly ist ein titelspezifisches Risiko zum Beispiel die erstarkende Konkurrenz für pflanzliche Milchprodukte. Oder die Warnung von Oatly im November 2021 vor einem überraschend hohen Verlust, welche die Aktie um einen Fünftel einbrechen liess.

Das titelspezifische Risiko lässt sich „wegdifferenzieren“, indem man Aktien aus unterschiedlichen Branchen und Ländern in seinem Depot mischt. Dazu braucht es um die 20 Aktien. Was dann übrigbleibt, ist das systematische Risiko, auch Marktrisiko genannt. Damit sind die Schwankungen des Gesamtmarkts gemeint, beeinflusst zum Beispiel durch Änderung der Inflationsrate, der Konjunktur oder des politischen Umfelds. Und mit diesem Marktrisiko muss man immer umgehen lernen, wenn man in Aktien investiert.

Kosten

Neben dem zeitlichen Aufwand, sich ein Depot von über 20 Aktien anzulegen und zu überwachen, solltest du auch die Kauf- und Rebalancingkosten im Auge behalten. Und du wirst für ein breit diversifiziertes Portfolio auch Aktien in Fremdwährungen kaufen, beim Handel fallen zusätzlich Gebühren für den Währungstausch an.

Ein ETF, Indexfonds oder Fonds übernimmt das alles für dich. Du kaufst auf einmal mehrere hundert Aktien in einem Korb und wenn du den Fonds in CHF kaufst, übernimmt dieser sogar den Währungstausch.

Fazit Alltagsaktien

Alltagsaktien sind meiner Meinung nach überhaupt nicht für AnfängerInnen geeignet. Die Gefahr, dass ein einseitiges Portfolio aufgebaut wird, ist gerade für Laien sehr gross und wenn es mal nicht so rund läuft an der Börse, dann sind solche Portfolios überdurchschnittlichen Schwankungen ausgesetzt. Das braucht dann schon sehr viel Durchhaltewillen, um nicht auszusteigen und in Zukunft Aktien als Zockerpapiere und die Börse als Casino zu verteufeln.

Breit diversifizierte ETFs, Fonds oder auch Robo-Advisors sind für AnfängerInnen viel geeigneter. Das ist zugegebenermassen um einiges langweiliger und ich habe zu den Unternehmen in meinen ETFs überhaupt keine emotionale Bindung. Aber was bringt mir die Aktie eines Unternehmens, an das ich ganz fest glaube, von den Produkten ich überzeugt bin, das Geschäftsmodell verstehe (auch so ein 0815-Spruch, mit dem ich nichts anfangen kann, aber das würde einen ganzen Beitrag füllen), aber der Markt anderer Meinung ist? Dann sitze ich auf einem Buchverlust von 80% und weiss nicht, was ich machen soll. Verkaufen? Nachkaufen? Warten, bis die Aktie wieder auf 0 steigt und dann verkaufen? Um einen Buchverlust von 80% auszubügeln, braucht es übrigens einen Kursgewinn von 400%. Da kann ich nur viel Geduld wünschen.

Und wenn doch unbedingt Einzelaktien sein müssen, dann lieber im Rahmen einer Core-Satellite-Strategie.

Werbung

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.