Letztes Update: 31. Juli 2025

Wer sich mit Sparplänen befasst, der stösst immer wieder auf deutsche Neo-Broker wie Trade Republic, Scalable Capital, Smartbroker oder den kostenlosen US-Broker Robinhood.

Interview mit Andreas Friedrich, Pressesprecher der Trade Republic Bank GmbH

Mit Deutschlands erstem mobilen und provisionsfreien Broker haben Sie viele Kundinnen und Kunden zum Wechsel oder überhaupt zum Investieren gebracht. Wie viele Kundinnen und Kunden haben Sie seit dem Launch vom Mai 2019 gewinnen können?

Wir freuen uns über jeden neuen Kunden und insbesondere darüber, dass etwa die Hälfte unserer Kunden über uns ihre erste Aktie überhaupt gekauft haben. Das zeigt, dass viele Menschen, denen der Handel mit Wertpapieren bisher zu kompliziert bzw. zu teuer war, durch unser Angebot nun den Weg an den Kapitalmarkt finden. Wir durften weniger als ein Jahr nach Marktstart bereits über 150’000 Kunden in der Trade Republic begrüssen.

Nach der Ankündigung, dass Sie den Markteintritt in Österreich planen, fragen sich hier viele, wann denn die Schweiz an der Reihe ist. Gibt es entsprechende Pläne bei Trade Republic?

Es gibt noch keine konkreten Pläne für einen zeitnahen Start in der Schweiz.

Welche Neuerungen/Entwicklungen stehen nach der grossen Finanzierungsrunde an?

Wir wollen als Unternehmen weiter wachsen und neben der Expansion in neue Länder stehen vor allem neue Produkte im Fokus, mit denen wir unsere App für unsere Kunden v.a. im Bereich Sparen noch attraktiver machen wollen.

Smartbroker wird zu SMARTBROKER+ und wechselt von der DAB BNP Paribas zur Baader Bank. Kundinnen und Kunden aus der Schweiz können nicht migrieren. Sie müssen bei Smartbroker (dem Broker ohne +) bleiben, wo ab dem 1. Januar 2024 ein neues Preismodell gilt. Für USD- und CHF-Orders werden dann 15 Euro fällig. Die Konditionen sind dann also nicht mehr attraktiv. Deshalb habe ich mein Konto bei Smartbroker schon jetzt gekündigt.

Bei den meisten Anbietern können Schweizerinnen und Schweizer kein Konto eröffnen, so ist die Eröffnung bei Trade Republic nicht möglich. Nicht so bei Smartbroker: Hier sind auch Schweizer Staatsbürger willkommen. Wie sich der günstige Broker mit den interessanten Sparplanangeboten schlägt, erfährst du hier.

Smartbroker

Im Dezember 2019 hat wallstreet:online bekannt gegeben, dass sie unter dem Namen Smartbroker Kunden den Handel von Wertpapieren an allen gängigen Börsenplätzen zu Discount-Konditionen anbietet. Zu der Smartbroker-Gruppe gehören ausserdem die Portale wallstreet-online.de, boersenNews.de, FinanzNachrichten.de und ARIVA.de. Sie ist somit Marktführerin im Bereich Finanzinformationen.

Als Depotführende Bank agiert DAB BNP Paribas. Die Direkt Anlage- und Vermögensverwaltungs-GmbH wurde 1994 als erster deutscher Discountbroker gegründet und nahm im selben Jahr den Geschäftsbetrieb als Direkt Anlage Bank GmbH (DAB) auf. Die französische Grossbank BNP Paribas übernahm 2015 die DAB Bank. Die Einlagen sind durch die gesetzliche Einlagensicherung bis zu EUR 100’000 pro Kunde geschützt.

Smartbroker präsentiert sich folgendermassen: “Mit über 20 Jahren Erfahrung haben wir einen Broker entwickelt, der auf die Bedürfnisse der Anleger zugeschnitten ist. Die Zeit ist reif für unkompliziertes Trading.” Solche Versprechen laden zum Testen ein und das habe ich für euch natürlich auch getan.

Kosten

Hier beginnt es nun interessant zu werden. Denn der Broker bietet kostenfreie Fondssparpläne an. Es fallen also keine Sparplankosten und keine Ausgabeaufschläge an. Für uns Schweizer unvorstellbar. Eine Ausführung ist bereits ab EUR 25 möglich. Als Intervall kann monatlich, zweimonatlich, vierteljährlich oder halbjährlich angewählt werden.

Auch rund 600 ETF sind sparplanfähig. Eine Ausführung kostet nur 0.20% (mindestens EUR 0.80). 279 ETFs sind während dem Aktionszeitraum sogar komplett kostenlos. Auch hier sind die Intervalle wie oben möglich und eine Ausführung ab EUR 25.

ETC- und Aktiensparpläne sind auch möglich. Weitere Informationen dazu und die sparplanfähigen Fonds und ETFs findest du hier.

Der Handel von Schweizer Wertpapieren an der Schweizer Börse lohnt sich übrigens nicht. Die Gebühren sind dort bei Smartbroker recht hoch. So bezahlst du eine Basisprovision je Order von EUR 9.00 und zusätzlich ein Handelsplatzentgelt von 0.05% bez. mindestens CHF 20.00.

Mit Swissquote fährst du da günstiger.

Etwas speziell ist das Verwahrentgelt. Dies beträgt bei Schweizer Franken 0.75% p.a. ab einer Cash-Quote in Höhe von 15% im Verhältnis Depotbestand zu Cashbestand. Zur Berechnung dieser negativen Verzinsung wird der jeweilige Durchschnitt der Salden im Quartal zugrunde gelegt. In den ersten drei Monate ab Eröffnung wird auf das Verwahrentgelt verzichtet. EUR- und USD-Konten sind davon ausgenommen. Viel Bargeld auf den Konten bei Smartbroker zu horten ergibt aber eh keinen Sinn. Entweder du investierst es direkt oder behältst es noch auf deinem Spar- oder Lohnkonto.

Eine App gibt es leider noch nicht. Du kannst aber den vollen Funktionsumfang auch über deinen Browser auf dem Smartphone abrufen und nutzen.

Eröffnung

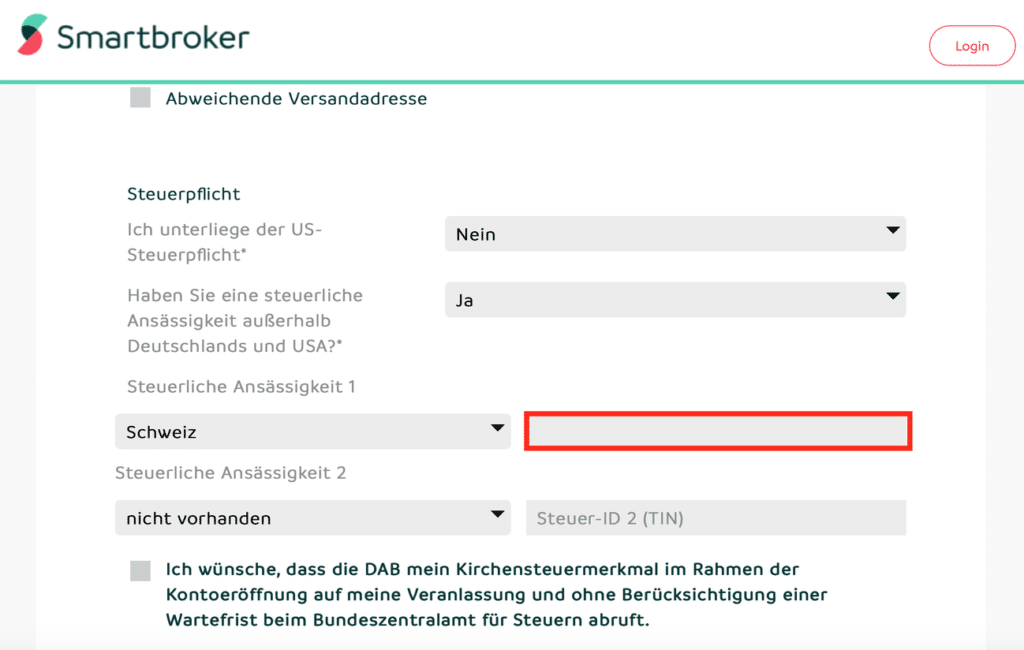

Vorneweg: Die Eröffnung ist extrem unsmart! Die ersten Schritte funktionieren digital. Wie überall gibst du deine persönlichen Daten sowie Informationen zur beruflichen Tätigkeit ein. Beim Eröffnungsprozess wird öfters nach der Steuer ID 1 (TIN) gefragt. In der Schweiz entspricht dies der AHV-Nummer. Auch gibst du deine Erfahrungen mit Finanzinstrumenten an.

Ausserdem kannst du anwählen, ob du auch gleich ein oder mehrere Fremdwährungskonten eröffnen willst. Ich empfehle dir zumindest ein CHF-Konto zu eröffnen, für Überweisungen aus der Schweiz sicher eine gute Idee und kostenlos ist es eh.

Soweit so gut. Aber als Schweizer muss man zusätzlich eine FATCA-Selbstauskunft ausfüllen. Das ist ein PDF-Formular, welches man am Computer ausfüllen kann. Dann wird es ausgedruckt, unterschrieben, eingescannt und per Mail gesendet. Zusätzlich braucht es eine amtliche Meldebescheinigung. In Zürich heisst die Wohnsitzbestätigung und kostet CHF 20.00. immerhin kann man die bei der Stadt digital anfordern. Ausgeliefert wird sie aber analog, also wieder einscannen und per Mail senden.

Schliesslich muss man sich per PostIdent-Verfahren identifizieren. Dazu wird eine App heruntergeladen. Du gibst noch einmal gewisse Daten ein und schliesslich führt ein Agent per Videotelefonie durch die nächsten Schritte. Von deiner Identitätskarte und von dir werden Fotos erstellt. Sobald die Identifizierung abgeschlossen ist, werden die Unterlagen der Depotbank DAB BNP Paribas weitergeleitet.

Und dann heisst es warten. Warten auf ulkige Briefe der Depotbank DAB BNP Paribas. Nach einer Woche kam ein Brief mit der Zugangsnummer für den Online-Zugang. Wenige Tage später kam ein Brief mit der Bestätigung der Depotkonto-Eröffnung. Diesem Brief war eine CD-Rom beigelegt mit den „Basisinformationen über Wertpapiere und weitere Kapitalanlagen“. Falls man keine Möglichkeiten habe die Inhalte der CD-Rom abzurufen, solle man sich bitte vertrauensvoll an seinen Finanzberater (in diesem Falle Smartbroker) wenden um die Informationen in schriftlicher Form zu erhalten. Eine CD-Rom per Post – ich fühlte mich wie im Museum.

Also am Onboarding-Prozess gibt es noch einiges zu verbessern. Lieber Smartbroker und liebe DAB BNP Paribas schaut euch doch bitte dringend Schweizer Fintechs wie Viac, Selma Finance oder neon an – danke.

Einloggen

Auch das erstmalige Einloggen mutet aus der Steinzeit des Internets an. Auf dem Brief von DAB BNP Paribas ist ein Identifier, ein SuperPIN und ein Telefon-PIN abgebildet. Man loggt sich also ein und muss dann den Identifier wechseln. Schliesslich muss der mobile TAN aktiviert werden, wobei man den SuperPIN eingeben muss. Also auch hier dringender Vereinfachungsbedarf!

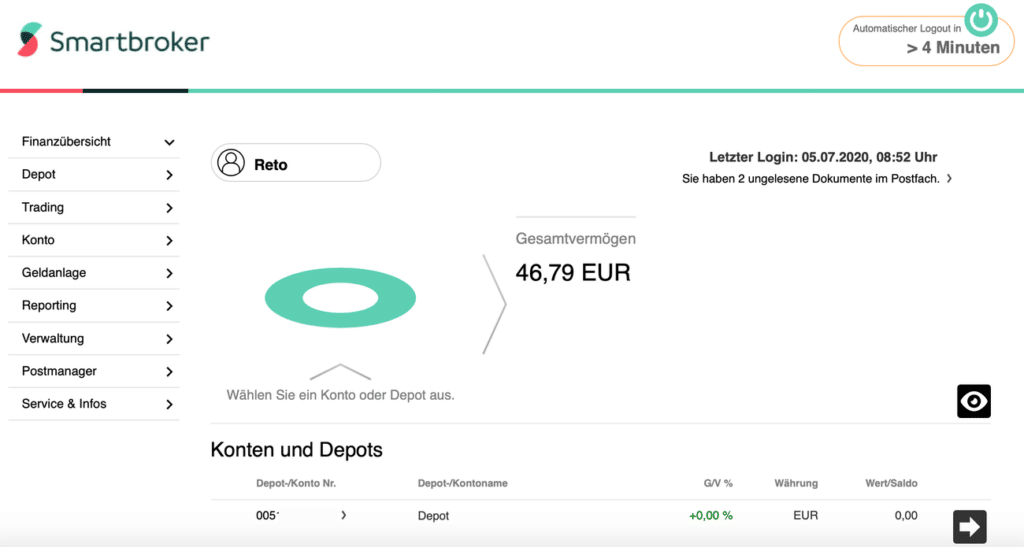

Hat man dann endlich geschafft sich einzuloggen, blickt einem eine ziemlich hässliche Benutzeroberfläche entgegen. Auch hier ist leider nichts smartes zu erkennen. Eine graue Schriftwüste mit katastrophaler Formatierung. Und selbst für das Einsehen von Dokumenten im Postmanager muss man sich per mobile TAN einloggen.

Überweisung und Währungstausch

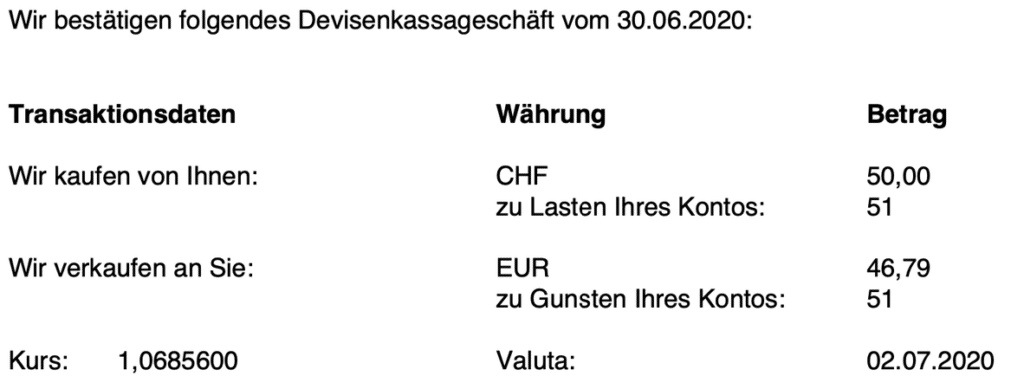

Ich habe bei der Eröffnung angegeben, dass ich zusätzlich ein USD- und ein CHF-Konto wünsche. Leider konnte ich weder von meinem Zak-Konto noch von meinem neon-Konto Schweizerfranken auf dieses Konto überweisen. Sobald ich eine deutsche IBAN eingegeben habe, hat es mir die Währung automatisch auf Euro eingestellt. Mit Revolut ist es mir aber schliesslich gelungen Schweizerfranken auf mein Schweizerfranken-Konto bei Smartbroker zu überweisen. Ich habe CHF 50.00 überwiesen und der gesamte Betrag kam auf dem Konto von Smartbroker an.

Der Währungstausch gestaltet sich recht einfach. Unter “Konto”, “Devisentransaktion” kannst du eine Umwandlung in die Wege leiten. Für den Tausch von Schweizerfranken in Euro wird ein Kursaufschlag bzw. -abschlag von 0.2% erhoben. Bei anderen Währungsparen sind die Kursaufschläge bez. -abschläge teilweise höher. Das hält sich gerade noch so im Rahmen und ist günstiger, als wenn ich mit Wise, ehemals TransferWise, eine Umwandlung und Überweisung durchgeführt hätte. Bei grösseren Beträgen kann Wise, ehemals TransferWise, unter Umständen günstiger sein.

Kundendienst

Der Kundendienst ist extrem langsam. Auf mehrere E-Mail-Anfragen warte ich bald über einen Monat. Wie sich der Kundendienst schlägt, kann ich also noch nicht beurteilen – bis jetzt kam keine einzige Antwort bei mir an. Nur eine Standardantwort, dass meine Anfrage “schnellstmöglich” bearbeitet wird.

Auch nach sechs Monaten habe ich immer noch keine Antwort erhalten. Und auch neuere Anfragen verliefen im Sand.

Fazit

Der Eröffnungsprozess ist extrem altmodisch und umständlich. Ausser wenn du wieder einmal eine CD-Rom in der Hand halten willst, lohnt sich der Aufwand kaum 😉. Ausserdem ist Smartbroker nur in der Währung Euro wirklich kostengünstig. Du musst also immer eine manuelle Währungstransaktion von Schweizerfranken in Euro durchführen.

Wenn du es bequemer haben möchtest und Schweizer Anbieter bevorzugst, dann solltest du dir Robo-Advisors wie Descartes Invest oder True Wealth anschauen.

Attraktiv bei Smartbroker sind natürlich die kostenlosen Fondssparpläne ohne Ausgabeaufschlag. Für welchen aktiven Fonds ich mich entschieden habe und wie bei Smartbroker ein Sparplan eingerichtet werden kann, erfährst du hier.

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.

13 Kommentare

Hallo Reto

Ich bin aus der Schweiz und für die Rückforderung der deutschen Quellensteuer will Deutschland ja seit ein paar Jahren Belege der deutschen Zahlstelle. Dafür muss man bei einem Depot in der Schweiz erhebliche Gebühren bezahlen. Kann man diese Gebühren allenfalls wesentlich reduzieren, wenn man die deutschen Aktien bei einem deutschen Neobroker im Depot hat? Ich finde bei keinem deutschen Broker Informationen dazu.

Hallo Hermann, seit es in der Schweiz gute und günstige Broker gibt, habe ich mich nicht mehr mit deutschen Brokern befasst. Daher kann ich deine Frage leider nicht beantworten. Du müsstest wohl direkt bei den Brokern anfragen.

Falls eine Leserin oder ein Leser Erfahrungen hat, bitte in den Kommentaren posten.

Hi Reto, super Artikel. Ich bin langjähriger Interactive Brokers, Consors und flatex und seit Neuestem auch Trade Republic Kunde (bin Deutscher, wohne aber im Ausland). Früher hat Consors den grossen Bank starke Konkurrenz gemacht (8€ anstelle 30€ Ordergebühren), und jetzt macht TradeRepublic das Gleiche mit Consors & Co (1€ anstelle 8€ Gebühren). Das UX von Trade Republic ist modern, easy und wirklich gut. Mein All-Weather Dividendenportfolio, umfasst derzeit 40 Werte, und ist ungefähr 500,000€ gross. Habe jetzt 50T€ auf TR überwiesen, und bereits die Hälfte investiert. Kann ich wirklich jedem nur empfehlen! Hoffe es kommt bald in 🇨🇭 an!

Eine weitere Möglichkeit wäre noch ein Depot bei der DKB (Deutsche Kreditbank), wo auch Personen mit CH-Wohnsitz ein kostenloses Depot eröffnen können. Das Depot kommt zwar automatisch mit Girokonto und eine Debitkarte, dafür jedoch dauerhaft kostenlos und Deutschen Einlagesicherung bis 100.000€. Die Ordergebühren liegen bei 10€ für Einzelaufträge oder 1,50€ für Sparpläne. Auswahl an Aktien und ETFs hat die DKB in Überfluss, auch Schweizer Aktien können wieder gehandelt werden und sogar (etwas umständlich mittels PDF-Formular) kostenlos im Schweizer Aktienregister eingetragen werden. Deutsche Aktien werden jedoch voll automatisch im Deutschen Aktienregister eingetragen, dafür muss man nichts weiter tun. Insbesondere für ETF-Sparpläne und Deutsche Aktien, eine durchaus interessante und wettbewerbsfähige Option.

Und noch eine feine Sache: Überweisungen in CHF in die Schweiz kosten bei der DKB bis 12.500€ pauschal 12,50€ und werden nach offiziellen EZB-Devisenmittelkurs umgerechnet. Für kleine Beträge zwar teuer (da lieber Wise nutzen), aber für hohe Beträge auf einmal ist das äusserst kostengünstig.

Besten Dank für deinen ausführlichen Kommentar!

Das DKB-Konto kannte ich bereits. Das Depot hingegen habe ich noch nicht ausprobiert.

Hallo Reto

Ein paar Fragen zum Abschnitt “Überweisung und Währungstausch”:

– Mir ist nicht klar, warum du die CHF in EUR umgewandelt hast. Kann man vom CHF-Verrechnungskonto bei Smartbroker keine Fonds, die in EUR oder USD gehandelt werden, kaufen, sondern muss die CHF erstmal in EUR umwandeln?

– Wie kommst du auf die 0.2% Auf- bzw. Abschlag? Im Preisverzeichnis Punkt 4.3 steht CHF 0.002 ohne weitere Angabe. Sind das vielleicht 0.002 CHF?

– Was ist das überhaupt für ein Auf-/Abschlag? Wird er erhoben, wenn man mit CHF einen Fond kauft, der in EUR oder USD gehandelt wird, oder wird er erhoben wenn man Devisen kauft?

Viele Grüsse!

Meines Wissens ist ein direkter Kauf eines in EUR gehandelten Wertpapiers mit CHF nicht möglich. Möglich wäre der Kauf eines in USD (oder einer anderen Währung) gehandelten Wertpapiers mit EUR. In diesem Fall würde Smartbroker automatisch umtauschen. In allen anderen Fällen nicht (ist eben ein deutscher und kein Schweizer Broker). Falls jemand andere Erfahrungen gemacht hat, bitte kommentieren.

Der Aufschlag ist etwas umständlich (so wie vieles bei Smartbroker). Er kommt zum Zug, wenn eine Devisentransaktion durchgeführt wird (Handel eines Wertpapiers in einer anderen Währung (sofern möglich; Kauf/Verkauf von Devisen erfolgt im Hintergrund über Smartbroker) und beim “manuellen” Kauf/Verkauf von Devisen).

Ein Beispiel: Der Kurs EUR – CHF ist momentan folgender:

1 EUR = 1.06 CHF

nun wird auf den Kurs eben dieser Aufschlag von 0.002 gerechnet, der neue Kurs ist nun:

1 EUR = 1.062 CHF

Wenn du CHF 100 in EUR tauscht, erhältst du mit dem ersten Kurs EUR 94.34 und mit dem zweiten Kurs mit Aufschlag eben nur EUR 94.16.

Das entspricht dann meinem im Beitrag erwähnten Aufschlag von ungefähr 0.2%.

Überweisungen von einem Schweizer Konto auf eine deutsche IBAN in CHF sind gar nicht so einfach. Viele Banking-Apps stellen die Währung bei einer IBAN, die mit DE… beginnt, automatisch auf EUR um. Und manuell auf CHF umstellen kann man die Währung dann oft nicht. Smartbroker ist für SchweizerInnen nicht wirklich zu empfehlen, ausser wenn du dich mit solchen Widrigkeiten herumschlagen willst. Aber es gibt wesentlich einfachere und bequemere Alternativen.

Hallo Reto,

du sagtest das es dir mit Revolut gelungen ist Schweizerfranken auf das CHF Verrechnungskonto zu überweisen. Ich gehe davon aus das du einen Revolut Kontakt mit DE IBAN angelegt und dann CHF dorthin überwiesen hast. Korrekt? Musstest du Gebühren zahlen oder gelten hier noch die 1200,- CHF limit pro Monat? Weisst du eventuell wie der Umrechnungskurs von CHF auf EUR bei Smartbroker ist? Mittlerer Marktpreis?

Viele Grüsse

Marco

Genau, ich habe einen Revolut Kontakt mit der DE IBAN angelegt und dann CHF dorthin überwiesen. Das waren damals (Sommer 2020) CHF 50 und die sind als ganze CHF 50 angekommen, also ohne Gebühren. Ob es bei CHF 1’200 eine Grenze gibt, weiss ich nicht.

Der Kursaufschlag, bez. -kursabschlag beträgt für CHF 0.002. Alles Weitere zu Devisenkonvertierungen und Abrechnungen findest du im Smartbroker – Preis- und Leistungsverzeichnis unter “Service” im “Formularcenter”.

Ich bin ehrlich gesagt überhaupt kein Fan von Smartbroker, alles da ist ziemlich kompliziert und altbacken. Würde mir zweimal überlegen, ob du dir das für ein langfristiges Depot antun willst.

Hallo Reto,

momentan habe ich bei Smartbroker noch 2x ETFs die ich in EUR bespare, nun denke ich darüber nach diese zu Swissquote/Flowbank zu wechseln.

– LU0879399441 (CHF verfügbar)

– IE00B3RBWM25 (CHF verfügbar)

Kann man so einfach ETFs von einem EUR Depot zu einem CHF Depot übertragen? In welcher Währung würden die ETFs dann geführt? Weiterhin in EUR oder in CHF? Dadurch das die ISIN Nummern identisch sind, ist das für mich nicht ganz klar.

Grüsse

Hallo Marco

Ein Depot wird in der Regel nicht in einer bestimmten Währung geführt (das Verrechnungskonto schon). Das heisst: Man kann z.B. amerikanische Aktien in USD und Schweizer ETFs in CHF, EUR, USD usw. im gleichen Depot haben. Ein Übertrag ist meistens ziemlich einfach.

Der Zentralverwahrer (sozusagen die Depotbank der Depotbank) bleibt bei einem Transfer in der Regel derselbe. Und wie du richtig schreibst, bleibt die ISIN gleich. Aber das Symbol ändert sich. Für den ETF mit der ISIN LU0879399441 in EUR lautet das Symbol „UEFZ“ und in CHF „SF5CHA“.

Bisher hast du wahrscheinlich über die Deutsche Börse (XETRA) gehandelt. Zumindest bei Swissquote wäre es möglich, die beiden ETFs weiterhin über die Deutsche Börse zu kaufen. Das macht aber wenig Sinn, da du CHF in EUR tauschen müsstest und ausländische Börsen in der Regel teurer sind.

Die übertragenen ETF-Anteile würden dann bei Swissquote unter dem Symbol „UEFZ“ in EUR geführt und die neu gekauften ETF-Anteile in CHF unter dem Symbol „SF5CHA“.

Je nachdem, wie teuer ein Depotübertrag ist (meist kostet nur der Ausgang, nicht aber der Eingang von Wertpapieren), kann es günstiger sein, beim alten Broker zu verkaufen und dann beim neuen Broker zu kaufen. Erkundige dich vorher bei deinem Broker.

Hallo Reto. Ich möchte/sollte seit langer Zeit endlich in ETFs langfristig investieren… U.a. via einen ETF mit Fokus USA (Standort Irland). Jedoch schrecken mich etwas die Storys bzgl. Quellensteuer u.ä. ab.

In deinem Beitrag erwähnst du deinen US-ETF. Wie sind deine Erfahrungen bzgl. der Versteuerung bzw. der Rückforderung der Quellensteuer?

Beste Grüsse

Hallo Christof, mit einem S&P 500 ETF, der in Irland domiziliert ist, gehen tatsächlich 15% der Dividenden direkt an den amerikanischen Staat (Quellensteuer) und nicht in deine Tasche. Wenn du CHF 10’000 in einen S&P 500 ETF (Dividendenrendite ca. 1.5%) investiert hast, sind das jährlich CHF 22.50, die du dem amerikanischen Staat schenkst. Zurückfordern kannst du die nicht.

Bei einem ETF, der in den USA domiziliert ist, kannst du per DA-1 Formular deiner Steuererklärung den Rückbehalt zurückfordern.

Oft sind jedoch die Transaktionskosten an einer ausländischen Börse wesentlich höher, sodass es sich dann wieder nicht lohnt einen ETF an einer US-Börse über einen Schweizer Broker zu kaufen.

Mein Rat: Halte es zu Beginn so einfach wie möglich. Steige gestaffelt ein, so kannst du mit zunehmendem Lernfortschritt immer noch nachjustieren (und Steuern optimieren).

Falls du ein neues Hobby suchst und dich das komplexe Thema Steuern interessiert: https://www.mustachianpost.com/de/schweizer-steuerleitfaden-fuer-investoren-in-etfs/

Ah und welchen US-ETF erwähne ich denn überhaupt?

Und noch ein kleiner Nachtrag: Wenn dich die Quellensteuer abschreckt, dann kannst du einen Swap-basierten ETF auf amerikanische Aktien kaufen. Dort fallen die Quellensteuern auf der Fonds-Ebene nicht an. Das lässt sich auch hier sehen: https://www.trackingdifferences.com/ETF/Index/S&P%20500%20Index Die Swap-basierten sind ca. 0.2% “besser” als die physisch replizierenden. Das entspricht ziemlich genau meiner Rechnung davor mit dem “Verlust” von CHF 22.5 bei CHF 10’000.