Letztes Update: 17. Dezember 2023

Die Leitzinsen sind seit Frühling 2022 von -0.75% auf 1.75% gestiegen, auf dem Sparkonto, bei Kassenobligationen gibt es wieder etwas Zins und auch Anleihen sind attraktiver geworden. Nestlé – und das ist jetzt keine Kaufempfehlung – hat zum Beispiel im Juni 2018 eine sechsjährige Anleihe mit einem Zins von 0.25% herausgegeben und im November 2022 eine siebenjährige Anleihe mit einem Zins von 2.25% emittiert. In diesem Beitrag schauen wir uns alles an, was du über in Anleihen investieren Schweiz wissen musst: Was Anleihen – auch Obligationen oder Bonds genannt – sind, wie sie sich von Aktien unterscheiden und welche Risiken mit Anleihen verbunden sind.

Was ist eine Anleihe? Einfach erklärt.

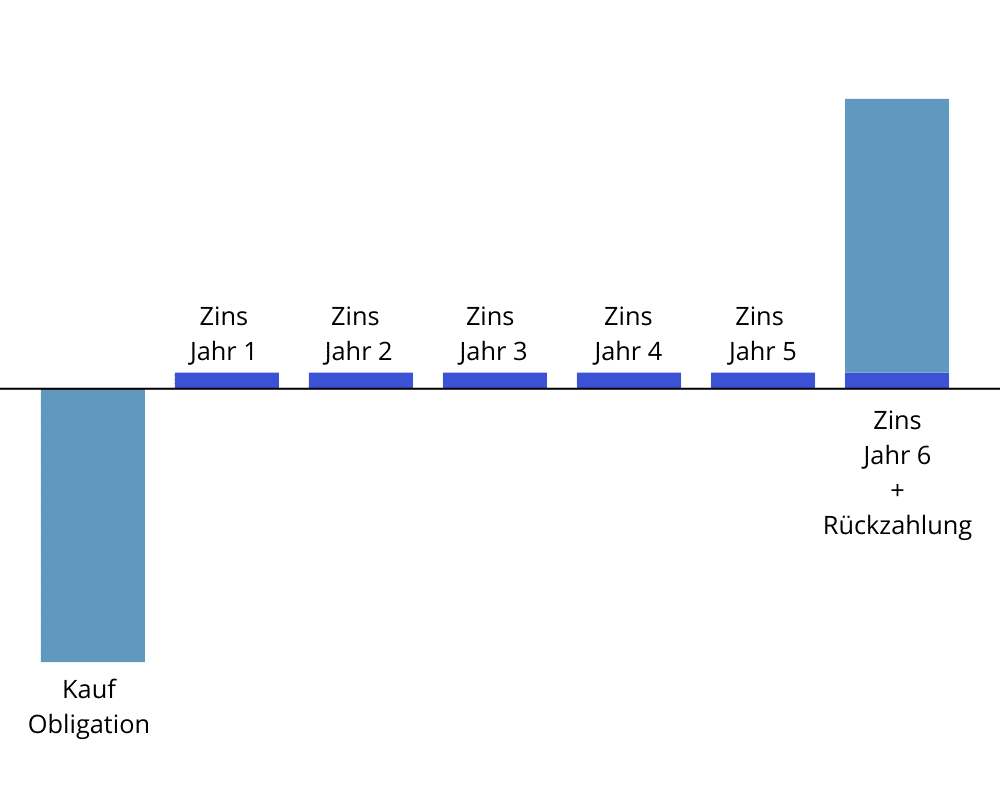

Auf den ersten Blick ist eine Anleihe etwas ganz Einfaches: Du (= Gläubiger) leihst einem Unternehmen, einem Staat oder einer Organisation (= Schuldner) für einen vorher festgelegten Zeitraum Geld, bekommst dafür jährlich den vereinbarten Zins und erhältst am Ende der Laufzeit den geliehenen Betrag wieder zurück.

Machen mir ein vereinfachtes Beispiel mit der eingangs erwähnten Nestlé-Anleihe:

Im November 2022 hast du Nestlé CHF 5’000 geliehen – das ist der Nominalwert. Die meisten Anleihen von Schweizer Unternehmen werden in Einheiten von CHF 5’000 gehandelt (Stückelung). Im November 2023 erhältst du 2.25% Zinsen – auch Coupon genannt – also CHF 112.5. Diesen Coupon erhältst du bis zur Fälligkeit jährlich. Am Ende der Laufzeit, auch Fälligkeit genannt – in unserem Beispiel im November 2029 – erhältst du von Nestlé den letzten Coupon von CHF 112.5 und die CHF 5’000 zurück.

Es gibt alle möglichen Varianten von Anleihen, d.h. höhere oder tiefere Nominalwerte, Coupons, die vierteljährlich ausbezahlt werden, Anleihen, die nicht zu 100% emittiert werden, etc. In diesem Artikel betrachten wir jedoch nur die sogenannten Standardanleihen, wie z.B. diejenige von Nestlé.

Unterschiede zwischen Aktien und Anleihen

Aktien stellen einen Anteil am Eigentum eines Unternehmens dar. Wenn du Aktien eines Unternehmens kaufst, wirst du Teilhaberin oder Teilhaber des Unternehmens, und die bei einem Börsengang oder einer Kapitalerhöhung aufgenommenen Mittel zählen zum Eigenkapital des Unternehmens.

Anleihen hingegen sind Fremdkapital. Anleihen sind eine Verpflichtung des Unternehmens, das geliehene Kapital am Ende der Laufzeit zurückzuzahlen. Im Falle einer Insolvenz oder Liquidation werden die Anleihegläubiger in der Regel vor den Aktionären ausbezahlt.

Wenn ein Unternehmen gut wirtschaftet, wirst du als Aktionär möglicherweise durch eine Dividende am Gewinn beteiligt und/oder der Aktienkurs steigt. Hältst du eine Anleihe desselben Unternehmens, merkst du davon nicht viel: Du erhältst einfach die festgelegten Zinsen und am Ende den Nominalbetrag zurück.

Aktien schwanken tendenziell stärker als Anleihen. Unter anderem deshalb haben Aktien gegenüber Anleihen eine Risikoprämie von etwa 3 bis 4 %. Zudem sind Aktien oft liquider als Anleihen.

Während der Laufzeit kann aber auch bei Anleihen einiges passieren, was sie auf den zweiten Blick nicht mehr so einfach macht. Schauen wir uns deshalb die Risiken von Anleihen genauer an.

Anleihen und das Bonitätsrisiko

Rating-Agenturen teilen Schuldner in verschiedene Kategorien ein. In der höchsten Kategorie, die bei der Ratingagentur S&P dem Rating AAA entspricht, ist das Risiko gering, dass ein Schuldner die Zinsen nicht zahlen oder am Ende der Laufzeit sogar den Nominalwert nicht zurückzahlen kann.

Bei der Ratingagentur S&P gibt es beispielsweise folgende Abstufungen:

| AAA | Höchste Bonität / geringes Risiko |

| AA+, AA, AA- | Sehr hohe Bonität / hohe Wahrscheinlichkeit für Erfüllung von Verpflichtungen |

| AA-, AA, AA- | Sehr hohe Bonität / hohe Wahrscheinlichkeit für Erfüllung von Verpflichtungen |

| A+, A, A- | Gute bis befriedigende Bonität / Geringfügig abhängig von der wirtschaftlichen Lage |

| BBB+, BBB, BBB- | Befriedigende Bonität / gegenwärtig stabile Lage, aber nicht vollständig gesichert |

Anleihen mit einem Rating unter BBB- sind spekulativ und werden auch als Junk Bonds bezeichnet. Nestlé hat derzeit ein Rating von A1+ im kurzfristigen und AA- im langfristigen Bereich.

Unternehmen mit einer guten Bonität, d.h. einer geringen Ausfallwahrscheinlichkeit, müssen weniger Zinsen bezahlen als Unternehmen, die häufig in Verzug geraten oder bereits zahlungsunfähig sind.

Wird das Rating eines Schuldners während der Laufzeit herabgestuft, zum Beispiel weil sich die wirtschaftlichen Aussichten eintrüben oder das Unternehmen schlecht gewirtschaftet hat, sinkt in der Regel auch der Kurs der Anleihe.

Anleihen und das Zinsänderungsrisiko

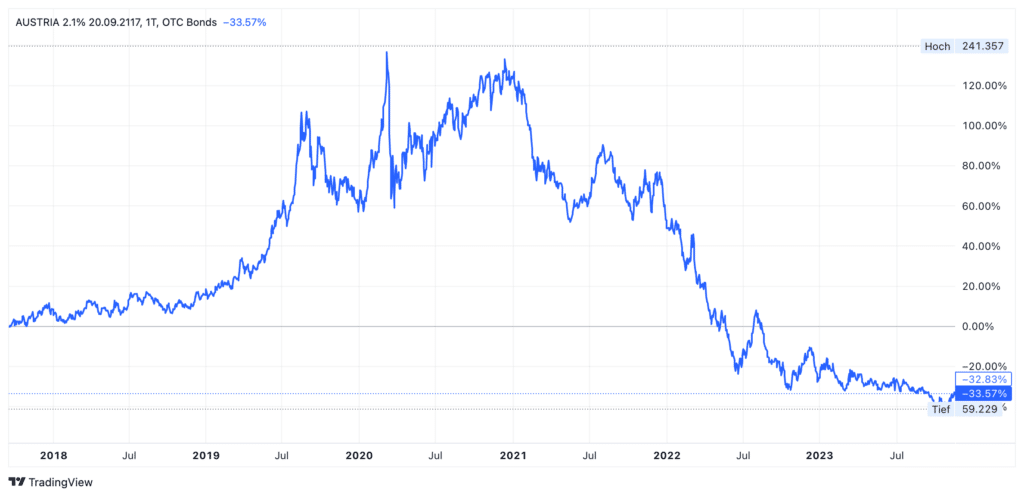

Anleihen sind zinssensitiv. Bei steigenden Zinsen können ältere Anleihen mit niedrigeren Coupons an Attraktivität verlieren, da neue Anleihen höhere Zinsen bieten. Dadurch kann der Wert bereits ausstehender Anleihen sinken.

Leicht zu merken: Steigen die Zinsen, sinken die Kurse der Anleihen (und umgekehrt).

Anleihen mit längerer Laufzeit haben zudem ein höheres Zinsänderungsrisiko als Anleihen mit kürzerer Laufzeit. Jetzt wird es etwas nerdig: Die modifizierte Duration, das Mass für die Zinssensitivität, gibt bei Anleihen oder Anleihenfonds an, um wie viel Prozent sich der Kurs einer Anleihe verändert, wenn sich der Marktzins um einen Prozentpunkt ändert. Ein Anleihen-ETF mit einer modifizierten Duration von 4.31 wird also bei einem Zinsanstieg von einem Prozentpunkt um rund 4.31% fallen.

Anleihen und das Liquiditätsrisiko

Wenn du eine Anleihe während der Laufzeit verkaufen möchtest, kann es sein, dass du nicht sofort einen Käufer findest. Dies ist insbesondere bei exotischen und seltener gehandelten Anleihen der Fall. Wenn du deine Anleihe dennoch unbedingt verkaufen möchtest, musst du wahrscheinlich einen niedrigeren Preis in Kauf nehmen.

Anleihen und das Währungsrisiko

Sowohl der Euro als auch der US-Dollar haben in den letzten Jahren gegenüber dem Schweizer Franken an Wert verloren. Auch hier ein Beispiel. Hättest du vor fünf Jahren CHF 5’651 in EUR 5’000 getauscht und dafür eine Anleihe für EUR 5’000 gekauft, würdest du heute bei Fälligkeit zwar immer noch EUR 5’000 erhalten, aber die EUR 5’000 wären heute nur noch CHF 4’821 wert. Der Euro hat in diesem Zeitraum rund 14% an Wert verloren.

Anleihen und das Inflationsrisiko

Wenn die Inflation höher ist als die fixen Zinszahlungen einer Anleihe, kann die Kaufkraft der Zinszahlungen sinken. Das bedeutet, dass du als Anleger trotz Zinszahlungen real einen Verlust erleidest.

Aber was bedeutet eigentlich real und nominal? Nominalzinsen sind die Zinsen, die du auf unsere Nestlé-Anleihe bekommst, also 2.25%. Der Realzins ist der Zins, der nach Abzug der Inflation übrig bleibt. Den Realzins kann man überschlägig berechnen, indem man vom Nominalzins einfach die Inflation abzieht. Dazu ein Beispiel: Unsere Anleihe zahlt einen Nominalzins von 2.25%, die Inflation beträgt 1.7% – dann ergibt das eine Realrendite von 0.55%. Nicht gerade berauschend!

Für die Nerds berechnen wir nun den Realzins noch mathematisch korrekt:

Realzins = (1 + Nominalzins)/(1 + Inflationsrate) – 1

(1 + 0.0225)/(1 + 0.017) – 1 = 0.005408 = 0.54%

Und mit den CHF 5’000, die du heute für den Kauf der Obligationen ausgibst, kannst du dir in 10 Jahren wegen der Inflation wahrscheinlich nicht mehr den gleichen Warenkorb kaufen.

Bullshit-Bingo Anleihen

Jetzt, wo du dich mit Anleihen auskennst, kannst du auch die folgenden Aussagen über Anleihen besser einordnen:

Anleihen schwanken nicht

Natürlich weisst du es besser: Wenn alles gut geht, wird eine Anleihe am Ende der Laufzeit zu 100% zurückgezahlt, aber auf dem Weg dorthin kann viel passieren. Ein bekanntes Beispiel ist die 100-jährige Anleihe der Republik Österreich.

Anleihen sind risikoarm

So pauschal kann man das natürlich nicht sagen. Auch bei Anleihen ist ein Totalverlust möglich und nicht nur Unternehmen können pleite gehen, auch Staaten wanken hin und wieder. Die, zugegebenermassen etwas speziellen, AT1-Anleihen der Credit Suisse wurden beispielsweise im Zuge der Übernahme durch die UBS komplett abgeschrieben. Oder 2012 mussten Anlegerinnen und Anleger beim Schuldenschnitt Griechenlands auf 53.5 Prozent ihrer Forderungen verzichten.

Anleihen bieten attraktive Renditen

Nun, Schweizer Staatsanleihen sind sicher, aber reich wirst du damit nicht. Mit Anleihen der Asian Development Bank in türkischer Lira bekommst du zwar einen Zins von 17.5% und eine Rendite von fast 35%, aber das nützt dir nichts, wenn der Kurs der türkischen Lira gegenüber dem Schweizer Franken in den letzten fünf Jahren um über 80% gefallen ist.

Anleihen sind ein mittelfristiges Investment

In der Literatur werden Anleihen für eine mittelfristige Anlagedauer empfohlen, aber auch hier muss man die einzelne Anleihe genauer betrachten. Eine Verallgemeinerung ist nicht möglich. Wir haben gesehen, dass sich Anleihen bei Zinsänderungen je nach Laufzeit unterschiedlich verhalten.

Anleihen haben keine feste Laufzeit

Doch, die allermeisten Anleihen haben eine feste Laufzeit! Aber natürlich kannst du sie während der Laufzeit verkaufen. Dabei musst du aber die Kosten für den Verkauf und die Liquidität im Auge behalten. Und es kann gut sein, dass du bei einem Verkauf während der Laufzeit nicht den Nominalbetrag zurückbekommst, weil eine Anleihe eben auch schwankt.

Wie du konkret eine Anleihe kaufen kannst und was bei der Besteuerung von Anleihen zu beachten ist, erfährst du in den folgenden Artikeln.

Hast du weitere Fragen zu Anleihen? Kommen Anleihen als Investment für dich in Frage? Schreibe deine Fragen und deine Meinung in die Kommentare.

Werbung

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.