Letztes Update: 23. Januar 2024

Dass man mit der Säule 3a Steuern sparen kann, weiss mittlerweile fast jeder. Und bestimmt hast du auch schon gehört, dass du wegen der Kapitalleistungssteuer mehrere Säule 3a Konten oder Säule 3a Depots haben solltest. Aber warum ist das eigentlich so und wie viel Steuern zahlst du bei einem Bezug tatsächlich? Mit konkreten Zahlen aus verschiedenen Kantonen – die den Bezug natürlich unterschiedlich besteuern – schauen wir uns das in diesem Betrag zum gestaffelten Bezug der Säule 3a etwas genauer an.

Säule 3a Steuern sparen

Zuerst zu den Rahmenbedingungen. Damit du die Einzahlungen in die Säule 3a von den Steuern abziehen kannst, musst du erwerbstätig sein. Bist du in der 2. Säule versichert, also einer Pensionskasse angeschlossen, beträgt der Maximalbetrag für die Säule 3a im Jahr 2023 CHF 7’056. Nicht in der 2. Säule versicherte ArbeitnehmerInnen und Selbständigerwerbende können bis zu 20% des Erwerbseinkommens abziehen, höchstens jedoch CHF 35’280 (5 x 7’056 = 35’280).

Säule 3a Steuererklärung ausfüllen

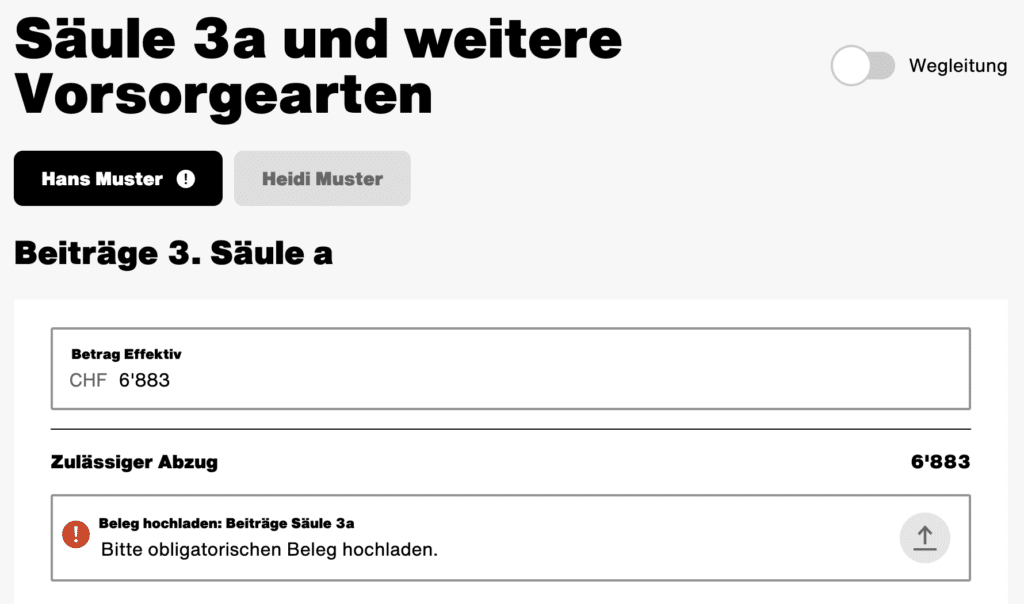

Und wie funktioniert der Abzug der Säule 3a-Beiträge in der Steuererklärung? Ganz einfach: Du erhältst von deinem Säule-3a-Anbieter eine „Bescheinigung über Vorsorgebeiträge“. Daraus geht hervor, wie viel du im betreffenden Jahr bei diesem Anbieter in die Säule 3a einbezahlt hast. Diese Zahl überträgst du in deine Steuererklärung. Wenn du bei mehreren Anbietern eingezahlt hast, zählst du alles zusammen.

In der Steuererklärung des Kantons Zürich findest du unter Abzüge die Rubrik „Säule 3a und weitere Vorsorgearten“. Hier trägst du die Zahl aus der „Bescheinigung über Vorsorgebeiträge“ ein und lädst die Bescheinigung hoch. Für das Jahr 2022 sieht das im Kanton Zürich wie folgt aus:

Dieser Betrag wird nun vom Online-Steuererklärungs-Tool ZHprivateTax vom steuerbaren Einkommen abgezogen. Was uns zur nächsten Frage führt.

Wie viel Steuern kann man mit der Säule 3a sparen?

Diese Frage kann ich in diesem Blogbeitrag für deinen konkreten Fall nicht beantworten. Das hängt nämlich von verschiedenen Faktoren ab. Zum Beispiel, wie viel du verdienst, wo du wohnst, ob du verheiratet bist und so weiter.

Aber ich kann dir ein paar ganz grobe Beispiele geben, wie viel Steuern du sparen kannst, wenn du den Maximalbetrag von CHF 7’056 in die Säule 3a einzahlst (alleinstehend, konfessionslos, keine Kinder):

| Kanton | Hauptort | PLZ | Steuerersparnis bei Bruttojahreseinkommen von CHF 80000 | Steuerersparnis bei Bruttojahreseinkommen von 100000 |

|---|---|---|---|---|

| Aargau | Aarau | 5000 | 1535 | 1863 |

| Appenzell Ausserrhoden | Herisau | 9100 | 1577 | 1883 |

| Appenzell Innerrhoden | Appenzell | 9050 | 1171 | 1476 |

| Basel-Land | Liestal | 4410 | 1971 | 2341 |

| Basel-Stadt | Basel | 4000 | 1702 | 1951 |

| Bern | Bern | 3000 | 1791 | 2081 |

| Freiburg | Freiburg | 1700 | 1851 | 2124 |

| Genf | Genf | 1200 | 2077 | 2388 |

| Glarus | Glarus | 8750 | 1385 | 1634 |

| Graubünden | Chur | 7000 | 1578 | 1866 |

| Jura | Delémont | 2800 | 1856 | 2105 |

| Luzern | Luzern | 6000 | 1377 | 1626 |

| Neuenburg | Neuchâtel | 2000 | 1994 | 2347 |

| Nidwalden | Stans | 6370 | 1229 | 1505 |

| Obwalden | Sarnen | 6060 | 1114 | 1363 |

| St.Gallen | St.Gallen | 9000 | 1818 | 2067 |

| Schaffhausen | Schaffhausen | 8200 | 1495 | 1873 |

| Schwyz | Schwyz | 6430 | 1081 | 1360 |

| Solothurn | Solothurn | 4500 | 1778 | 2026 |

| Thurgau | Frauenfeld | 8500 | 1468 | 1740 |

| Tessin | Bellinzona | 6500 | 1830 | 2051 |

| Uri | Altdorf | 6460 | 1194 | 1443 |

| Waadt | Lausanne | 1000 | 1859 | 2272 |

| Wallis | Sitten | 1950 | 1738 | 2238 |

| Zug | Zug | 6300 | 723 | 1205 |

| Zürich | Zürich | 8000 | 1449 | 1853 |

Im Internet findest du verschiedene Tools, mit denen du deine persönliche Ersparnis genauer berechnen kannst.

Den Gesamtbetrag, den du auf deinen Säule-3a-Konten und -Depots angespart hast, musst du in der Steuererklärung nicht angeben. Du zahlst darauf also keine Vermögenssteuer.

Säule 3a Bezug

Altersleistungen aus der Säule 3a dienen ausschliesslich der Vorsorge und dürfen frühestens fünf Jahre vor Erreichen des AHV-Rentenalters bezogen werden. Davon gibt es Ausnahmen, auf die wir hier nicht weiter eingehen.

Der späteste Bezugstermin ist das Jahr der ordentlichen Pensionierung (65/64). Gehst du danach noch einer bezahlten Erwerbstätigkeit nach, kannst du dir die Gelder aus der Säule 3a bis zu fünf Jahre später auszahlen lassen – derzeit mit 69 Jahren für Frauen und mit 70 Jahren für Männer. Das AHV-Referenzalter wird in den nächsten Jahren ja auf 65 Jahre vereinheitlicht, dann gilt für beide Geschlechter der späteste Auszahlungszeitpunkt mit 70 Jahren.

Säule 3a: Steuern beim gestaffelten Bezug

So, jetzt kommen wir endlich zum eigentlichen Thema; der Besteuerung der Säule 3a Bezüge. Natürlich macht das jeder Kanton anders, deshalb schauen wir uns zuerst die Kapitalbezugssteuer bei der direkten Bundessteuer an. Denn auch der Bund hält beim Bezug der Säule 3a die Hand auf.

Das ist ein Auszug aus dem „Bundesgesetz über die direkte Bundessteuer“ (DBG) und klingt entsprechend trocken. Wichtig mitzunehmen ist, dass Kapitalleistungen, also unsere 3a-Bezüge, gesondert vom übrigen Einkommen und zu einem reduzierten Tarif besteuert werden. Beim Bund beträgt dieser Steuertarif einen Fünftel des normalen Tarifs. Und der normale Tarif ist progressiv ausgestaltet, also ist auch der Vorsorgetarif beim Bund progressiv.

Zur Erklärung der Steuerprogression: Je höher das Einkommen, desto höher der prozentuale Steuersatz. Beispiel: Beziehst du CHF 50’000 aus der Säule 3a, sind darauf ca. 4,5% Steuern fällig. Bei einem Bezug aus der Säule 3a von CHF 250’000 sind es bereits ca. 6%.

Die Steuergesetze der einzelnen Kantone werden hier nicht einzeln betrachtet. Interessanter sind Vergleiche mit konkreten Zahlen.

Alle Beispiele zeigen die Kantons-, Gemeinde- und direkte Bundessteuer für einen Bezug von CHF 2 x 100’000 in zwei verschiedenen Jahren und 1 x 200’000 in einem Jahr für eine alleinstehende, konfessionslose Person.

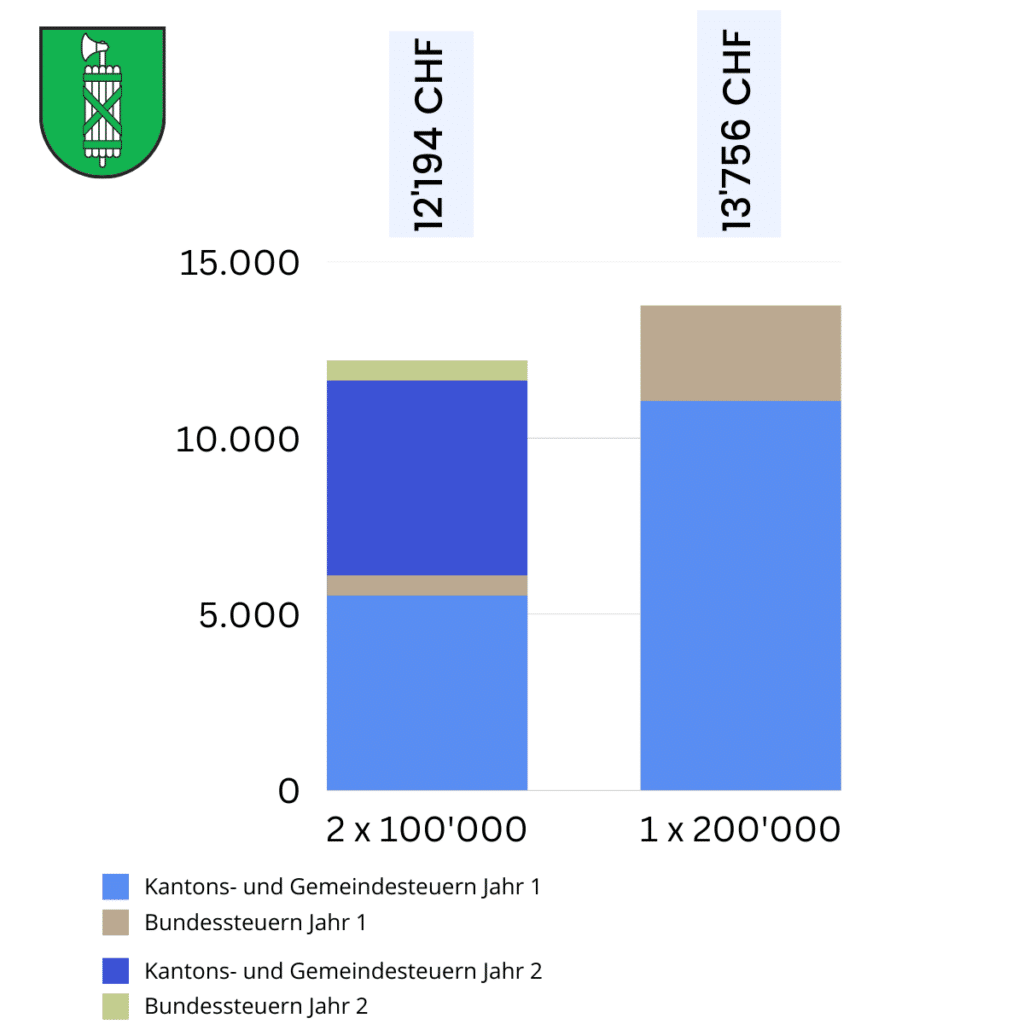

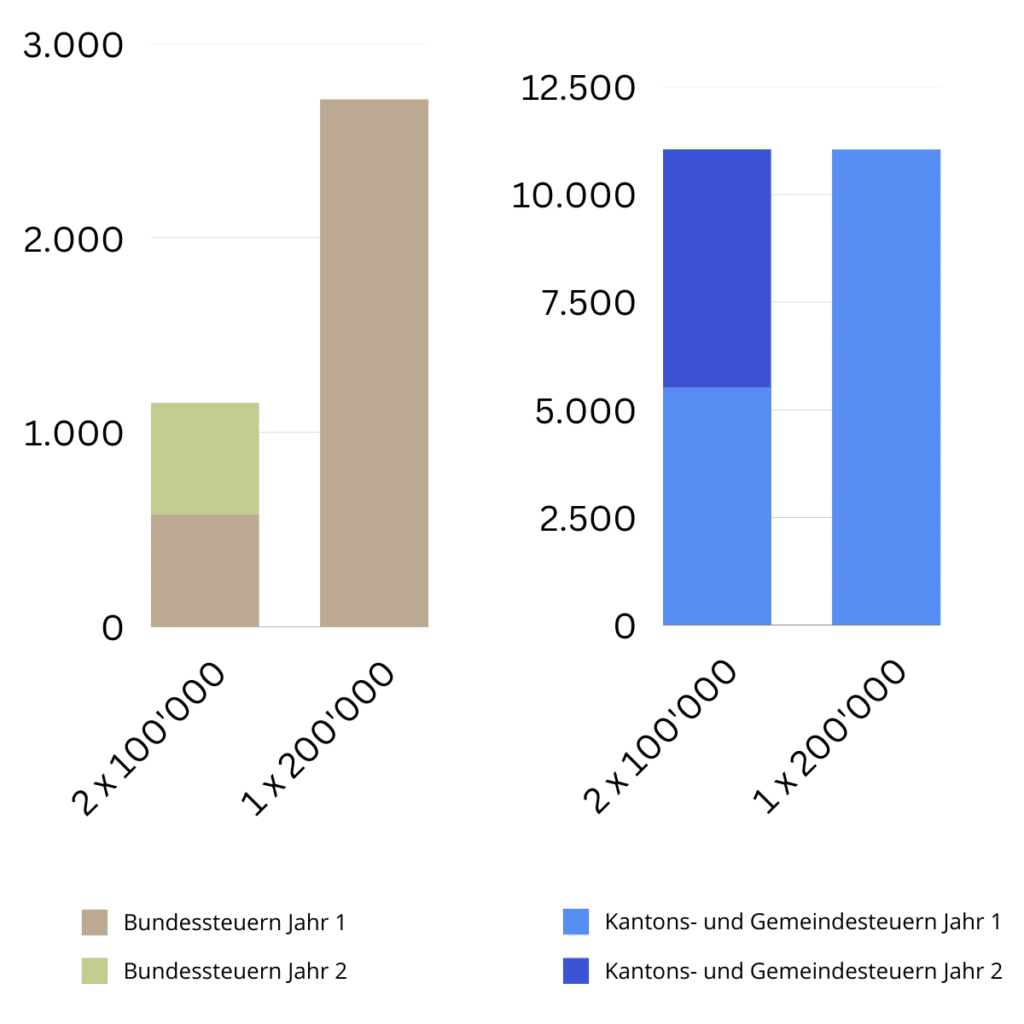

Steuern Bezug 3a in St. Gallen

Im Kanton St. Gallen wird die Kapitalleistung linear besteuert. Dies wird auch als Flat Rate bezeichnet. Es spielt also auf Kantonsebene keine Rolle, ob du alle Konten und Depots auf einmal auflöst oder gestaffelt beziehst. Das sieht dann so aus:

Moment, der rechte Balken bei der einmaligen Auflösung ist höher als der linke bei der gestaffelten Auflösung. Ja, das liegt an der direkten Bundessteuer, die eben progressiv ist.

Sortieren wir nach Bundessteuer und Kantons- bzw. Gemeindesteuer, wird das deutlich:

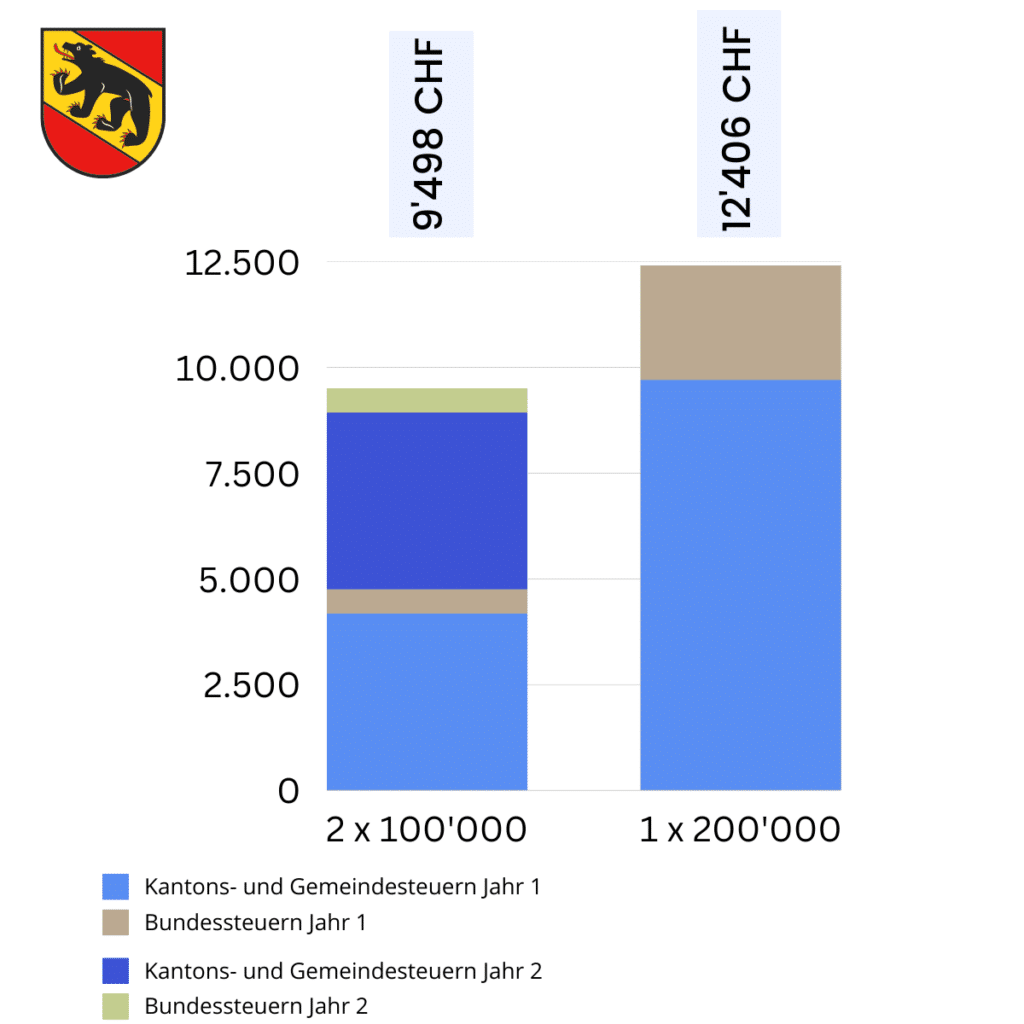

Steuern Bezug 3a Bern

Hier sind die Unterschiede grösser, weil Bern auch bei Kapitalleistungen aus der Vorsorge eine Progression kennt.

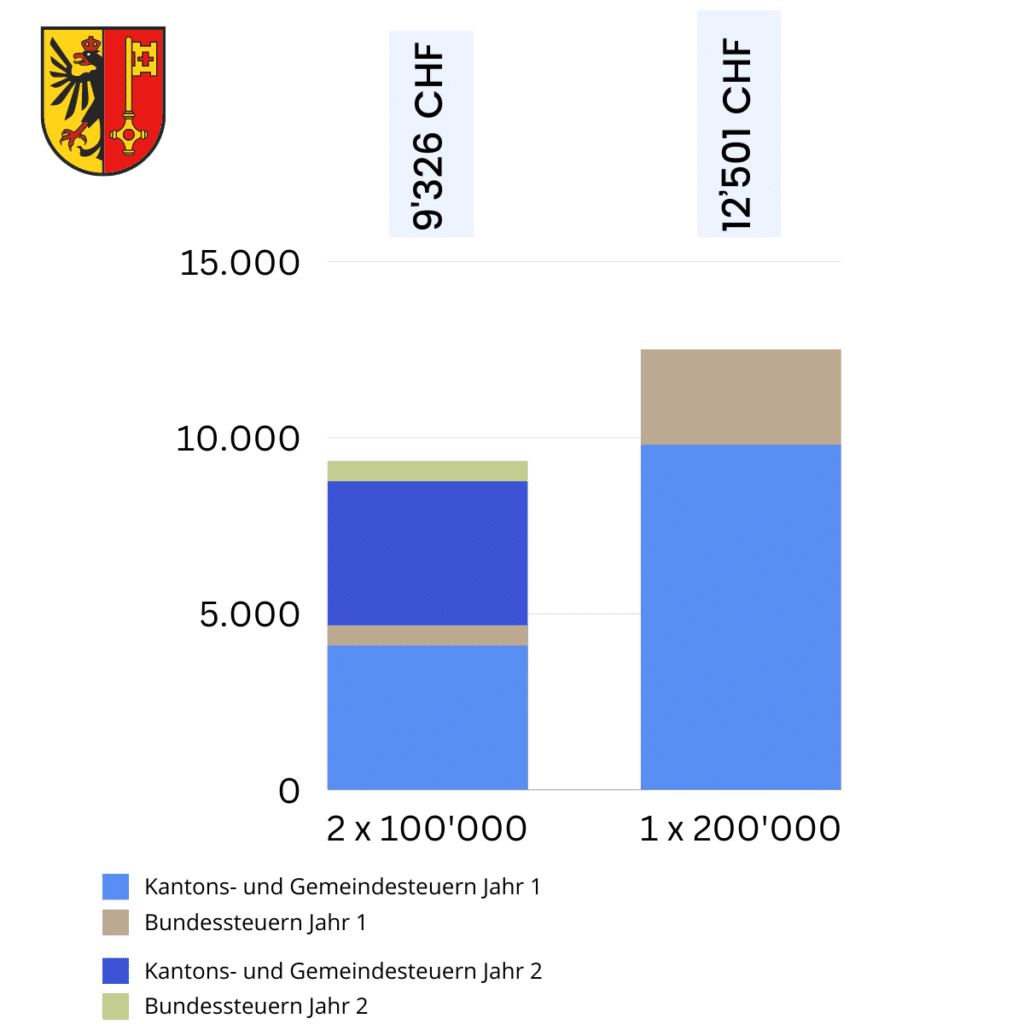

Steuern Bezug 3a Genf

Noch grösser sind die Unterschiede in Genf. Genf ist ohnehin alles andere als ein Steuerparadies.

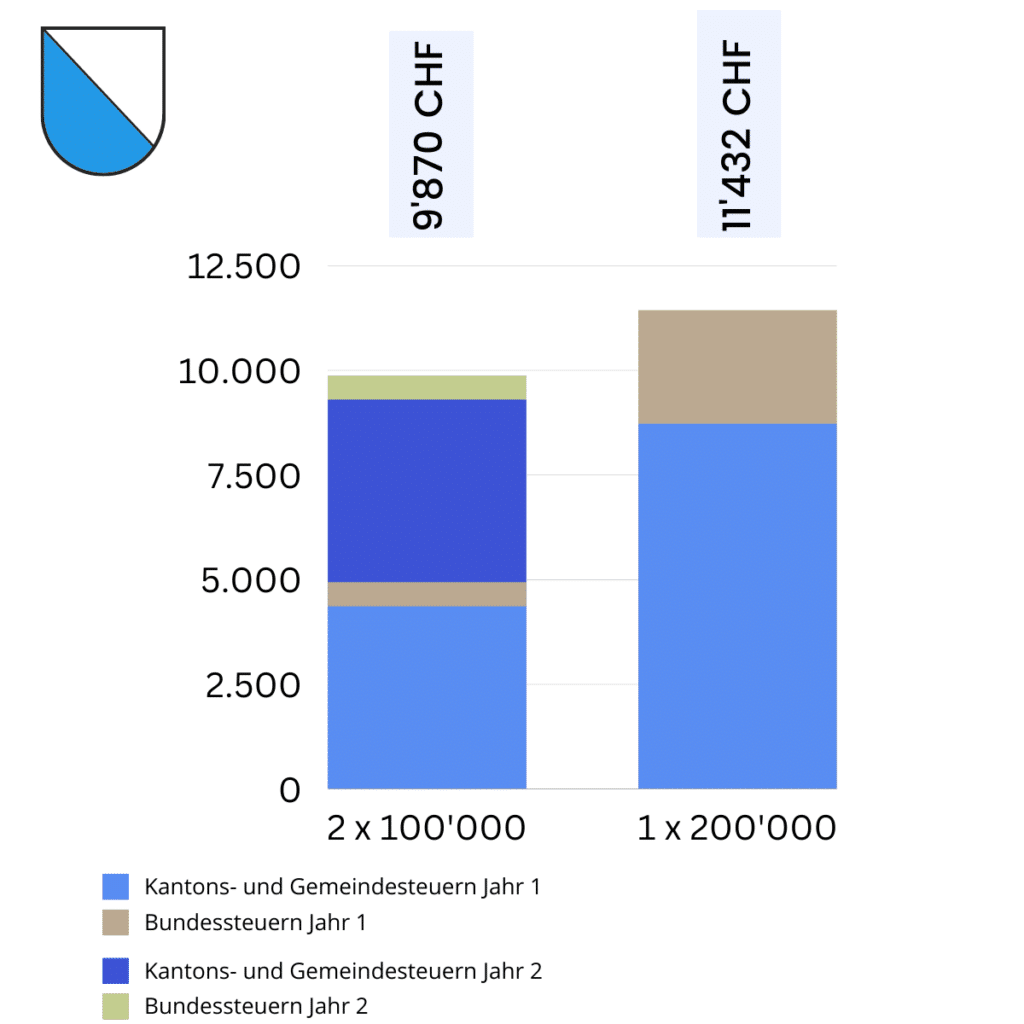

Steuern Bezug 3a Zürich

Zürich ist etwas speziell, weil der Tarif eigentlich auch progressiv ist, die Progression aber erst ziemlich spät einsetzt. Genau gesagt erst ab CHF 409’000, davor beträgt die einfache Staatssteuer 2%. Aber Achtung, die direkte Bundessteuer ist schon viel früher progressiv. Und so lohnen sich mehrere Konten und der gestaffelte Bezug auch in Zürich wieder.

Vergleich Kantone Bezug Säule 3a

| Kanton | Hauptort | PLZ | Steuern bei Bezug von 1 x 100’000 in CHF | Steuern bei Bezug von 1 x 100’000 in % | Steuern bei Bezug von 2 x 100’000 in CHF | Steuern bei Bezug von 1 x 200’000 in CHF | Steuern bei Bezug von 1 x 200’000 in % | Einsparung bei 2 x 100’000 statt 1 x 200’000 in CHF |

|---|---|---|---|---|---|---|---|---|

| Aargau | Aarau | 5000 | 5014 | 5.01% | 10028 | 13513 | 6.76% | 3485 |

| Appenzell Ausserrhoden | Herisau | 9100 | 7975 | 7.97% | 15950 | 17512 | 8.76% | 1562 |

| Appenzell Innerrhoden | Appenzell | 9050 | 3386 | 3.39% | 6772 | 8872 | 4.44% | 2100 |

| Basel-Land | Liestal | 4410 | 3875 | 3.88% | 7750 | 9312 | 4.66% | 1562 |

| Basel-Stadt | Basel | 4000 | 5325 | 5.33% | 10650 | 15462 | 7.73% | 4812 |

| Bern | Bern | 3000 | 4749 | 4.75% | 9498 | 12406 | 6.2% | 2908 |

| Freiburg | Freiburg | 1700 | 5612 | 5.62% | 11224 | 16392 | 8.2% | 5168 |

| Genf | Genf | 1200 | 4663 | 4.66% | 9326 | 12501 | 6.25% | 3175 |

| Glarus | Glarus | 8750 | 5183 | 5.18% | 10366 | 11928 | 5.96% | 1562 |

| Graubünden | Chur | 7000 | 3395 | 3.4% | 6790 | 8352 | 4.18% | 1562 |

| Jura | Delémont | 2800 | 6240 | 6.24% | 12480 | 16316 | 8.16% | 3836 |

| Luzern | Luzern | 6000 | 5269 | 5.27% | 10538 | 13449 | 6.72% | 2911 |

| Neuenburg | Neuchâtel | 2000 | 5843 | 5.84% | 11686 | 15413 | 7.71% | 3727 |

| Nidwalden | Stans | 6370 | 3696 | 3.7% | 7392 | 9601 | 4.8% | 2209 |

| Obwalden | Sarnen | 6060 | 5694 | 5.69% | 11388 | 12950 | 6.47% | 1562 |

| St.Gallen | St.Gallen | 9000 | 6097 | 6.1% | 12194 | 13756 | 6.88% | 1562 |

| Schaffhausen | Schaffhausen | 8200 | 3533 | 3.53% | 7066 | 9959 | 4.98% | 2893 |

| Schwyz | Schwyz | 6430 | 2439 | 2.44% | 4878 | 9810 | 4.91% | 4932 |

| Solothurn | Solothurn | 4500 | 5006 | 5.01% | 10012 | 13209 | 6.6% | 3197 |

| Thurgau | Frauenfeld | 8500 | 6647 | 6.65% | 13294 | 14856 | 7.43% | 1562 |

| Tessin | Bellinzona | 6500 | 4375 | 4.38% | 8750 | 10312 | 5.61% | 1562 |

| Uri | Altdorf | 6460 | 4280 | 4.28% | 8560 | 10122 | 5.06% | 1562 |

| Waadt | Lausanne | 1000 | 4714 | 4.71% | 9428 | 13007 | 6.5% | 3579 |

| Wallis | Sitten | 1950 | 4775 | 4.78% | 9550 | 11392 | 5.7% | 1842 |

| Zug | Zug | 6300 | 3352 | 3.35% | 6704 | 9144 | 4.57% | 2440 |

| Zürich | Zürich | 8000 | 4935 | 4.93% | 9870 | 11432 | 5.72% | 1562 |

Tipps Bezug Säule 3a

Ganz grob kann man sagen, dass die Besteuerung von Kapitalleistungen aus der Vorsorge von Bund, Kanton und Gemeinde zusammen zwischen fünf und zehn Prozent der Vorsorgeleistung beträgt.

Bezüge innerhalb eines Jahres werden zusammengezählt. Beziehst du im selben Jahr neben deiner dritten Säule auch noch dein Freizügigkeitskonto oder dein Pensionskassengeld in Kapitalform, werden die Beträge steuerlich zusammengezählt. Bei der Planung der Staffelung solltest du deshalb auch diese Kapitalbezüge berücksichtigen.

Es ist vorteilhaft, wenn alle 3a-Konten oder -Depots ungefähr gleich hoch sind. Dabei ist zu beachten, dass 3a-Depots mit Wertschriften tendenziell schneller wachsen als reine 3a-Konten. Ein bestehendes Säule-3a-Konto oder -Depot kannst du nicht aufteilen. Du kannst sie aber zusammenlegen.

Auch die Auszahlungen von EhepartnerInnen werden innerhalb eines Steuerjahres zusammengezählt – zumindest in den allermeisten Kantonen.

Nach dem Bezug der Säule 3a muss der Betrag selbstverständlich in der Steuererklärung als Vermögen deklariert werden.

Dieser Blogbeitrag deckt nicht alle Sonderfälle und Einschränkungen ab. Es empfiehlt sich, für die Detailplanung eine Finanzberaterin oder einen Finanzberater beizuziehen.

Suchst du den richtigen Anbieter für deine Säule 3a? Dann findest du hier einen Säule 3a Vergleich.

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.

2 Kommentare

Danke für diesen Beitrag! Eine Auflistung/Tabelle für alle 26 Kantone wäre echt toll und ein Alleinstellungsmerkmal zu anderen Blogs.

Bitte

Gute Idee, ich werde mal schauen, was sich machen lässt.