Letztes Update: 28. Juni 2022

Der Begriff Tracker Zertifikat ist in der Schweiz in letzter Zeit häufiger aufgetaucht. So hat zum Beispiel die Migros Bank letztes Jahr ein Tracker Zertifikat auf den Migros Bank elleXX Gender Equality Basket aufgelegt, welches in den Medien kontrovers besprochen wurde. Aber was ist ein Tracker Zertifikat genau und wie unterschiedet es sich von einem ETF? Genau das schauen wir uns im Beitrag Tracker Zertifikat vs. ETF anhand von zwei Beispielen etwas genauer an. Der Text ist wegen all den Gesetzen und rechtlichen Abgrenzungen zugegebenermassen etwas technisch, aber am Ende findest du die Gemeinsamkeiten und Unterschiede übersichtlich aufgelistet.

Dieser Beitrag ist keine Anlageempfehlung und stellt weder für die erwähnten Tracker Zertifikate noch für den ETF eine Kauf- oder Verkaufsempfehlung dar. Die genannten Finanzprodukte dienen nur als Beispiele.

Strukturierte Produkte

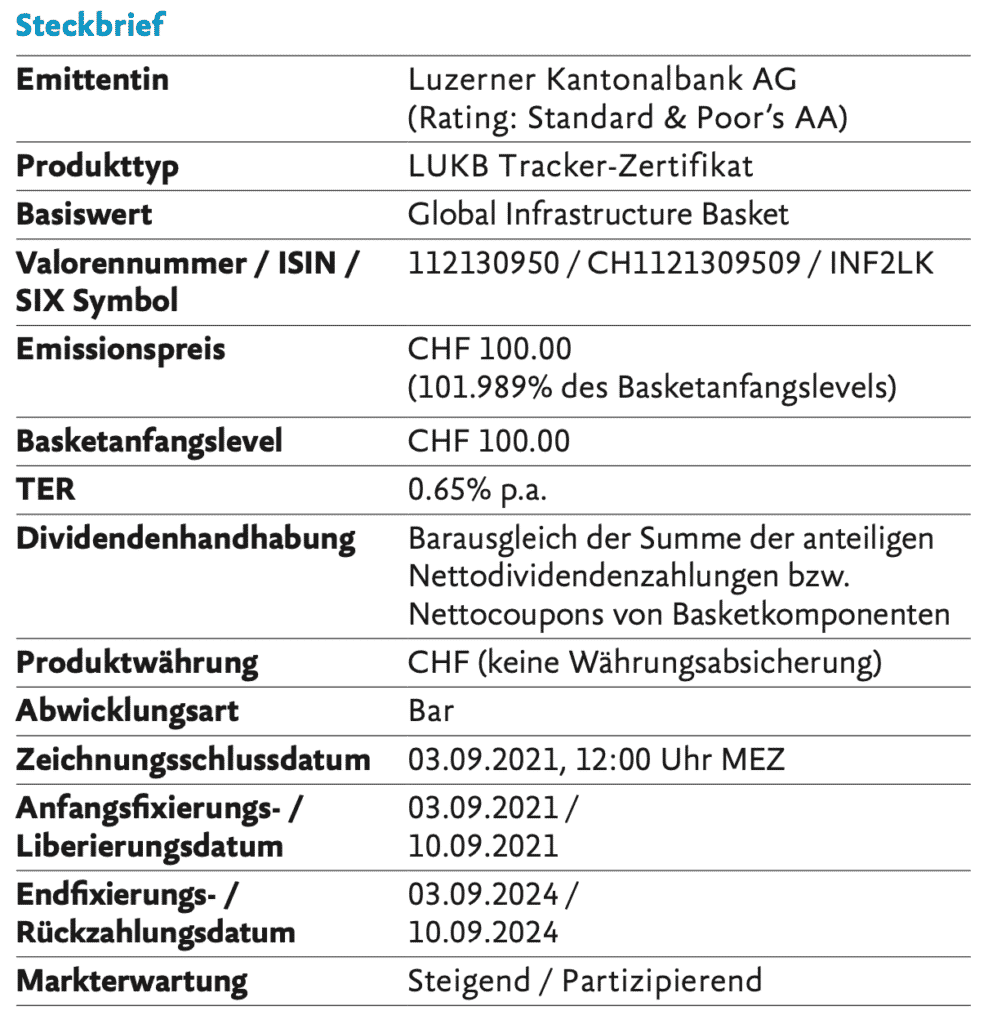

Tracker Zertifikate werden bevorzugt auf Modethemen aufgelegt. Drumherum lassen sich schöne Geschichten erzählen. Nehmen wir als Beispiel das „LUKB Tracker-Zertifikat auf Global Infrastructure Basket“ (ISIN: CH1121309509). Dort klingt das dann so:

„Eine gut funktionierende Infrastruktur ist entscheidend für ein nachhaltiges, langfristiges Wirtschaftswachstum. Investoren können jetzt davon profitieren, dass Regierungen auf der ganzen Welt beabsichtigen, die Investitionslücke der letzten Jahre zu schliessen.“

Was ich von Themeninvestments halte, liest du in einem älteren Blogbeitrag.

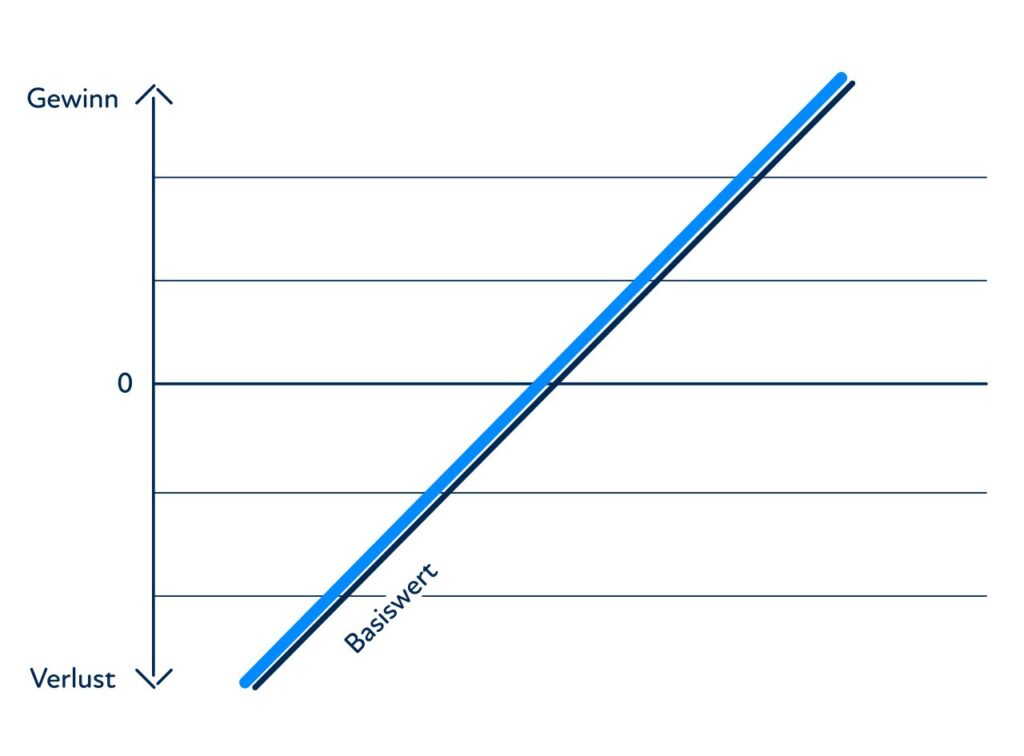

Tracker Zertifikate gehören zu den Strukturierten Produkten und innerhalb dieser zu der Kategorie Partizipation. Das klingt etwas kompliziert, aber ein Tracker Zertifikat ist zum Glück die am einfachsten zu verstehende Kategorie: Steigt der Basiswert um 5%, dann steigt auch das Tracker Zertifikat um 5%. Bildlich dargestellt sieht das dann so aus:

Kleine Klammer: Wie bei jedem Finanzprodukt fallen auch bei einem Strukturierten Produkt Gebühren an. Das Strukturierte Produkt entwickelt sich also nicht 1:1 wie der Basiswert. Aber das ist bei ETFs ja auch nicht der Fall. Ein ETF weicht immer leicht von seinem Index ab.

Basiswert

Aber was ist nun schon wieder ein Basiswert? Bleiben wir bei unserem Beispiel, dem „LUKB Tracker-Zertifikat auf Global Infrastructure Basket“. Hier ist der Basiswert der „Global Infrastructure Basket“. Noch einfacher gesagt: Das Tracker Zertifikat bildet die Wertentwicklung eines Korbs von Aktien ab. Insgesamt enthält der Korb in unserem Beispiel 22 Aktien und diese werden gleichgewichtet. Jede Aktie ist also mit fast 4.55% vertreten.

Ein Basiswert kann aber auch eine einzelne Aktie, eine Kryptowährung, ein Rohstoff wie Gold, Anleihen, Indizes usw. sein.

Emittent

Ein Emittent ist ein Herausgeber von Wertpapieren. Bei unserem Beispielprodukt ist die Emittentin die Luzerner Kantonalbank (LUKB). Auf den Factsheets von Strukturierten Produkten folgt meistens direkt nach dem Emittenten das dazugehörende Rating. In unserem Beispiel sieht das so aus:

Das Rating wird von der zu bewertenden Firma in Auftrag gegeben. Die LUKB hat also Standard & Poor’s (S&P) beauftragt und somit auch bezahlt, ihre Zahlungsfähigkeit (Bonität) einzuschätzen. Dieses Auftragsverhältnis ist natürlich nicht ganz frei von Interessenkonflikten.

Kantonalbanken, die wie die LUKB noch über eine Staatsgarantie verfügen, haben üblicherweise ein hohes Rating. Das AA Rating der LUKB wurde am 24. Mai 2022 von Standard & Poor’s bestätigt. AA ist das zweithöchste Rating bei S&P und bedeutet, dass eine sehr gute Fähigkeit zur Erfüllung der finanziellen Verpflichtungen besteht. Das höchste Rating AAA haben zum Beispiel Staaten wie Deutschland und die Schweiz oder die Zürcher Kantonalbank als eine der wenigen Banken weltweit.

Warum reite ich so auf den Ratings und der Bonität rum? Weil hier ein grosser Unterschied zu Fonds oder ETFs ins Spiel kommt.

ETFs und das Kollektivanlagengesetz (KAG)

Als Beispiel nehmen wir hier den „iShares Global Infrastructure UCITS ETF“ (ISIN: IE00B1FZS467). Dieser hat einen ähnlichen Fokus wie das obige Strukturierte Produkt. Wir wollen hier aber nicht die Performance der beiden Produkte vergleichen, sondern die rechtliche Struktur.

ETFs zählen zu den Kollektivanlagen. Das heisst: AnlegerInnen erwerben nicht einzelne Aktien, sondern investieren gemeinsam mit anderen in einen Korb von Wertschriften. Bis hierhin klingt das wie bei unserem Strukturierten Produkt. Aber im Gegensatz zu diesem unterliegt ein ETF dem Kollektivanlagengesetz (KAG) und ist genehmigungspflichtig. So ist unser ETF in der Liste der genehmigten ausländischen kollektiven Kapitalanlagen zum Angebot an nicht qualifizierte Anlegerinnen und Anleger unter der FINMA-ID F00145033 zu finden. Das KAG bezweckt den Schutz der Anlegerinnen und Anleger sowie die Transparenz und Funktionsfähigkeit des Marktes für kollektive Kapitalanlagen.

Und jetzt kommt ein weiteres wichtiges Unterscheidungsmerkmal: Gemäss Art. 40 Finanzinstitutsgesetz (FINIG) werden die zum Anlagefonds (darunter zählt auch unser ETF) gehörenden Vermögenswerte und Rechte im Falle eines Konkurses der Fondsleitung zu Gunsten der Anleger abgesondert. Geht also zum Beispiel iShares in Konkurs, dann befinden sich die Aktien aus unserem ETF nicht in der Bilanz von iShares und gelangen nicht in die Konkursmasse. Die Aktien unseres ETF liegen bei einer Depotbank, konkret bei State Street Custodial Services (Ireland) Limited. Diese würde dann eine neue Fondsgesellschaft suchen, die den ETF weiterführt.

Durch die ganzen Gesetze, Verordnungen und Bewilligungen ist das Auflegen eines Fonds bez. ETF teurer und langwieriger als das Emittieren eines Tracker Zertifikats. Und somit ist dein Geld auch besser geschützt.

Strukturierte Produkte und das Emittentenrisiko

Wechseln wir zurück zu unserem Strukturierten Produkt: Auf den meisten Factsheets findest du einen solchen oder ähnlichen Abschnitt:

„Diese Produkte sind derivative Finanzinstrumente und qualifizieren sich nicht als Einheiten einer kollektiven Kapitalanlage im Sinne des Bundesgesetzes über die kollektiven Kapitalanlagen («KAG») und sind nicht darunter registriert. Sie unterstehen deshalb weder der Genehmigungspflicht noch der Aufsicht der Eidgenössischen Finanzmarktaufsicht FINMA («FINMA»). Entsprechend geniessen die Anlegerinnen und Anleger nicht den spezifischen Anlegerschutz des KAG. Die Anlegerinnen und Anleger tragen das Emittentenrisiko.“

Geht der Emittent in Konkurs, ist ein Strukturiertes Produkt lediglich eine Schuldverschreibung (Fremdkapital in der der Bilanz des Emittenten). Strukturierte Produkte werden also nicht wie bei einem ETF abgesondert und unterliegen auch nicht der Einlagensicherung. Im Konkursfall kann unter Umständen dein Tracker Zertifikat wertlos werden, weil der Emittent seinen Verpflichtungen nicht mehr nachkommen kann.

Gerade bei einer Kantonalbank mit Staatsgarantie ist ein Konkurs zum Glück eher selten, aber dennoch solltest du das Emittentenrisiko kennen und die Factsheets von Tracker Zertifikaten genau studieren.

Gemeinsamkeiten von Strukturierten Produkten und ETFs

- Bilden einen Basket/Index (Korb an Aktien) ab,

- können Fremdwährungsrisiken enthalten.

Unterschiede von Strukturierten Produkten und ETFs

| Tracker Zertifikat | ETF | |

|---|---|---|

| Laufzeit | oft limitiert | unbegrenzt |

| Emittentenrisiko | ja | nein |

| dem Bundesgesetz über die kollektiven Kapitalanlagen KAG unterstellt | nein | ja |

| genehmigungspflichtig und unter Aufsicht der Eidgenössischen Finanzmarktaufsicht FINMA | nein => kann relativ schnell und einfach aufgesetzt werden | ja |

| an Börse handelbar | oft | immer |

| Spread | eher höher (0.74%) | eher tiefer (0.31%) |

| Anzahl enthaltene Aktien | eher wenige (22) | eher viele (235) |

| TER | eher höher (0.65%) | eher tiefer (0.65%)* |

| Umgang mit Dividenden | Ausgleichszahlungen oder die Dividenden gehen an den Emittenten (beachte das Factsheet) | ausgeschüttet oder thesauriert |

Die Zahlen in Klammern beziehen sich auf die betrachteten Beispiel-Produkte.

Werbung

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.