Letztes Update: 11. November 2025

Ich habe letztens das Buch „Das ETF-Portfolio“ von Markus Neumann gelesen und wollte die darin beschriebene Strategie nachbilden. Weil die Kaufkosten für mehrere ETFs über einen Schweizer Broker relativ hoch sind, habe ich mich nach einer Alternative umgesehen und fand den Robo-Advisor von True Wealth. Bereits seit 2018 habe ich dort ein kostenloses Testkonto und habe mich nun entschieden, ein echtes Konto zu eröffnen. Zeit also, True Wealth vorzustellen, von meinen Erfahrungen zu berichten und die Unterschiede zu Selma Finance aufzuzeigen.

Das Buch eignet sich für fortgeschrittenere AnlegerInnen. Suchst du etwas Einfacheres zum Einsteigen, bis du mit “Der Finanzwesir 2.0 – Was Sie über Vermögensaufbau wirklich wissen müssen”* besser bedient.

Der Robo-Advisor True Wealth

Die Online-Vermögensverwaltungsplattform True Wealth wurde bereits 2013 von Oliver Herren und Felix Niederer gegründet. Oliver Herren war übrigens Mitgründer von digitec Galaxus, und Felix Niederer ist Physiker und Portfoliomanager. Eine erste Version der Plattform ging Ende 2014 live. Seit 2018 sind auch nachhaltige Anlagestrategien erhältlich und im Jahr 2020 wurde die App für iOS und Android gelauncht. Im ersten Quartal 2025 verwaltete True Wealth als unabhängiger Vermögensverwalter und Mitglied des Schweizerischen Verbandes der Vermögensverwalter (VSV) über CHF 2.2 Mrd. Milliarden Kundengelder und zählt über 35’000 Kundinnen und Kunden.

Der Mindestbetrag, ab dem True Wealth ein massgeschneidertes ETF-Portfolio mit breiter Diversifikation anbietet, beträgt CHF 8’500. Die jährliche Vermögensverwaltungsgebühr beläuft sich auf 0.50%, womit True Wealth zu den günstigsten Anbietern gehört. Ab CHF 500’000 sinkt die Vermögensverwaltungsgebühr kontinuierlich. Genaueres findest du direkt bei True Wealth.

Nachfolgende Einzahlungen, ähnlich einem Sparplan, sind jederzeit möglich und in der Vermögensverwaltungsgebühr enthalten. True Wealth gibt zu bedenken, dass Einzahlungen unter CHF 200 eventuell als Cash gehalten werden, bis der Betrag für den Kauf eines weiteren ETF-Anteils ausreicht. Auch für Auszahlungen fallen keine zusätzlichen Gebühren an.

Die Eidgenössische Stempelsteuer sowie die Kosten, die für den Umtausch von Währungen anfallen, werden zusätzlich belastet. Die Fremdwährungs-Wechselkosten betragen nur 0.10%, was im Vergleich zu anderen Anbietern und zu Banken sehr wenig ist. Und eine Besonderheit bei True Wealth: Du erhältst bei der Eröffnung des Kontos automatisch vier Konten, und zwar in CHF, EUR, GBP und USD. Falls du also Fremdwährungen besitzt, kannst du diese zu True Wealth überweisen und bezahlst keine Fremdwährungs-Wechselkosten. Für die Einzahlung in CHF und EUR findest du in deinem Benutzer-Account einen praktischen QR-Code, so entfällt das mühsame Abtippen der IBAN in deiner Banking-App.

Kontoeröffnung

Innerhalb von 15 Minuten kannst du dein Konto vollkommen digital eröffnen. Die Kontoangaben füllst du online aus und den Vertrag kannst du digital signieren. Dazu scannst du ein Ausweisdokument von dir und erstellt ein kurzes Video, in welchem du mit deinen Augen einem Punkt folgst. Ein Videoanruf ist nicht nötig.

Während der Eröffnung wirst du gefragt, bei welcher Bank ein Konto für dich eröffnet werden soll. Zur Auswahl stehen die Basellandschaftliche Kantonalbank BLKB und die Saxo Bank (Schweiz) AG. Die BLKB verfügt über eine Staatsgarantie des Kantons Baselland. Die Saxo Bank besitzt eine Schweizer Banklizenz, somit sind deine Einlagen bis CHF 100’000 gesichert.

Am Ende des Kontoeröffnungsprozesses werden dir sogleich die IBAN deiner vier Konten angezeigt. Du kannst die Überweisung von einem Bankkonto, welches auf deinen Namen lauten muss, vornehmen. So zumindest bei der BLKB. Bei der Saxo Bank dauert die Kontoeröffnung zwei bis fünf Geschäftstage.

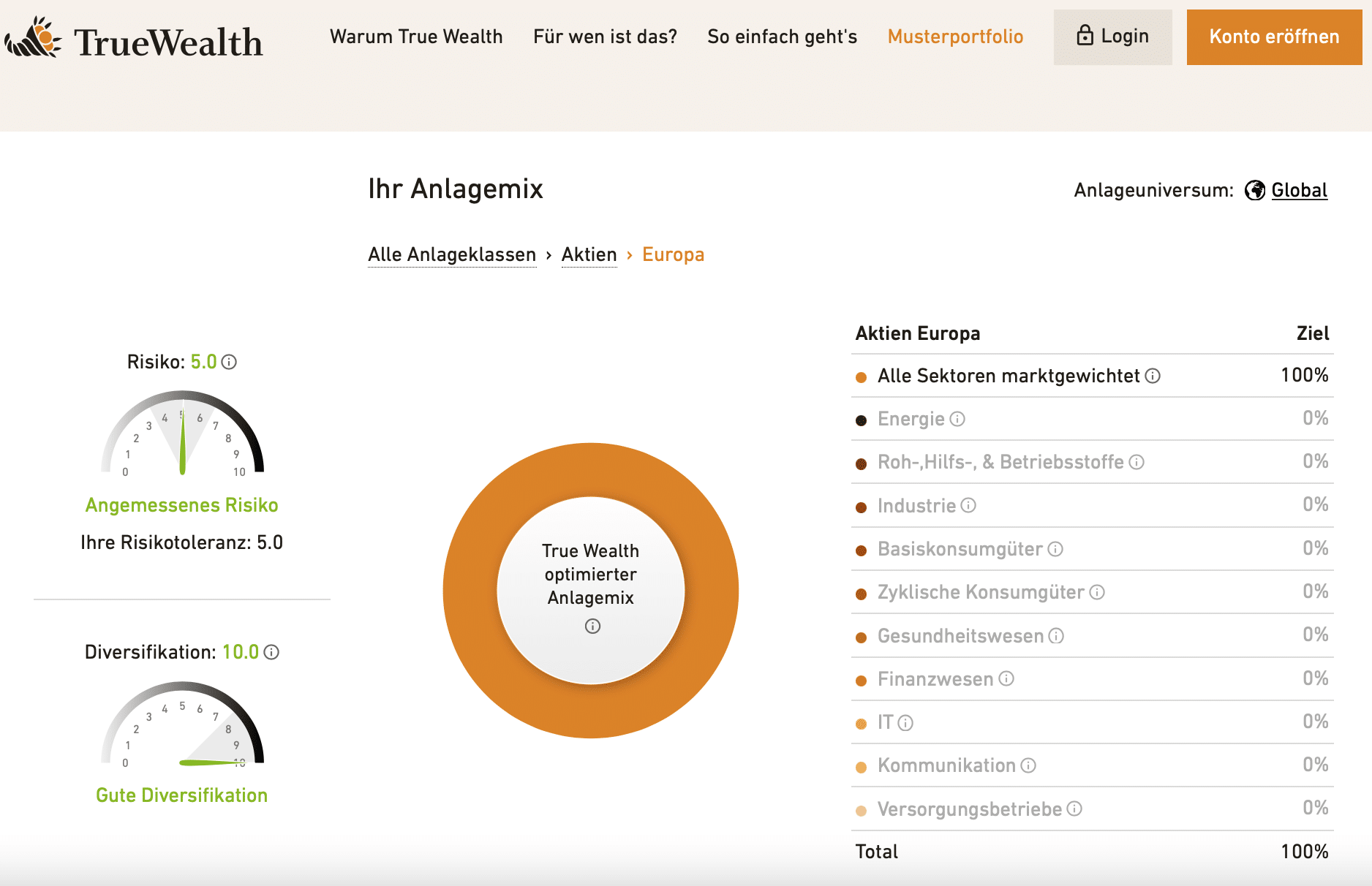

Anlagemix

Sobald dein Geld auf dem Konto angekommen ist – bei mir kam es am selben Tag an – wird dein Risikoprofil erstellt. Dazu beantwortest du ein paar Fragen zu deinen Lebensumständen und deiner Vermögenssituation. Nach etwa fünf Minuten präsentiert dir True Wealth ein auf dich optimiertes und global diversifiziertes Portfolio. Bist du damit einverstanden, kannst du es bestätigen und True Wealth kauft in den nächsten Tagen die entsprechenden ETFs. Die Wertschriftentransaktionen werden aus Effizienzgründen gepoolt und bei der BLKB handelstäglich, bei der Saxo Bank an jedem zweiten Handelstag ausgeführt.

Seit 2024 setzt True Wealth teilweise währungsgesicherte Anlageinstrumente ein. Eine Währungsabsicherung kann das Risiko von Wertschwankungen des Portfolios reduzieren. Je tiefer das Portfoliorisiko (also je weniger Aktien du darin hast), desto höher sichert True Wealth das Währungsrisiko ab.

Weicht die Zielgewichtung einer Anlageklasse mit der Zeit ab, führt True Wealth ein Rebalancing durch. Die Kosten dafür sind in der Vermögensverwaltungsgebühr natürlich enthalten.

Und jetzt kommt ein weiterer Vorteil von True Wealth: Wenn du vom vorgeschlagenen Portfolio abweichen willst, geht das ganz einfach. Du kannst nicht nur die Gewichtung selbstständig anpassen, sondern einzelne Anlageklassen komplett ausschliessen oder sogar Sektoren übergewichten.

Die Auswahl, welcher ETF eingesetzt wird, nimmt aber immer noch True Wealth vor. Also zum Beispiel, dass für Europa der ETF XY von Anbieter Z zum Einsatz kommt. Aus über dreitausend ETFs wählt True Wealth die besten aus. Dabei spielen unter anderem die Produktkosten, die Liquidität und der Tracking Error eine Rolle.

True Wealth eignet sich also sowohl für AnfängerInnen, die sich nicht gross mit der Aufteilung der Assetklassen herumschlagen wollen, als auch für erfahrene AnlegerInnen, die ihr Portfolio lieber selbst strukturieren.

Auch wenn es sehr einfach geht, die Strategie zu ändern, solltest du das nicht zu oft tun, denn durch die Geld-Brief-Spanne verlierst du bei Umschichtungen immer etwas Geld.

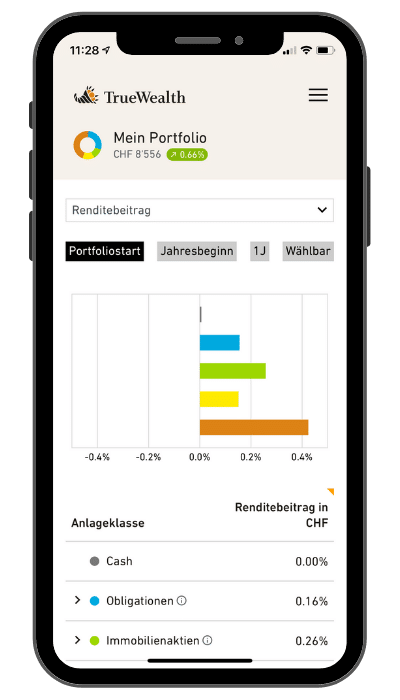

Plattform und Reporting

Solch detaillierte und gleichzeitig einfach verständliche Reporting-Funktionen habe ich noch bei keinem Robo-Advisor gesehen. Deine Rendite wird dir zum Beispiel als zeitgewichtete und als geldgewichtete angezeigt. Über die Unterschiede liest du in diesem Beitrag.

Auf der Website von True Wealth ist ein Musterportfolio aufgeschaltet, bei dem du die Plattform bis ins letzte Detail testen kannst. So kannst du mit der Gewichtung der einzelnen Anlageklassen herumspielen und dir wird umgehend angezeigt, wie hoch die gewichtete Gesamtkostenquote TER ist. Oder du kannst dir die simulierte Rendite deines Portfolios anzeigen lassen und einen Benchmark zum Vergleich anwählen.

Der ETF-Lookthrough von True Wealth, den du unter “Portfolio-Eigenschaften” und “Unternehmen” findest, listet alle Unternehmen oder Emittenten auf, in die du investiert bist. Bei mir umfasst die Liste derzeit 5’067 Einträge. Die grösste Position hat ein Gewicht von 3.1%.

Und wie zu Beginn angesprochen, kannst du gratis ein Testkonto anlegen und mit einem fiktiven Geldbetrag laufen lassen, um dich mit den Funktionen von True Wealth vertraut zu machen.

Zum Schutz deines Kontos kannst du eine 2-Faktor-Authentifizierung einrichten. Und Kontoabhebungen sind nur auf ein Konto möglich, welches auf deinen Namen lautet.

True Wealth Auszahlungsplan

Seit Sommer 2024 kannst du bei True Wealth einen Auszahlungsplan mit periodischen Auszahlungen erstellen. Unter „Zahlungen“, „Auszahlungen“ und „Regelmässige Auszahlung“ kannst du einen persönlichen Entnahmeplan auf ein Bankkonto, welches auf deinen Namen lautet, einrichten. Folgende Frequenzen stehen zur Auswahl:

- monatlich

- vierteljährlich

- halbjährlich

- jährlich

Würde mit einer Auszahlung die Mindestanlagesumme unterschritten, wird der Auszahlungsplan automatisch gestoppt.

True Wealth Säule 3a

Inzwischen bietet True Wealth auch eine eigene Säule 3a an. Es gilt das gleiche Risikoprofil wie beim freien Vermögen, eine andere Aktienquote ist bei der Säule 3a nicht möglich. Die True Wealth Säule 3a eröffnet im Laufe der Zeit automatisch fünf Konten, so dass die Auszahlungen gestaffelt über mehrere Jahre erfolgen können.

True Wealth verzichtet bei der Säule 3a vollständig auf Verwaltungsgebühren. Es fallen also nur die Produktkosten an, die sich auf ca. 0.13% belaufen. Damit ist True Wealth momentan der günstigste Säule 3a-Anbieter in der Schweiz.

Vergleich

| True Wealth | Selma Finance | |

| Mindestanlagesumme | CHF 8’500 | CHF 2’000 |

| Verwaltungsgebühr | 0.50% (bis CHF 500'000) | 0.68% (bis 50’000), 0.55% (50’000 bis 150’000), 0.47% (ab 150’000) |

| TER der ETFs | ca. 0.13%** | ca. 0.22%** |

| Fremdwährungs-Wechselkosten | 0.10% (Einzahlung in Fremdwährungen möglich) | 0.25% |

| Depotführende Bank | Basellandschaftliche Kantonalbank (BLKB) oder Saxo Bank (Schweiz) AG | Saxo Bank (Schweiz) AG |

| Securities Lending der ETFs bei Depotbank | bei beiden Banken ausgeschlossen | ausgeschlossen |

| Individualisierungsgrad | hoch | tief |

| Gewichtung der Anlageklassen selbst vornehmen | ja | nein |

| Nachhaltige ETFs | optional möglich | optional möglich |

| App | iPhone und Android | iPhone und Android |

| Säule 3a | ja | ja (in Zusammenarbeit mit dem VermögensZentrum) |

| Kinderkonto | mit eigenem Konto auf den Namen des Kindes | noch nicht |

| Angebot | Gib den True Wealth Empfehlungscode 2B8722D4 innerhalb von 5 Tagen auf der Gebühren-Seite ein und du erhältst eine Gutschrift von CHF 100 auf die Gebühren. Die Gutschrift ist ab dem Zeitpunkt der Anmeldung ein Jahr lang gültig. |

**Der effektive Prozentsatz ist abhängig von den konkret eingesetzten Produkten und deren Gewichtung. Bei beiden Anbietern sind nachhaltige Strategien geringfügig teurer. Dies liegt an den eingesetzten ETFs, die eine etwas höhere TER haben.

Und noch ein Unterschied: Während True Wealth auf der passiven Seite einzuordnen ist, hat Selma Finance die Bewertung der Aktienmärkte im Blick und verkauft Anlagen, wenn diese „zu teuer“ erscheinen beziehungsweise kauft im Gegenzug „günstige“ Anlagen.

True Wealth Empfehlungscode

Gib den True Wealth Empfehlungscode 2B8722D4 innerhalb von 5 Tagen auf der Gebühren-Seite ein und du erhältst eine Gutschrift von CHF 100 auf die Gebühren. Die Gutschrift ist ab dem Zeitpunkt der Anmeldung ein Jahr lang gültig.

Ist ein Robo-Advisor nicht viel zu teuer?

Ich werde immer wieder gefragt, ob ein Robo-Advisor nicht aus dem Fenster geschmissenes Geld sei. Ein ETF-Portfolio könne man doch viel günstiger selbst zusammenstellen und managen. Ja, kann man, aber folgende Punkte solltest du bei deiner Entscheidung in Betracht ziehen:

- Will ich mich mit der Geldanlage intensiv beschäftigen und selbst ETFs heraussuchen? Kann ich selbstständig die für mich passende Aktienquote bestimmen? Weiss ich, welches Risiko ich bereit bin einzugehen?

- Wie viele ETFs brauche ich, um ein diversifiziertes Portfolio, welches meiner Risikotoleranz entspricht, zu erstellen? Wie hoch sind dann die Kaufkosten? Lege ich monatlich an oder alles auf einmal, wie verhält sich das mit den Kosten?

- Ein Robo-Advisor schützt vor impulsivem Handeln. Bevor du in einem Crash alles verkaufst, kann es nicht schaden, einen Ansprechpartner an der Seite zu haben.

- Ein Robo-Advisor schützt vor Modethemen und wildem Hin und Her. Du wirst daran gehindert, heute einen Cannabis-, morgen einen Batterie- und übermorgen einen Schwellenländer-E-Commerce-ETF zu kaufen.

Ich erstelle bewusst keinen Vergleich, der die Kosten eines Robo-Advisor mit den Kosten der Selbstverwaltung über einen Broker gegenüberstellt. Denn wenn ich dich zu einem Robo-Advisor überreden will, dann kann ich die Zahlen so zusammenstellen, dass dieser günstiger ist und Gleiches gilt für die Selbstverwaltung über einen Broker.

Es gibt also einmal mehr kein allgemeingültiges Richtig und Falsch. Du musst selbst herausfinden, was für dich, deine finanzielle Situation und deine finanziellen Ziele richtig ist. Mit meinem Finanzblog Finanzdepot möchte ich dir verschiedene Möglichkeiten aufzeigen, um diese Ziele zu erreichen. Den Weg musst dann selbst wählen und gehen.

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.

4 Kommentare

Ich bin seit 2017 mit True Wealth investiert und zufrieden. Mir ist aufgefallen, dass hier noch steht, dass True Wealth kein Kinderkonton anbietet. Das stimmt nicht mehr: ich habe für meine beiden Kinder ein Konto eröffnet. Ist genau das gleiche wie für Erwachsene, einfach ab Fr 1000.-. Ich habe schon länger danach gesucht, aber nichts Vergleichbares gutes gefunden: ETF Portfolio lautend auf den Namen des Kindes. Inyova und findependent haben zwar was, aber das ist kein richtiges Kinderkonto – es ist nur eine andere Strategie / Label, aber lautend auf die erwachsene Person. Ein Post zum Thema Kindersparen wäre bestimmt noch interessant für diesen Blog, gibt wenig gute zu diesem Thema und noch nichts zu True Wealth.

Hallo Ralf, vielen Dank für deinen Kommentar. Ich werde den Artikel entsprechend anpassen. Und die verschiedenen Kinderkonten werde ich mir gerne einmal genauer anschauen und darüber berichten, bisher bin ich leider noch nicht dazu gekommen.

Sehr zufrieden mit der Einfachheit und Performance von True Wealth.

hallo reto, wieder einmal ein gut recherchierter und sehr interessanter vergleich zweier der sicher besten robo advisor in der schweiz.

ich bin aufgrund des beobachters ratgbebers: plötzlich geld, so legen sie richtig an und durch gerd kommer sowie finanzfluss.de und finanztip.de auf das passive investieren durch welt portfolios etf gestossen und denke, dass sich so viel geld sparen lässt, ohne an der zu erwarteten rendite gross einbussen in kauf zu nehmen.

bin nun auch der meinung, dass für die risikotollerenz der anlage, es reicht, diese in sparkonto/festgeld/kassenobligationen und aktienteil einzuteilen.