Letztes Update: 21. Februar 2022

ETFs sind nicht zuletzt wegen ihrer Einfachheit so beliebt. Du gibst bei deinem Broker die Stückzahl und ein Limit ein und wenig später ist der Kauf abgewickelt und du hast in mehrere hundert oder tausend Unternehmen investiert. Doch wem kaufst du die ETF-Anteile eigentlich ab? Einem anderen Investor? Dem ETF-Emittenten? In der Praxis ist es so, dass du deine ETF-Anteile oftmals einem Market Maker abkaufst. Market-was? Genau darum geht es in diesem Beitrag für AnlegerInnen, die etwas tiefer in das Thema ETF eintauchen wollen. Keine Angst: Wie eingangs beschrieben, ist der Handel für PrivatanlegerInnen ganz einfach, du musst das hier nicht alles verstehen, um einen ETF zu kaufen.

Ich habe mich zum Thema Market Maker mit Pravin Bagree, Head of ETF Capital Markets of UBS ETF, unterhalten. Die Grossbank UBS ist die viertgrösste ETF-Emittentin in Europa, verwaltet in der ETF-Sparte ein Vermögen von über USD 94 Milliarden und ist unter anderem spezialisiert im ESG-Bereich. Weitere Informationen zu den ETFs der UBS findest du hier.

Pravin Bagree kommt ursprünglich aus dem Investmentbanking und berät nun im UBS ETF Capital Markets-Team institutionelle Kunden wie, mit wem und wann sie ETFs am besten kaufen. Ausserdem arbeitet er an der Optimierung der Handelsarchitektur, um den Spread der UBS-ETFs so eng wie möglich zu gestalten.

Wenn du einen ETF verkaufst, befindet sich auf der Gegenseite ebenfalls häufig ein Market Maker. Aber einfachheitshalber gehen wir in diesem Beispiel immer davon aus, dass du einen ETF kaufst. Und ausnahmsweise habe ich in diesem Beitrag nur die männliche Form verwendet. Die weibliche Form ist selbstverständlich immer miteingeschlossen.

Der ETF

Um den Handel mit ETFs zu verstehen, kommen wir zuerst noch einmal auf die Vorteile von ETFs zu sprechen. Pravin Bagree nennt vier Charakteristiken, die einen ETF so attraktiv machen:

- Liquidität: Zu Börsenöffnungszeiten kannst du einen ETF jederzeit handeln.

- Transparenz: Die enthaltenen Wertpapiere müssen täglich publiziert werden. Ein Investmentfonds muss nur quartalsweise oder seltener publizieren.

- Preistransparenz: Du weisst jederzeit, wie viel du für einen ETF-Anteil bezahlst. Bei einem Investmentfonds, der nicht an der Börse gehandelt wird, weisst du das erst nach dem Kauf.

- Keine Mindestgrösse: Du kannst auch nur einen Anteil kaufen.

Der grösste Unterschied eines ETFs zu einem Investmentfonds liegt in der ständigen Handelbarkeit an der Börse, denn Investmentfonds kannst du nur einmal täglich zum NAV (Net Asset Value, Nettoinventarwert) direkt beim Fondsanbieter kaufen.

Einen Beitrag, der die Unterschiede zwischen einem ETF und einem Indexfonds aufzeigt, findest du hier.

Aber kommen wir nun dem ETF-Handel etwas näher. Dazu schauen wir uns die Unterschiede zwischen dem Sekundär- und dem Primärmarkt an.

Am Sekundärmarkt wechseln bestehende ETF-Anteile den Besitzer. Während am Primärmarkt, auch Emissionsmarkt genannt, Wertpapiere geschaffen oder zurückgenommen werden.

ETFs können sowohl am Primär- als auch am Sekundärmarkt gehandelt werden. Als Privatanleger wirst du mit dem Primärmarkt jedoch kaum in Berührung kommen, doch mehr dazu weiter unten.

Der Sekundärmarkt

Am Sekundärmarkt gibt es verschiedene Möglichkeiten, wie ein Handel abläuft. Zum Beispiel findet sich an der Börse ein Privatanleger mit einem Privatanleger oder einem institutionellen Anleger. Das sieht so aus:

Die ETF-Anteile des Verkäufers gehen an den Käufer. Der Verkäufer erhält im Gegenzug Geld vom Käufer.

„Bei einem ETF wie dem UBS ETF SMI® (CH0017142719), der ein Gesamtfondsvermögen von knapp CHF 2 Milliarden aufweist und häufig gehandelt wird, ist die Wahrscheinlichkeit relativ gross, dass sich ein Käufer und ein Verkäufer finden und der Handel ohne Market Maker abläuft“, sagt Pravin Bagree.

Wenn sich momentan aber kein Verkäufer finden lässt, dann springt ein Market Maker ein. Er wird deswegen auch Liquiditätsprovider genannt. Das sieht dann so aus:

Du kaufst in diesem Fall deine ETF-Anteile einem Market Maker ab. Pravin Bagree meint dazu: „Die Börse ist ein anonymer Handelsplatz. Wem die ETF-Anteile abgekauft werden, lässt sich nicht nachverfolgen. Die UBS als ETF-Emittent ist nicht am Sekundärmarkt beteiligt. Wer die ETF-Anteile über die Börse kauft oder verkauft, wissen wir nicht.“ Der UBS selbst wirst du deine ETF-Anteile am Sekundärmarkt also nie abkaufen.

Der Primärmarkt

Vorhin habe ich geschrieben, dass du bei einem ETF-Kauf nicht mit dem Primärmarkt in Berührung kommst. Das stimmt nur teilweise, denn wenn der Market Maker auch keine ETF-Anteile mehr in seinem Bestand hat, dann geht er zu einem „Autorisierten Teilnehmer“ (Authorized Participant, AP), der am Primärmarkt ETF-Anteile kreieren kann. Ein Market Maker kann gleichzeitig Authorized Participant sein, muss aber nicht.

„Authorized Participants sind die einzige Instanz, die ETF-Anteile schaffen (create) und zurücknehmen (redeem) können. Das sind spezifische Entitäten wie Investment-Banken oder Market Maker Firmen. Diese können beim ETF-Emittenten Anteile zum NAV schaffen oder zurücknehmen. Neue ETF-Anteile können auf zwei Wegen geschaffen werden: Entweder liefert der AP dem ETF-Emittenten, also in unserem Fall der UBS, Cash oder er liefert die zugrundeliegenden Aktien. Bei einem ETF auf den indischen Aktienmarkt beispielsweise wird das meistens Cash sein, bei unserem SMI-ETF hat der AP die Wahl, ob er uns Cash oder die zugrundeliegenden Aktien liefern will.“

Das sieht folgendermassen so aus:

Market Maker – Preisfeststellung

„Die Hauptaufgabe eines Market Makers ist es, fortlaufend Preise zu stellen. Also einen Geld- und Brief-Preis zu konstruieren“, erklärt Pravin Bagree.

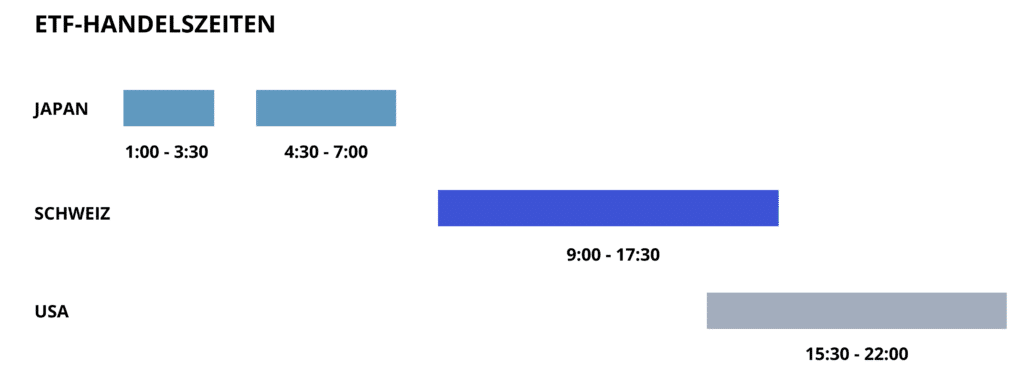

Und wie macht er dies, wenn ein Aktienmarkt noch geschlossen ist? Zum Beispiel will jemand um 10 Uhr morgens an der Schweizer Börse SIX einen S&P 500-ETF kaufen. Die amerikanische Börse öffnet jedoch erst um 15:30 Uhr Schweizer Zeit. Wie kommt dennoch ein Preis für den ETF zustande?

Pravin Bagree: „Ein Market Maker muss sich immer fragen, wie viel die im ETF enthaltenen Aktien wert sind. Er kann zum Beispiel den S&P 500-Future als Richtgrösse verwenden und somit einen ungefähren Wert ermitteln. Die nächste Frage, die sich ein Market Maker stellen muss, ist, zu welchem Preis bin ich bereit den ETF-Anteil zu verkaufen. Denn für den Market Maker entstehen durch den Verkauf Hedging-Kosten.“

Market Maker – Hedging-Kosten und Handelszeiten

Machen wir dazu ein Beispiel: Du kaufst morgens einen ETF-Anteil auf den S&P 500 im Wert von CHF 100. Der Market Maker hat den Anteil nicht selbst im Bestand, er verkauft dir den ETF leer. Um die Position glattzustellen, hat er verschiedene Möglichkeiten. Zum Beispiel kann er den ETF-Anteil zu einem späteren Zeitpunkt an der Börse kaufen. Der Aktienmarkt schwankt jedoch und er trägt somit das Risiko, dass er den Anteil zu einem späteren Zeitpunkt teurer kaufen muss. Deswegen sichert er sich ab, er nutzt Hedging-Strategien. Zum Beispiel kann er Futures einsetzen oder er kauft die im ETF enthaltenen Aktien, sofern der Aktienmarkt geöffnet ist.

Alle Hedging-Strategien sind jedoch nicht gratis, also immer mit Kosten verbunden. Je stärker ein Markt schwankt, desto schwieriger wird es, den wahren Wert der zugrundeliegenden Aktien zu ermitteln und desto teurer wird das Hedging. Er gibt dieses Risiko beziehungsweise die entstehenden Kosten dem Anleger weiter, indem er den Spread erhöht.

„Ist der amerikanische Aktienmarkt dann geöffnet und hat der Market Maker mehr Sicherheit, wie viel die zugrundeliegenden Aktien tatsächlich wert sind, kann er den Spread unter Umständen enger gestalten“, führt Pravin Bagree weiter aus.

Für dich als Anleger könnte es also vorteilhaft sein, wenn du amerikanische ETFs oder ETFs, die einen hohen US-Anteil aufweisen (z. B. MSCI World), erst ab 15:30 Uhr kaufst. Denn dann öffnet der amerikanische Markt und die dem ETF zugrundeliegenden Aktien werden gehandelt. Umgekehrt verhält es sich bei einem ETF auf japanische Aktien oder Aktien aus dem Pazifikraum, da sind die Kurse der zugrundeliegenden Aktien am Morgen am aktuellsten.

Market Maker – Wettbewerb

Meistens gibt es mehrere Market Maker, die für denselben ETF Preise stellen. Wie wird entschieden, welcher Market Maker den Auftrag ausführt? Pravin Bagree erklärt: „Das ist ganz einfach: An der Börse spielt der Wettbewerb unter den Market Makern und derjenige mit dem besten Preis wird den Handel durchführen.“

Und wie verdienen Market Maker Geld? Pravin Bagree: „Es gibt ETF-Emittenten, die Market Maker dafür bezahlen, dass diese Preise stellen, wir als UBS tun dies nicht. Wir haben eine offene Architektur und lassen den Wettbewerb spielen. Jeder Market Maker kann Preise stellen, wenn er will. So verdient ein Market Maker bei unseren ETFs nur am Spread, also an der Geld-Brief-Spanne.“

Ein Market Maker wird, vereinfach gesagt, versuchen, Wertpapiere zu einem niedrigen Geldkurs zu kaufen und ETF-Anteile zu einem möglichst hohen Briefkurs zu verkaufen. Die konkurrenzierenden Market Maker werden dies allerdings ebenfalls versuchen. Ist der Spread aber zu hoch angesetzt, wird ein anderer den Handel durchführen. Schliesslich ist es ein Volumengeschäft, bei dem auch Kleinvieh Mist macht.

Market Maker – Börse

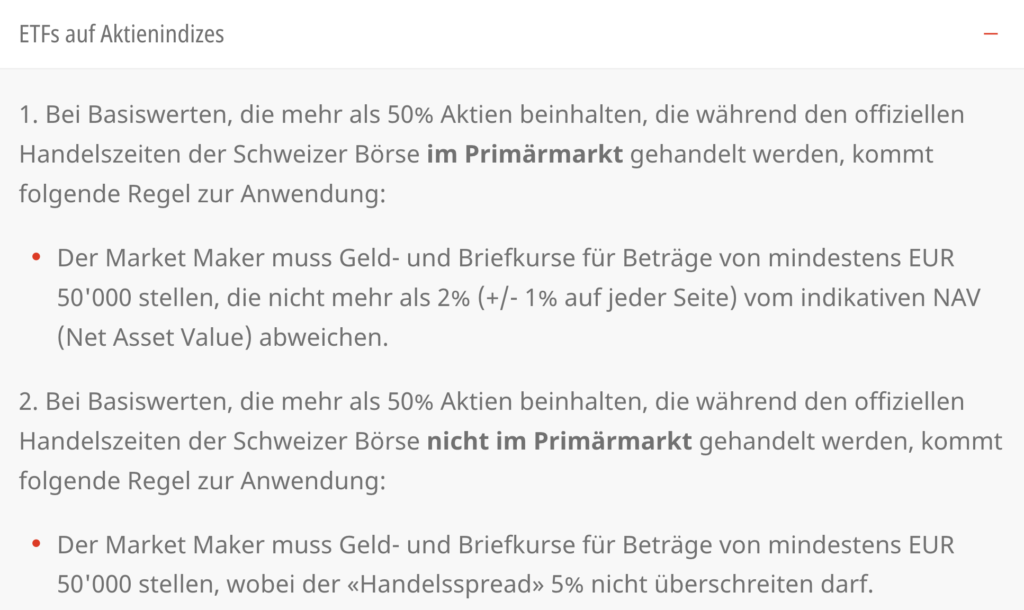

Wer als Market Maker agieren darf, wird von der jeweiligen Börse festgelegt. An der von SIX betriebenen Schweizer Börse sind insgesamt 18 Market Maker für ETFs zugelassen. Es ist auch die Börse, die gewisse Anforderungen an die Market Maker stellt. So muss ein Market Maker zum Beispiel zu den offiziellen Handelszeiten im Auftragsbuch präsent sein und seine gestellten Kurse dürfen einen gewissen Spread nicht überschreiten.

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.

5 Kommentare

Bin mit einem Trader einer Bank befreundet. Er hat mir erzählt, dass er ETF-order ab 100’000 CHF direkt mit einem market maker verhandelt, um einen besseren Preis zu bekommen, anstatt direkt die order auf die Börse zu schmeissen.

Wie läuft es da ab? Und ich nehme and, dass die Stempelsteuer anschliessend trotzdem anfällt?

Da fragst du am besten auch deinen befreundeten Trader – mit so grossen Volumina kenne ich mich leider zu wenig aus.

Sorry, hatte total vergessen zu antworten.

Die Antwort lautet: Ja, natürlich fallen die Stempelsteuer an (als würde der Staat jemals leer ausgehen 😀 )

, aber dafür entfallen sämtliche Börsengebühren, da direkt verhandelt.

Was nicht an Gebühren entfällt sind die legal Reporting-Gebühren wie SWX-reporting, und die Lieferspesen, diese sind jedoch minim.

Wow, sehr interessant – vielen Dank!

Interessant das mal zu erfahren. Wusste ich vorher nicht, danke!