Letztes Update: 5. April 2022

Letztens hat mir der Leser D. M. über das Kontaktformular folgende Frage zum Börsen- bez. Handelsplatz von ETFs gestellt:

"Ich habe mich gefragt, ob es eine Rolle spielt, ob man einen ETF z. B. bei der Schweizer Börse oder einer deutschen Börse kauft. Das einzige was ich herausfand, dass man auf das Volumen und auf bid/ask Unterschied schauen soll. Bei einigen ETF's ist das Volumen bei der Schweizer Börse relativ tief, z. B. SLMA, SUSM, ESGL, … Heisst, man soll diese eher bei anderen Börsen kaufen?"

Die Antwort dürfte nicht nur für D. M. von Interesse sein und deshalb ist dieser Beitrag entstanden.

Auch wenn in diesem Beitrag konkrete ETFs genannt werden, ist dies keine Anlageberatung oder -empfehlung für die erwähnten Produkte. Ebenfalls stellt dies keine Handlungsempfehlung zum Kauf oder Verkauf von Wertpapieren dar. In diesem Beitrag schauen wir uns nur den Kauf von ETFs mit Swissquote an. Bei Aktien ist vielfach die Heimatbörse am attraktivsten. Das muss jedoch von Fall zu Fall beurteilt werden.

Der Spread

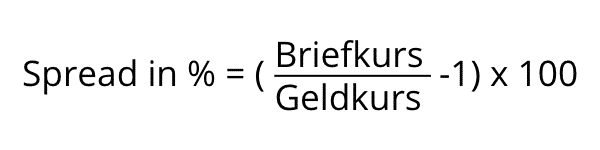

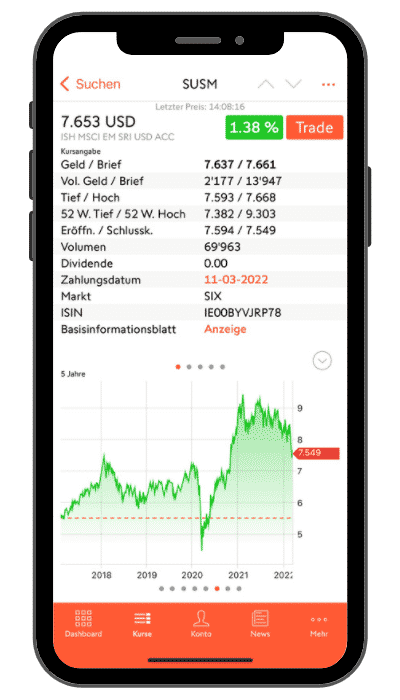

Der vom Leser D. M. angesprochene bid/ask-Unterschied wird auch als Spread bezeichnet oder als Differenz zwischen An- und Verkaufskurs. Sehen wir uns ein Beispiel dazu in der Swissquote-App an:

Der erwähnte ETF mit dem Symbol SUSM hat einen Geldkurs von USD 7.637 und einen Briefkurs von 7.661. Daraus kannst du folgendermassen den Spread berechnen:

In unserem Beispiel (7.661 : 7.637 – 1) x 100 = 0.31%. Würdest du den ETF kaufen und ihn direkt wieder verkaufen, würdest du einen Verlust von 0.31% machen. Man nennt dies auch implizite Handelskosten, da diese nirgends ausgewiesen werden. Die expliziten Handelskosten, welche du im Preisverzeichnis deines Brokers findest, kämen da natürlich noch dazu.

Wer es einfacher will, findet den aktuellen absoluten und prozentualen Spread auch auf der Website der Schweizer Börse SIX. Gib dazu im ETF-Explorer die ISIN oder das Symbol ein und unter „Übersicht“, „Kennzahlen“ findest du die beiden Werte. Klickst du auf „Spreads“, findest du ebenfalls den zeitgewichteten durchschnittlichen Spread.

Der Spread-Vergleich

Für die drei von D. M. erwähnten ETFs habe ich die Spreads an der Schweizer Börse SIX und dem bedeutendsten Börsenhandelsplatz Deutschlands Xetra zusammengetragen. Ich habe sowohl eine Stichprobe an einem Freitag um 14:20 Uhr gemacht als auch den zeitgewichteten durchschnittlichen Spread in die Tabelle eingetragen.

Wie von D. M. geschrieben, werden die drei ETFs an der SIX nicht sehr häufig gehandelt. Deshalb habe ich zum Vergleich zusätzlich einen liquiden ETF auf den SMI aufgeführt.

- SLMA: iShares MSCI EMU ESG Screened UCITS ETF EUR (Acc)

- SUSM: iShares MSCI EM SRI UCITS ETF USD (Acc)

- ESGL: Lyxor MSCI Europe ESG Leaders (DR) UCITS ETF

- SMICHA: UBS ETF (CH) – SMI (CHF) A-dis

| ETF | Handelswährung an der SIX | Stichprobe SIX | Zeitgewichte-ter durch-schnittlicher Spread SIX | Stichprobe Xetra | Xetra Liquidity Measure (XLM) |

|---|---|---|---|---|---|

| SLMA | EUR | 0.15% | 0.19% | 0.08% | 10.34 |

| SUSM | USD | 0.31% | 0.33% | 0.13% | 12.29 |

| ESGL | CHF | 0.11% | 0.17% | 0.13% | 24.57 |

| SMICHA | CHF | 0.12% | 0.10% |

Die Spreads der drei ETFs sind im Vergleich zum häufig und in grossem Volumen gehandelten ETF auf den SMI gar nicht so schlecht.

Auf das Xetra Liquiditätsmass XLM gehen wir nicht weiter ein. Nur so viel: Je tiefer der Wert ist, desto tiefer sind auch die impliziten Kosten. Wenn du Genaueres zum XLM wissen willst, findest du hier Details.

Spread – Market Maker

Wie kommt so ein tiefer Spread bei geringem Handelsvolumen überhaupt zustande? Einen ETF kaufst du selten einem anderen Anleger, sondern oft einem Market Maker ab. Dieser sorgt für die nötige Liquidität, auch wenn gerade kein anderer Anleger ETF-Anteile verkaufen will. Wie bei Aktien kann auch bei ETFs gesagt werden, dass der Spread umso tiefer ist, je häufiger ein ETF gehandelt wird. Genaueres dazu liest du im Beitrag über Market Makers.

Der ETF-Kauf

Schauen wir uns die Kaufkosten im Detail an. Lyxor und iShares gehören bei Swissquote zu den ETF-Leaders und somit bezahlst du nur CHF/EUR/USD 9.00 pro Online-Trade an der SIX Swiss Exchange (ausgenommen sind Fremdgebühren, wie Stempel-, Börsen- und Echtzeitgebühren).

Gehen wir davon aus, dass ich an diesem Freitagnachmittag für CHF 2’000 ETF-Anteile über Swissquote kaufen will. Nehmen wir den ETF mit dem Symbol SUSM, weil dieser den momentan grössten Spreadunterschied aufweist. An der SIX wird der ETF in USD gehandelt, auf Xetra in EUR. Wir gehen in diesem Beispiel davon aus, dass ich Bruchteile (Fractional Shares) des ETFs handeln kann (was in Wirklichkeit bei Swissquote nicht möglich ist) und die Währungsumrechnung vereinfachen wir etwas. Das sieht dann so aus:

| SIX | XETRA | |

|---|---|---|

| explizite Handelskosten* | USD 9.00 | EUR 30.00 |

| Spread | 0.31% | 0.13% |

| implizite Handelskosten (1/2 des Spreads) | CHF 3.10 | CHF 1.30 |

| Kosten Währungstausch (0.95%) | CHF 19.00 | CHF 19.00 |

| TOTAL Kaufkosten (in CHF umgerechnet) | CHF 30.49 (8.39 + 3.1 + 19) | CHF 50.03 (30.73 + 1.3 + 19) |

*Fremdgebühren, wie Stempel-, Börsen- und Echtzeitgebühren sind nicht berücksichtigt.

Obwohl der Spread an der Schweizer Börse leicht höher ist, lohnt sich der Kauf an der Schweizer Börse für Leser D. M. dennoch, er würde fast CHF 20 sparen.

Der Währungstausch

Was in der Tabelle auffällt: Die Kosten für den Währungstausch schenken ganz schön ein. Findest du einen ETF, der an der Schweizer Börse SIX in Schweizer Franken gehandelt wird, sind die Kaufkosten am geringsten. Der leicht höhere Spread ist dann so gut wie vernachlässigbar.

Gerade Lyxor ETF (gehört seit Kurzem zu Amundi ETF und ist somit grösster europäischer ETF Anbieter) hat viele ETFs im Sortiment, die in Schweizer Franken gehandelt werden. Auf der Website von Lyxor kannst du die ETFs ganz einfach nach Währung filtern. Lyxor ETF hat insbesondere die Anzahl der ESG-ETFs in letzter Zeit stark ausgebaut.

UBS und Vanguard bieten ebenfalls etliche ETFs in der Handelswährung Schweizer Franken an.

Weitere Details findest du im Beitrag zum Thema Währungen und ETFs.

Fazit: Welcher Börsenplatz für ETF-Kauf?

Bei einer langfristigen Anlagestrategie – und darum liest du wahrscheinlich auch diesen Blog – sind die impliziten Handelskosten (Spreads) weniger entscheidend. Tradest du jedoch häufig hin und her, können diese durchaus ins Gewicht fallen. Viel wichtiger sind niedrige Trading-Gebühren und geringe oder keine Kosten für den Währungstausch.

Werbung

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.

2 comments

VIelen Dank für die ausführliche Erklärung! Wenn ich das richtig verstanden habe, spielt auch das Volumen bei ETF’s nicht so eine bedeutende Rolle, da Market Maker da sind um Kauf/Verkauf zu “garantieren”. Ich muss also keine Angst haben, dass ich die ETF’s mit geringem Handelsvolumen an der CH Börse nicht loswerde, wenn ich sie verkaufen möchte.

BTW: Mir scheint, dass nicht alle ETF’s von iShares und Lyxor ETF-Leaders sind bei Swissquote und CHF9 kosten, sondern “nur” ausgewählte. Siehe https://www.swissquote.ch/url/etf-leaders. Auf jeden Fall, habe ich mehr bezahlt.

Los wirst du deine bereits gekauften ETFs eigentlich immer. Geht es an der Börse allerdings ruppiger zu und her, werden die Market Makers den Spread erhöhen. Insbesondere bei ETFs auf weniger häufig gehandelte Wertpapiere können die Spreads ganz schön hoch werden (z. B. schossen die Spreads zu Beginn der Corona-Krise bei High-Yield-Bond-ETFs in die Höhe). Aber bei einem zeitgewichteten durchschnittlichen Spread (einsehbar im ETF-Explorer von SIX) unter 0.5% machst du nichts falsch. Und ob du in der Krise verkaufen solltest, ist ja dann noch einmal eine andere Frage 🙂

Welche ETFs fehlen denn? Bei neuen ETFs dauert eine Weile, bis sie Swissquote als ETF-Leaders hinterlegt. Wendet man sich an den Swissquote Support, kann man den Aufnahmeprozess etwas beschleunigen.