Letztes Update: 28. Februar 2023

Neben unzähligen Best-ofs und Rankings interessiert alle zum Jahresende auch die Rendite des eigenen Depots. Oftmals siehst du in deinem Depot eine rote oder eine grüne Zahl. Was die Farben bedeuten, dürfte klar sein, aber wie setzt sich diese Zahl zusammen? Forschst du etwas tiefer in den FAQs deines Anbieters, steht dort meistens, dass die Rendite als „zeitgewichtete Rendite“ berechnet wird. Zeitge… was? Genau darum geht es in diesem Beitrag über Renditearten mit einfachen Beispielen.

Denn erst, wenn du weisst, wie die Rendite deine Investments berechnet wurde, kannst du sie mit der Rendite von anderen vergleichen. Neben der zeitgewichteten Rendite gibt es noch die geldgewichtete Rendite und die einfache Rendite.

Wenn du während dem betrachteten Zeitraum keine Ein- oder Auszahlungen vornimmst, dann sind in diesem Zeitraum alle drei Renditen genau gleich hoch. Aber schauen wir uns das anhand von drei Beispielen einmal genauer an.

Für die Nerds unter euch sind jeweils die Berechnungen aufgeführt. Du musst die Rechnungen aber keineswegs selbst durchführen oder nachvollziehen können, um Geld anzulegen. Aber beim Vergleichen ist es interessant zu wissen, von welcher Rendite man gerade spricht.

Einfache Rendite

Starten wir ganz einfach. Zum Berechnen der einfachen Rendite teilst du den Gewinn durch die Anlagesumme, also den Betrag, den du ursprünglich eingezahlt hast.

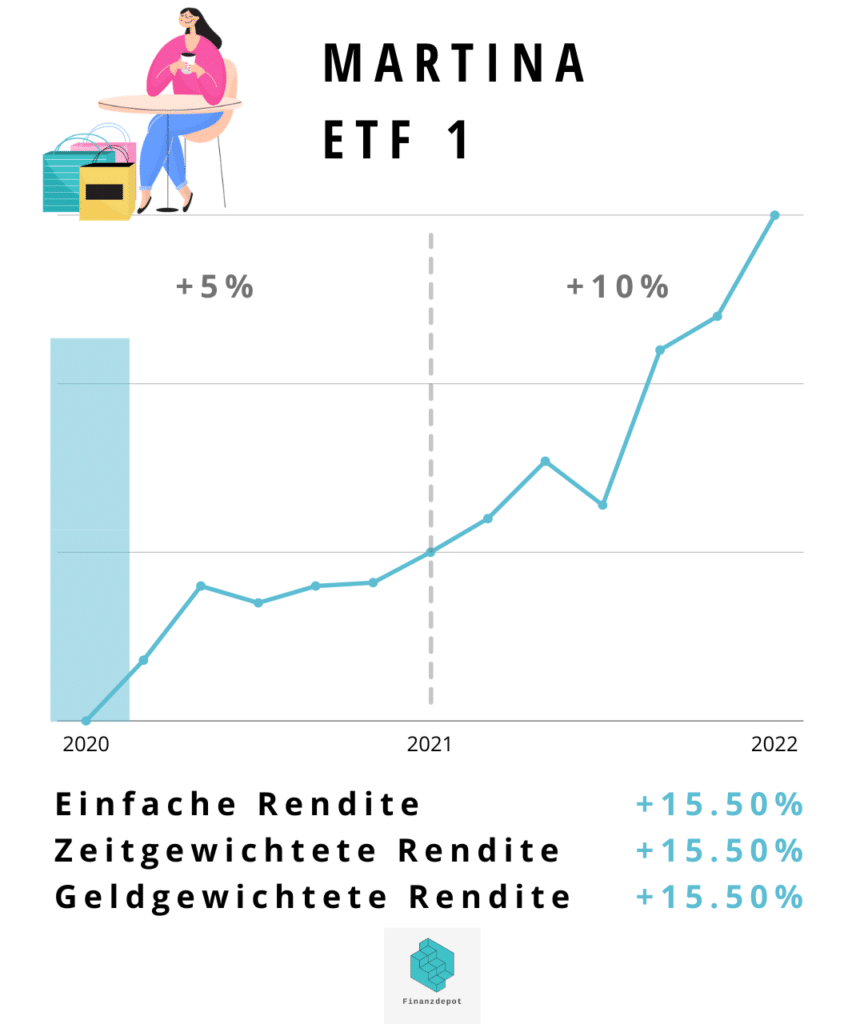

Nehmen wir als Beispiel Martina: Sie zahlt Anfang des Jahres CHF 2’000 ein, erkennbar am Balken ganz links auf dem Bild. Im ersten Jahr steigt ihr ETF um 5%. Ende des ersten Jahres hat sie demnach CHF 2’100 in ihrem Depot. Im zweiten Jahr handelt sie nicht, zahlt folglich kein Geld ein oder zieht kein Geld ab. Ihr ETF und somit ihr Depot steigt im zweiten Jahr um 10%. Sie hat also nach zwei Jahren CHF 2’310 in ihrem Depot. Ihr Gewinn beträgt CHF 310. Die damit berechnete einfache Rendite beträgt: 310 : 2’000 = 15.5%.

Ihre zeitgewichtete und ihre geldgewichtete Renditen betragen übrigens ebenfalls 15.5%. Etwas anders sieht es jedoch aus, wenn man während dem Zeitraum Ein- oder Auszahlungen durchführt. Denn die einfache Rendite ignoriert den Einfluss, den Ein- und Auszahlungen haben.

Zeitgewichtete Rendite

Die zeitgewichtete Rendite wird auf Englisch time-weighted-return genannt und mit TWR abgekürzt. Hier wird die Performance in Teilzeiträume aufgeteilt. Mit jeder Ein- oder Auszahlung beginnt ein neuer Zeitraum, für den jeweils einzeln eine prozentuale Rendite berechnet wird. Die Renditen der einzelnen Phasen werden miteinander multipliziert und ergeben die Rendite für den gesamten Anlagezeitraum.

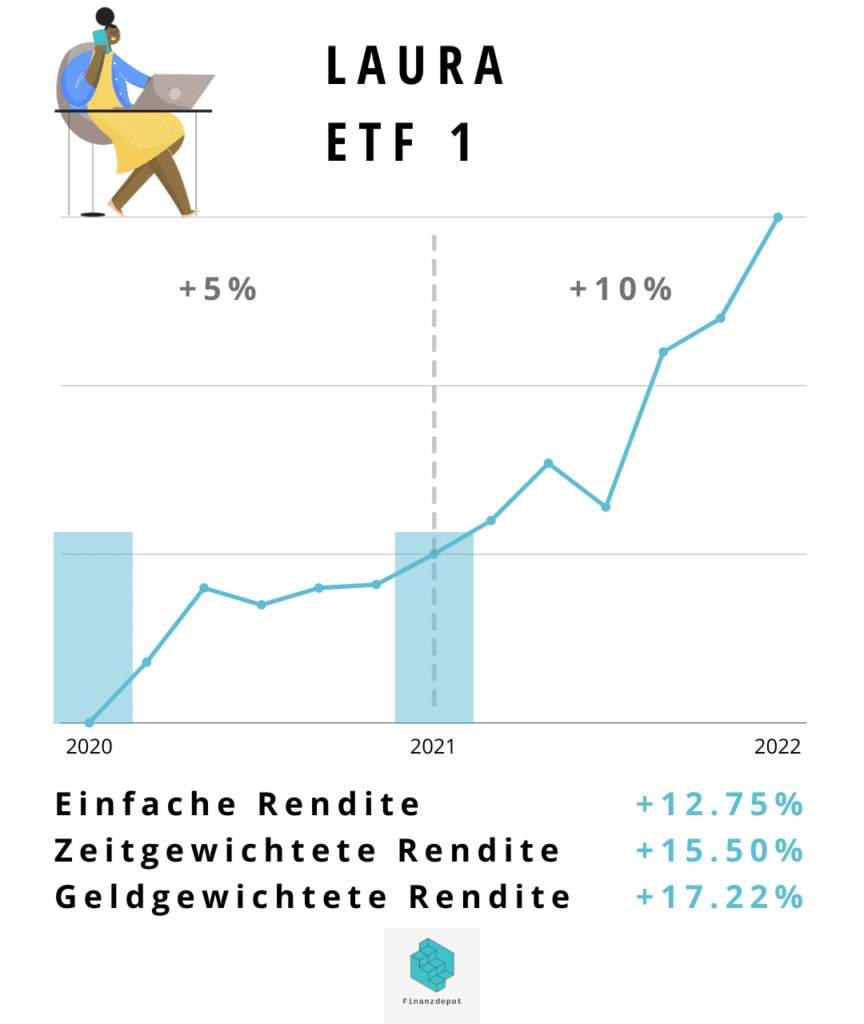

Nehmen wir wieder ein Beispiel: Laura investiert in denselben ETF. Sie legt jedoch zu Beginn des ersten Jahres nur CHF 1’000 an. Dies ist der erste Teilzeitraum. Da sie in denselben ETF wie Martina investiert, steigen auch ihre Anlagen um 5%. Zu Beginn des zweiten Jahres legt sie noch einmal CHF 1’000 an, dargestellt mit dem Balken im Jahre 2021. Dies ist jetzt natürlich der zweite Teilzeitraum. Im zweiten Jahr steigt der ETF um 10%. Nach zwei Jahren hat Laura CHF 2’255 im Depot und somit einen Gewinn von CHF 255. Ihre einfache Rendite beträgt 12.75%. Ist also tiefer als bei Martina, denn im ersten Jahr waren ja nur CHF 1’000 angelegt.

Die zeitgewichtete Rendite hingegen beträgt nun: (1 + 0.05) • (1 + 0.1) – 1 = 15.5%

Die Zahl dürfte dir bekannt vorkommen, sie entspricht der zeitgewichteten Rendite von Martina. Das ergibt auch Sinn: Martina und Laura hatten ja in dieselbe Strategie beziehungsweise in denselben ETF investiert. Somit sind auch ihre zeitgewichteten Renditen gleich. Beide Male beträgt sie 15.5%.

Bei der zeitgewichteten Rendite werden Zahlungen neutralisiert. Sie eignet sich zum Vergleich von verschiedenen Anlagestrategien untereinander oder mit einem Benchmark.

Geldgewichtete Rendite

Die geldgewichtete oder auch kapitalgewichtete Rendite wird auf Englisch money-weighted-return genannt und mit MWR abgekürzt. Sie berücksichtigt nun explizit, wie viel Geld zu einem bestimmten Zeitpunkt mit welchem Renditesatz investiert war. Die Berechnung ist dann auch etwas komplizierter, und werden mehr als zwei Zeiträume betrachtet, dann braucht man für die Lösung der Gleichung einen Taschenrechner oder ein Tabellenkalkulationsprogramm.

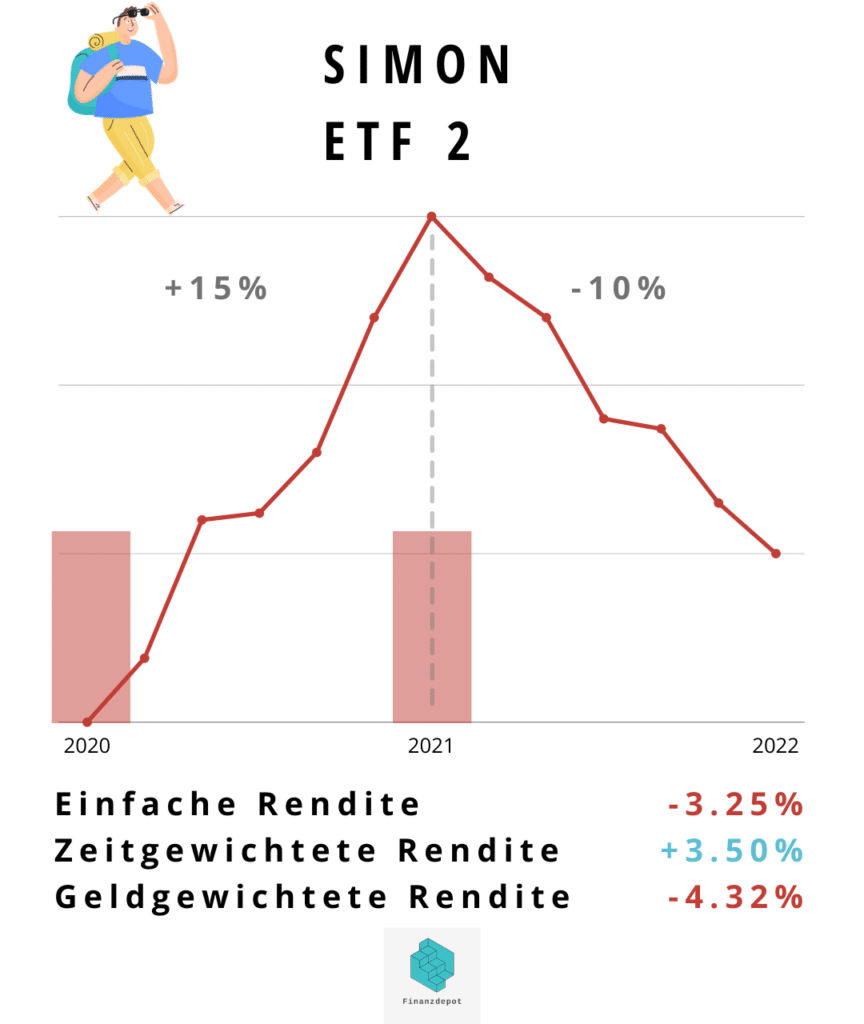

Aber kommen wir wieder zu einem einfachen Beispiel. Simon hat in den beiden Jahren eine andere Strategie verfolgt und in einen anderen ETF investiert. Zu Beginn des ersten Jahres investiert er CHF 1’000. Seine Anlagen legen im ersten Jahr 15% zu. Im zweiten Jahr legt er weitere CHF 1’000 an. Der ETF sinkt dieses Mal jedoch um 10%. Der Endwert beträgt CHF 1’935, der Verlust CHF 65. Die einfache Rendite beträgt somit -3.25%

Die zeitgewichtete Rendite beträgt: 3.5%

Und die wertgewichtete Rendite beträgt: 1’000 • (1 + IRR)² + 1’000 • (1 + IRR)¹ – 1’935 = 0; aufgelöst nach: IRR = -4.32%

Hier zeigt sich nun gut, dass die zeitgewichtete Rendite für Simon ziemlich uninteressant ist. Sie zeigt ihm an, dass sein ETF über zwei Jahre zwar gar nicht so schlecht performt hat. Der ETF liegt ja immer noch fünf Prozentpunkte vor dem Stand Anfang 2020, jedoch hatte Simon Pech mit seinem Timing, so dass sein Depot dennoch einen Verlust eingefahren hat.

Mit der geldgewichteten Rendite kannst du demnach sehen, ob du ein gutes Timing hattest, also zum richtigen Zeitpunkt eingezahlt hast. Sie berücksichtigt sowohl den Zeitpunkt als auch die Höhe der Zahlungsströme. Sie zeigt am ehrlichsten, welche Rendite auf dem Kapital unter Berücksichtigung sämtlicher Zu- und Abflüsse erzielt wurde.

Liegt deine geldgewichtete Rendite über der zeitgewichteten, dann hat dein Markettiming deine Rendite verbessert.

Liegt deine geldgewichtete Rendite unter der zeitgewichteten, dann hat dein Markettiming deine Rendite verschlechtert.

Als regelmässige Leserin oder Leser meines Blogs weisst du vielleicht, dass ich nicht viel von Markettiming halte. Die Unterschiede deiner beiden Rendite müssen jedoch nicht unbedingt von versuchtem Markettiming kommen, sondern ganz einfach von deinen regelmässigen und immer gleich hohen Einzahlungen deines Sparplans.

Fazit Renditearten Beispiele

Für dein persönliches Depot ist die geldgewichtete Rendite am aussagekräftigsten. Willst du deine Strategie jedoch mit anderen oder einem Index vergleichen, dann eignet sich dazu die zeitgewichtete Rendite.

Wie du im Beispiel mit Simon gesehen hast, kann es sein, dass die eine Rendite negativ und die andere positiv ist, und dennoch sind beide richtig. Denn jetzt weisst du: Sie messen zwei unterschiedliche Renditearten.

VIAC und Inyova zum Beispiel zeigen nur die zeitgewichtete Rendite an. True Wealth und Selma zeigen beide Renditen an, wobei die beiden Renditen bei Selma an unterschiedlichen Stellen zu finden sind. Descartes Vorsorge zeigt nur die geldgewichtete Rendite an.

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.