Letztes Update: 27. Juni 2023

Seit dem 13. April 2021 ist der Vanguard ESG Global All Cap UCITS ETF an der Schweizer Börse SIX handelbar. Hier erfährst du alles Wissenswerte zu dem neuen ETF, der – so viel sei schon einmal verraten – sowohl ausschüttend als auch thesaurierend in Schweizer Franken gehandelt werden kann. Warum die Kaufwährung eines ETFs eine Rolle spielt, habe ich dir in diesem Beitrag aufgezeigt.

Was ist Vanguard?

Vanguard ist nach BlackRock der zweitgrösste Vermögensverwalter weltweit. Ende 2020 verwaltete Vanguard 7.2 Billionen USD. Ein Viertel davon wird aktiv verwaltet, der grosse Rest ist in indexierten Strategien angelegt. Für Zahlennerds und Vergleichsfanatiker: Im Jahr 2020 betrug das Bruttoinlandsprodukt der Schweiz rund 702.2 Milliarden Schweizer Franken.

Einzigartig ist die genossenschaftliche Struktur in den USA. Vanguard wurde 1975 mit der Idee gegründet, dass Investmentgesellschaften ihre Fonds ausschließlich im Sinne der Fondsanleger verwalten sollen. Bereits 1976 legte Vanguard den ersten Indexfonds für Privatanleger in den USA auf. Im Jahre 2008 eröffnete Vanguard Büros in Zürich. Leider wird die Schweizer Webseite für Privatanleger von Vanguard sehr stiefmütterlich behandelt. Sie ist weder optisch ansprechend noch sonderlich informativ. Wer es etwas moderner mag, ist auf der deutschen Seite gut aufgehoben.

Was ist drin?

Wie schon mehrmals geschrieben, bildet ein ETF meistens einen Index ab. Er kauft also die im Index enthaltenen Aktien. Manchmal kauft der ETF auch nur einen Teil der Aktien, weil dies kostengünstiger ist und Aktien, die mit mini Prozenten vertreten sind, kaum einen Einfluss auf die Performance des ETFs haben. Man nennt dies Sampling. Auch der „ESG Global All Cap UCITS ETF“ enthält nicht alle Aktien des Indexes.

Der von FTSE Russell erstellte Index enthält 7’634 Aktien. Der von Vanguard aufgelegte ETF enthält hingegen nur 4’118 Aktien. Die kleinste Position im ETF von Vanguard ist momentan „True Corp. PCL“ (thailändische Telecom-Anbieterin) mit einem Anteil von 0.0006%.

Der Index ist nach Marktkapitalisierung gewichtet und enthält Large-, Mid- und Small-Cap-Aktien von Unternehmen, die in Märkten weltweit ansässig sind. Er enthält also Aktien aus Industrie- und Schwellenländern.

Ein Unterschied zum „Vanguard FTSE All-World UCITS ETF“ ist nicht nur der ESG-Filter, zu dem wir gleich noch kommen werden, sondern auch das Einschliessen von Small-Cap-Aktien. Daher auch der Name All Cap. Der „normale“ All-World enthält nur Large- und Mid-Cap-Aktien.

Die drei grössten Positionen im ETF sind momentan: Apple (3.3%), Microsoft (3%), Amazon (2.2%).

Der ETF hält die Aktien physisch.

Was ist draussen?

Gerade bei einem ESG-Index interessiert nicht nur, welche Aktien drin sind, sondern auch welche ausgeschlossen werden.

Der Mutterindex ist der „FTSE Global All Cap Index“. Dieser enthält 9’231 Aktien. Nun werden Unternehmen, die einen gewissen Umsatzanteil in den folgenden Bereichen erwirtschaften, ausgeschlossen:

Vice-Produkte (lasterhafte Produkte)

- Erwachsenenunterhaltung

- Alkohol

- Glücksspiel

- Tabak

Nicht erneuerbare Energien

- Kernkraft

- fossile Brennstoffe

Waffen

- chemische und biologische Waffen

- Streumunition

- Antipersonenminen

- Kernwaffen

- zivile Schusswaffen und konventionelle militärische Waffen

Ebenfalls werden Unternehmen, die die Arbeits-, Menschenrechts-, Umwelt- und Anti-Korruptionsstandards gemäss den Grundsätzen des Global Compact der Vereinten Nationen nicht einhalten, ausgeschlossen. Und zusätzlich wird ein (schwaches) Diversity-Kriterium angewendet.

Ausführlicheres zu den Ausschlusskriterien gibt es hier direkt beim Indexanbieter FTSE Russell auf Englisch zu finden.

Schliesslich bleiben im Index 7’634 Aktien übrig.

Man kann gegen ESG-Filter und das Investieren nach ESG-Kriterien viele Einwände haben, aber die Methodologie dahinter ist sehr transparent und die Indexanbieter MSCI und FTSE Russel gewähren einen tiefen Einblick.

Ich fühle mich hier besser aufgehoben, als wenn im Anlageausschuss Frau Umweltingenieurin Aktie XY nicht mag oder Herr Nachhaltigkeitsexperte Aktie AB für nicht investierbar hält.

Wie unterscheidet er sich vom Mutterindex und vom All-World Index?

Beachte, dass bei diesem Vergleich ein Index mit zwei ETFs verglichen wird. Ein Index ist nur eine „Liste“, erst ein ETF oder ein Indexfonds machen einen Index investierbar.

| INDEX | ETF | ETF | |

| FTSE Global All Cap Choice Index | Vanguard ESG Global All Cap UCITS ETF | Vanguard FTSE All-World UCITS ETF | |

| Anzahl Aktien | 7’634 | 4’118 | 3’559 |

| Dividendenrendite | 1.6% | 1.5% | 1.7% |

| Mittlere Marktkapitalisierung | USD 57.3 Mrd. | USD 63.1 Mrd. | USD 79.4 Mrd. |

| Gewicht der grössten Position | 3.4% | 3.3% | 3.0% |

| Gewicht Top 10 Positionen | 15.4% | 15.9% | 14.7% |

| Grösster Sektor | Technologie (24.6%) | Technologie (24.2%) | Technologie (22.0%) |

| Kleinster Sektor | Energie (0.3%) | Energie (0.3%) | Immobilien (2.8%) |

| TER | - | 0.24% | 0.22% |

Durch den Ausschluss von Tabak- und Ölfirmen, die traditionellerweise eine hohe Dividendenrendite aufweisen, sinkt die Dividendenrendite von 1.76% auf 1.58%.

Der Energiesektor hat durch die Ausschlüsse kaum noch ein Gewicht. Im All-World sind es ganze 3.6%, während in der ESG-Variante dieser Sektor auf 0.3% zusammenschrumpft.

Dass im All Cap Index auch Small-Caps enthalten sind, lässt sich auch an der mittleren Marktkapitalisierung ablesen, die tiefer als beim All-World ist.

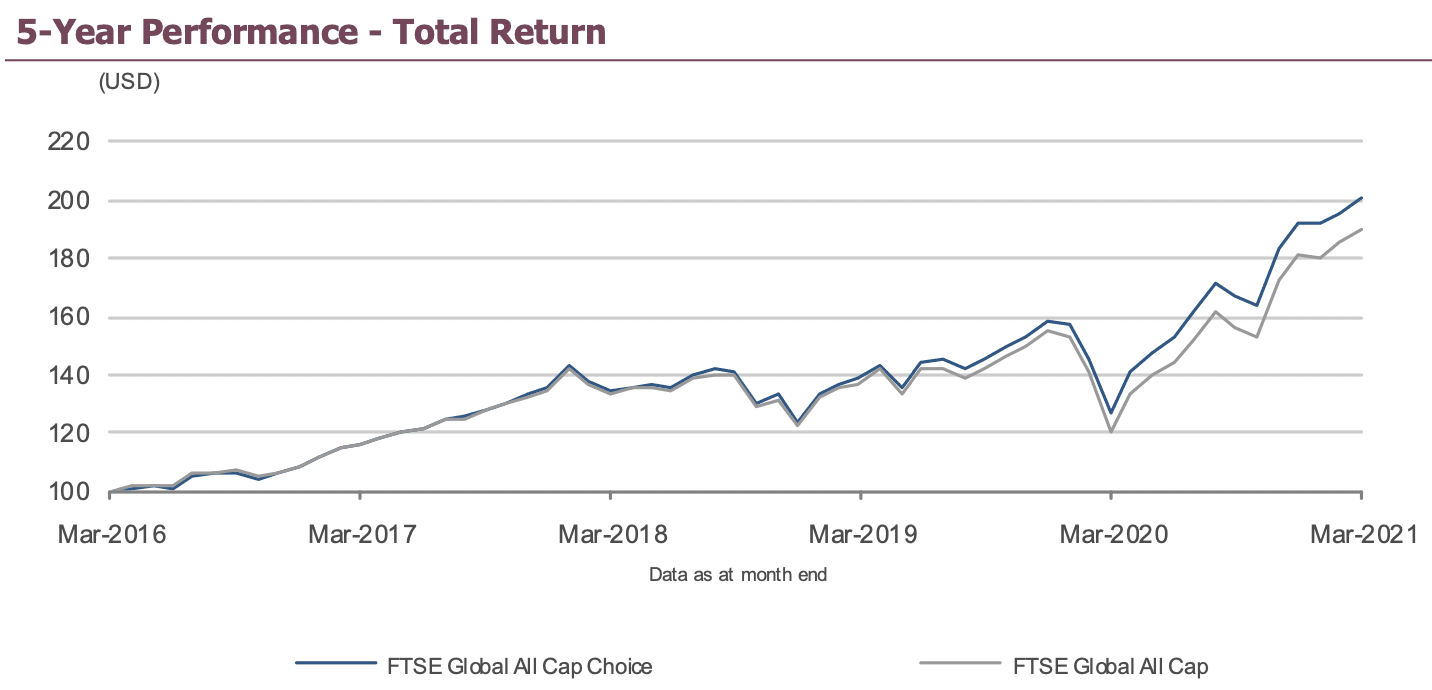

In der Grafik unten wird der FTSE Global All Cap Choice Index (ESG) mit dem FTSE Global All Cap Index über einen Zeitraum von fünf Jahren verglichen.

Wo wird er gehandelt?

Du kannst den neuen ETF an der Schweizer Börse SIX in Schweizer Franken kaufen. Das Tolle daran: Es gibt ihn in der Handelswährung CHF sowohl ausschüttend als auch thesaurierend. Gerade wenn du am Anfang deines Vermögensaufbaus stehst, ergibt der thesaurierende Sinn. Denn mit dieser Ausschüttungsart werden Dividenden sofort wieder angelegt und du kannst voll vom Zinseszinseffekt profitieren. Mit dem ausschüttenden müsstest du selbst neue Anteile kaufen, was unnötige Kaufkosten verursacht.

Steuerlich spielt es in der Schweiz übrigens keine Rolle. Beide werden gleichbehandelt.

Der Schweizer Broker Swissquote hat ihn bereits aufgeschaltet.

Mit diesen Angaben findest du ihn bei deinem Broker:

Thesaurierend

Vanguard ESG Global All Cap UCITS ETF (USD) Accumulating

ISIN: IE00BNG8L278

Symbol: V3AA

Ausschüttend (vierteljährlich)

Vanguard ESG Global All Cap UCITS ETF (USD) Distributing

ISIN: IE00BNG8L385

Symbol: V3AL

Wie teuer ist er?

Die Gesamtkostenquote (TER) beträgt 0.24%. Er ist also leicht teurer als der All-World ETF (0.22%). Man muss jedoch berücksichtigen, dass er ca. 550 Aktien mehr enthält und die Datenaufbereitung für die Ausschlüsse ja auch einen Mehraufwand für den Indexersteller bedeutet.

Die Kosten sind für einen diversifizierten, globalen ETF auf Industrie- und Schwellenländer immer noch sehr niedrig.

Werbung

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.

5 Kommentare

Supper Info.Vielen Dank für die coole Beitrag.

Hallo Reto

Danke für deinen interessanten ESG Beitrag. Ich selber bin in iShares MSCI Word und Emerging Markets ETFs investiert. Ich weiss nicht ob die ESG / SRI Thematik nur eine vorübergehende Phase ist oder nicht. Sollte es ja längerfristig ein Thema sein und überhand nehmen, müssen sich die grossen Anbieter auch Gedanken machen und umstrukturieren?

ich werde auf jedenfalls den Kindern den Kindern den ESG Global All Cap UCITS ETF besparen. Mein Depot belasse ich mal so wie es ist.

Gruss Marco

investblog.ch

Hallo Marco,

Denke, das Thema Nachhaltigkeit wird uns nicht nur beim Investieren noch länger beschäftigen.

Mittlerweile bieten die meisten ETF-Anbieter „nachhaltige“ Produkte an, sodass die KundInnen eine genügende Auswahl haben und selbst entscheiden können, wie sie ihr Geld anlegen wollen.

Danke für den Artikel! Ich habe bereits den All World und würde den thesaurierenden All Cap ESG in Betracht ziehen. Würdest du da den All World einfach belassen und ab jetzt einfach den All Cap besparen? Wäre es da schlimm Überschneidungen über 2 ETFs zu haben?

Danke für dein fleissiges Kommentieren!

Ich würde den All-World wohl auch belassen und neu einfach den ESG All Cap besparen. So vermeidest du unnötige Verkaufs- und Kaufgebühren. Hast halt zwei Positionen in deinem Depot und musst zwei Positionen in der Steuererklärung angeben – statt einer – aber das ist ein marginaler „Schönheitsfehler“.

Eine Überschneidung liegt meines Erachtens erst vor, wenn du beide gleichzeitig besparen würdest. Das würde keinen Sinn ergeben. Oder wenn du gleichzeitig einen der beiden mit zum Beispiel einem Nasdaq 100 ETF besparen würdest. Dann hättest du viele Überschneidungen im Technologiesektor und ihn somit übergewichtet.