Letztes Update: 31. Juli 2024

Es tut sich was in der Schweizer Anlagelandschaft – und auch finpension war nicht untätig. Neben der 1e Sammelstiftung, den beiden Freizügigkeitsstiftungen und der finpension Säule 3a haben sie nun auch eine Anlagelösung für das freie Vermögen lanciert und diese hat es in sich. In diesem Beitrag über finpension Invest erfährst du alles über den günstigsten Robo-Advisor der Schweiz, seine vielen Vorteile und seine Nachteile. Natürlich liest du auch über meine finpension Invest Erfahrungen.

Inhaltsverzeichnis

- Digital und flexibel: Die Anlagelösung von finpension

- finpension Invest: Kontoeröffnung

- finpension Invest: Strategien

- Die Vorteile von finpension Invest

- In Private Markets anlegen Schweiz

- finpension Invest im Vergleich mit Robo-Advisors

- Meine Erfahrungen mit finpension Invest

- finpension Code Invest

- FAQ finpension Invest

- Fazit finpension Invest Erfahrungen

Digital und flexibel: Die Anlagelösung von finpension

Wer bereits die Säule 3a-Lösung oder die Wertschriftenlösung im Rahmen der Freizügigkeit von finpension kennt, wird sich über die Anlagelösung von finpension für das freie Vermögen ebenfalls freuen. Denn wie die bisherigen Anlagelösungen, ist auch finpension Vermögen anlegen einfach in der Handhabung und auf Kosteneffizienz ausgerichtet.

2024 hat finpension von der Eidgenössischen Finanzmarktaufsicht FINMA die Bewilligung als kontoführendes Wertpapierhaus erhalten und kann somit die Anlagelösung direkt, also ohne eine Bank im Hintergrund, anbieten. Das spart einerseits Kosten, andererseits bleibt finpension unabhängig von Banken und Versicherungen.

finpension Invest: Kontoeröffnung

Du kannst alle drei Produkte sowohl per App als auch per Web-App eröffnen und mit ein und demselben Login verwalten. Zur Erhöhung der Sicherheit kannst du unter “Profil” und “Login-Einstellungen” eine Authenticator App hinzufügen. Die Zwei-Faktor-Authentifizierung mittels SMS-Code ist standardmässig aktiviert.

Der Eröffnungsprozess ist übersichtlich in drei Schritte gegliedert und man weiss dank der guten Benutzerführung jederzeit, wo man sich gerade befindet. Zuerst wird die Risikofähigkeit ermittelt, dann die Strategie abgefragt und zum Schluss werden die persönlichen Daten erfasst.

Für die Säule 3a und die Freizügigkeit ist keine Identitätsprüfung nötig, für finpension Invest schon. finpension nutzt dafür die Lösung von IDnow – du fotografierst deinen Ausweis, bewegst ihn hin und her und erstellst ein kurzes Selfie-Video von dir. Nach erfolgreicher Prüfung erhältst du ein E-Mail und kannst unter “Einzahlen” die IBAN deines finpension Invest Anlagekontos einsehen. Dort kannst du auch ganz einfach den QR-Code mit deiner Banking-App einscannen oder dir einen Einzahlungsschein zusenden lassen.

Die Kontoeröffnung wird mit dem Abschluss des Basisvertrages und des Vermögensverwaltungsvertrages abgeschlossen. Der Abschluss erfolgt selbstverständlich digital und ohne Papierkram.

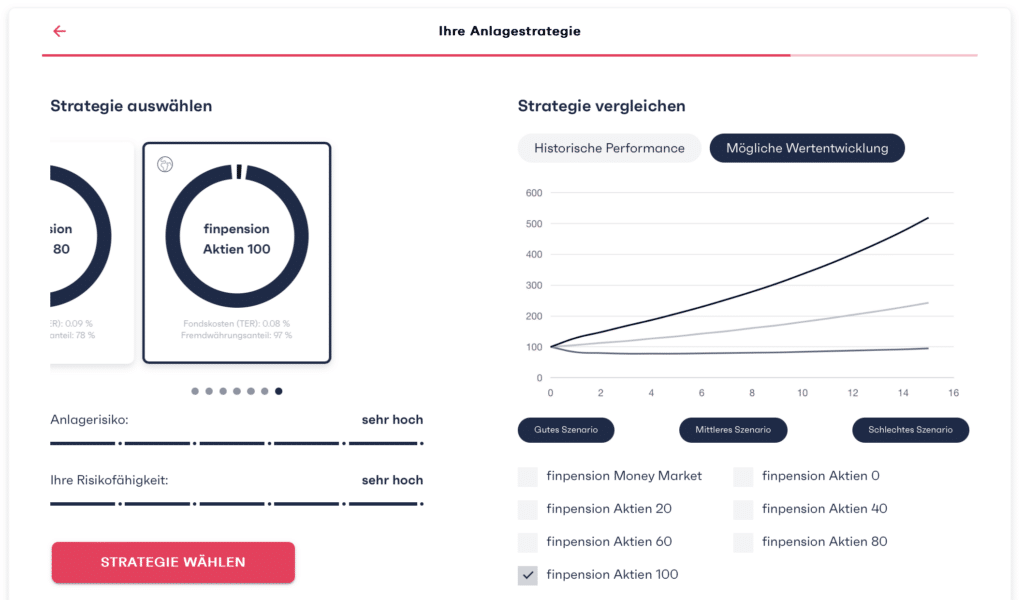

Ich empfehle die Eröffnung über die Web-App, da sie übersichtlicher ist und du die Strategien besser vergleichen kannst. Zudem siehst du auf einen Blick die historische Performance oder die mögliche Wertentwicklung.

finpension Invest: Strategien

Bei der Strategiewahl stehen zwei Modi zur Auswahl:

- Auto Select: finpension wählt den passenden Aktienanteil aus.

- Self Select: Für alle, die eine eigene oder speziellere Lösung wollen.

Im Modus “Auto Select” kannst du zwischen drei Anlagefokussen wählen:

- Global: Gewichtet nach Marktkapitalisierung.

- Schweiz: 50% werden in den Schweizer Aktienmarkt investiert.

- Nachhaltig: Es werden hauptsächlich ETFs auf die MSCI ESG Enhanced Indizes eingesetzt. Diese schliessen kontroverse Geschäftsfelder aus und achten besonders auf einen geringen Verbrauch fossiler Energieträger und den Ausstoss von Treibhausgasen.

Innerhalb des Modus “Self Select” sind sechs Anlagefokusse wählbar:

- Global: Gewichtet nach Marktkapitalisierung.

- Europa: Europäische Aktien werden deutlich übergewichtet und haben damit fast das gleiche Gewicht wie amerikanische Aktien.

- Schweiz: 50% werden in den Schweizer Aktienmarkt investiert.

- Broad Impact: Es werden hauptsächlich ETFs auf die MSCI ESG Enhanced Indizes eingesetzt. Diese schliessen kontroverse Geschäftsfelder aus und achten besonders auf einen geringen Verbrauch fossiler Energieträger und den Ausstoss von Treibhausgasen.

- Climate Impact: Vor allem ETFs auf die MSCI Paris-Aligned Indizes, die sich an der Begrenzung des globalen Temperaturanstiegs auf 1,5°C des Pariser Klimaabkommens orientieren und Unternehmen stärker gewichten, die vom Übergang zu einer kohlenstoffärmeren Wirtschaft profitieren.

- Social Impact: Unternehmen, die z.B. Wert auf die soziale Gleichstellung der Geschlechter legen, werden stärker gewichtet.

Als Aktienquote stehen folgende Stufen zur Verfügung:

- Money Market

- 0%

- 20%

- 40%

- 60%

- 80%

- 100%

Die eingesetzten ETFs werden pro Anlageschwerpunkt transparent aufgelistet, du siehst deren Gewichtung, die Kosten und kannst die Factsheets aufrufen. Toll ist auch die Performanceanzeige, mit der du verschiedene Strategien und Aktienquoten vergleichen kannst. Wenn du eine eigene Strategie zusammenstellen möchtest, stehen dir zahlreiche ETFs zur Verfügung.

Die Vorteile von finpension Invest

finpension Gebühren

Die Gebühren von finpension sind sehr attraktiv. Neben der Entschädigung an finpension von 0.39% kommen noch die Kosten der eingesetzten ETFs hinzu. Diese betragen für die Standardstrategien Global, Schweiz und Nachhaltig zwischen 0.08 und 0.10%.

Werden die ETFs nicht in Schweizer Franken gehandelt, erfolgt der Währungstausch ohne Marge. Andere Anbieter verdienen an diesem Währungstausch, ohne dass die effektiven Kosten separat ausgewiesen werden.

Ausgabe- und Rücknahmekommissionen kennt finpension selbstverständlich nicht. Ebenso sind Ein- und Auszahlungen sowie die Schliessung oder Saldierung von Portfolios und Produkten seitens finpension mit keinen Kosten verbunden.

Börsenabgaben und die eidgenössische Umsatzabgabe (Stempelsteuer) verrechnet finpension weiter.

Die Gebührenordnung nimmt eine 3/4 Seite ein und meist steht dort auch noch „kostenlos“. Da können sich andere Anbieter mit ihren ellenlangen und unübersichtlichen PDF-Wüsten eine Scheibe abschneiden.

finpension Reporting für Quellensteuern auf US-Dividenden

Die US-Quellensteuer auf Dividenden beträgt grundsätzlich 30%. Aufgrund eines Doppelbesteuerungsabkommens kann die US-Quellensteuer für Fonds mit Domizil Irland auf 15% reduziert werden. finpension plant bis 2025 ein einheitliches Reporting für die pauschale Steueranrechnung der Quellensteuer auf US-Dividenden zur Verfügung zu stellen. Darin wird jeder einzelne im ETF enthaltene Titel mit seiner Quellensteuer aufgeführt, die vom Fonds nicht zurückgefordert werden konnte. Damit sollten auch die restlichen 15% mit dem Formular DA-1 anrechenbar sein. finpension steht diesbezüglich noch in Kontakt mit den kantonalen Steuerbehörden. Bitte beachte, dass die pauschale Steueranrechnung nur möglich ist, wenn sie für das betreffende Steuerjahr mehr als CHF 100 beträgt.

finpension Sparplan

Mit finpension können bis zu zehn Portfolios eröffnet werden. So kannst du beispielsweise ein Konto für dein Patenkind eröffnen oder pro Anlageziel ein Portfolio mit unterschiedlichen Anlagehorizonten und somit unterschiedlichen Aktienquoten.

finpension handelt wöchentlich am zweiten Bankarbeitstag, so dass die Gelder nie lange untätig herumliegen. Das Rebalancing erfolgt, sobald die Abweichung von der Zielgewichtung grösser als ein Prozentpunkt ist. Wenn du das nicht möchtest, kannst du das automatische Rebalancing deaktivieren.

Am einfachsten ist es, wenn du in deiner Banking App einen Dauerauftrag zu deinem finpension Portfolio einrichtest und dich dann nicht mehr um deine Investitionen kümmern musst.

finpension Entsparplan

Wenn du z.B. deine Säule 3a bei finpension angelegt hast und bei der Pensionierung dein Geld ausbezahlt bekommst, steht dir mit finpension Invest eine Anschlusslösung zur Verfügung, mit der du dein Geld weiterhin gewinnbringend und kostengünstig anlegen kannst. Bitte beachte, dass bei der Auszahlung Kapitalleistungssteuern anfallen. Wenn du wissen möchtest, wie hoch diese sind, findest du im Internet entsprechende Rechner oder du wendest dich an einen Finanzberater wenden. Mit dem Entsparplan von finpension kannst du dir monatlich einen Betrag auszahlen lassen, wobei die Auszahlung jeweils in den letzten zehn Tagen des Monats erfolgt.

Um einen Entsparplan anzulegen, klicke auf die drei senkrechten Punkte, “Zahlung erfassen” und “Regelmässige Auszahlung (Entsparplan)”. Dort wählst du dein Referenzkonto, den jeweiligen Betrag, die Frequenz (monatlich, alle 3 Monate, alle 12 Monate), den Beginn und das Ende aus. Unter “Daueraufträge” kannst du den Entsparplan anpassen oder löschen.

finpension Mindestanlagesumme

Bei finpension gibt es keinen Mindestanlagebetrag. Schon ab einem Franken bist du dabei. Du bist auch nicht verpflichtet, regelmässig zu investieren. Für die Umsetzung bucht dir finpension Bruchteile (Fractional Shares) von ETFs ins Depot. So wird sichergestellt, dass auch kleine Beträge investiert werden und nicht einfach auf dem Konto herumliegen.

finpension E-Steuerauszug

Den E-Steuerauszug zum bequemen Upload in die Steuererklärung erhältst du zu Jahresbeginn kostenlos. Ein weiterer Vorteil: Die Depotgebühr von 0.30% weist finpension separat aus und kann somit vom steuerbaren Einkommen abgezogen werden. Die Vermögensverwaltungsgebühr von 0.09% ist in den meisten Kantonen nicht abzugsfähig.

In Private Markets anlegen Schweiz

Privatmarktanlagen in der Schweiz waren bisher fast ausschliesslich Kundinnen und Kunden mit grossen bis sehr grossen Vermögen vorbehalten. finpension macht diese neu ab einem Mindestanlagevolumen von CHF 1 verfügbar.

Privatmarktanlagen, auch Private Equity genannt, sind Investitionen in nicht börsenkotierte Unternehmen, die oft eine geringere Volatilität aufweisen. Allerdings sind Privatmarktanlagen weniger liquide als beispielsweise ETFs, die jederzeit an einer Börse gekauft und verkauft werden können, und eignen sich nur für Personen mit sehr hoher Risikofähigkeit. Informiere dich also vorher, ob Private Equity wirklich die richtige Anlageklasse für dich ist.

finpenson setzt die institutionellen Fondsklassen ein. Bei diesen sind die Fondskosten niedriger als bei den nicht-institutionellen Klassen. Im Vergleich zu ETFs sind die Kosten der aktiv verwalteten Private Markets Fonds mit 3.04% bzw. 2.67% jedoch deutlich höher. Zusätzlich fällt beim Partners Fund eine Performance Fee an.

Privatmarktfonds werden bei finpension einzeln gehalten, d.h. pro Portfolio und Anlagestrategie kann nur ein Fonds gehalten werden.

finpension Invest im Vergleich mit Robo-Advisors

Im Vergleich zu anderen Anbietern fällt zunächst die schlanke Kostenstruktur auf, die finpension zum derzeit günstigsten Anbieter in der Schweiz macht. Im Vergleich zu den Angeboten traditioneller Banken kostet finpension weniger als die Hälfte. Für Einsteigerinnen und Einsteiger ist es bei finpension sehr einfach, einen ETF-Sparplan mit dem Modus “Auto Select” einzurichten. Aber auch Fortgeschrittene werden bei finpension fündig und können ihre eigene Anlagestrategie von Grund auf selbst zusammenstellen.

Entnahmepläne sind bei anderen Anbietern selten oder erst ab einem Anlagebetrag von ca. CHF 20’000 aktivierbar. Bei finpension hingegen gibt es keinen Mindestanlagebetrag.

Ein weiteres Alleinstellungsmerkmal ist, dass du bei sehr hoher Risikofähigkeit bereits ab CHF 1 in Private Markets investieren kannst. Bei anderen Anbietern musst du mindestens CHF 10’000 oder ein Vielfaches davon investieren.

Wenn du mehr über die Unterschiede der einzelnen Schweizer Robo-Advisor erfahren und deren Performance vergleichen möchtest, dann lies den Robo-Advisor Vergleich Schweiz 2024.

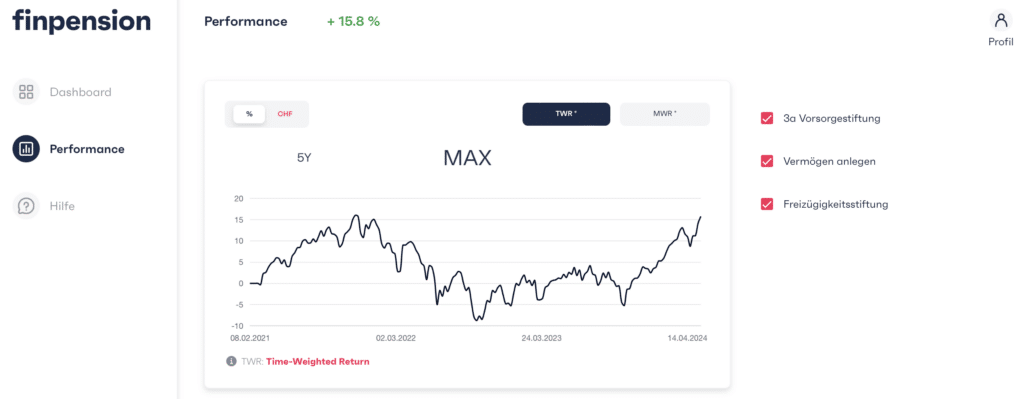

Meine Erfahrungen mit finpension Invest

Seit Anfang 2021 habe ich eine Säule 3a bei finpension und bin mit der Einfachheit, der Benutzerfreundlichkeit und der Performance sehr zufrieden. Nach dem Start von finpension Invest habe ich natürlich sofort ein Konto eröffnet. Beim ersten Mal hat die Identifikation nicht funktioniert, der letzte Schritt wurde kommentarlos abgebrochen und ich musste von vorne beginnen. Beim zweiten Mal hat es aber geklappt. Hast du auch schon Erfahrungen mit finpension Invest gemacht, dann schreibe sie unten in die Kommentare.

finpension Code Invest

Gib bei der Eröffnung den finpension Code FIDE83 direkt bei der Registrierung (letzter Schritt) oder spätestens 24 Stunden danach in deinem Profil bei finpension ein und du erhältst eine Gebührengutschrift von CHF 25.

Beachte die folgende Bedingung: Du transferierst oder zahlst innerhalb der ersten 12 Monate mindestens CHF 1’000 ein.

FAQ finpension Invest

Du investierst bei finpension in Wertpapiere und diese werden nicht in der Bilanz von finpension geführt. Bei einem Konkurs von finpension wären deine Wertschriften also nicht betroffen und könnten zu einem anderen Anbieter transferiert werden. Der kleine Teil, der als Bargeld bei finpension liegt, ist wie bei einer Bank bis CHF 100‘000 durch die schweizerische Einlagensicherung geschützt.

Die Entschädigung an finpension setzt sich aus einer Depotgebühr von 0.30% und einer Vermögensverwaltungsgebühr von 0.09% zusammen. Hinzu kommen die Kosten der eingesetzten ETFs, die sich auf ca. 0.10% belaufen. Eine Inaktivitäts- oder Mindestgebühr fällt nicht an.

Die Strategien von finpension werden hauptsächlich mit kostengünstigen ETFs umgesetzt. Für die Strategie “Private Markets” werden Fonds eingesetzt.

Ja, deine Anteile werden dann wieder verkauft. Eine Auszahlung dauert zwischen zwei und zehn Tagen. Du hast auch die Möglichkeit, einen Entsparplan einzurichten und dir regelmässig Geld auszahlen zu lassen.

Der Handel findet wöchentlich am zweiten Bankarbeitstag der Woche statt. Weicht die tatsächliche Gewichtung der einzelnen ETFs um mehr als einen Prozentpunkt von der Zielgewichtung ab, findet ein Rebalancing statt. Diese Überprüfung erfolgt ebenfalls wöchentlich.

Fazit finpension Invest Erfahrungen

finpension sticht insbesondere durch die Kosteneffizienz heraus. Das macht finpension zum derzeit günstigsten digitalen Vermögensverwalter der Schweiz. Die App finde ich nicht ganz so schick. Da haben andere Anbieter ein ansprechenderes Design, aber das ist Geschmackssache und wahrscheinlich ist es auch besser, wenn du nicht so oft ins Depot schaust.

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.

6 comments

Hallo

Danke für den Bericht zu finpension. Ich habe noch eine wichtige Ergänzung zu folgendem Teil des Berichtes:

Ist finpension sicher?

Du investierst bei finpension in Wertpapiere und diese werden nicht in der Bilanz von finpension geführt. Bei einem Konkurs von finpension wären deine Wertschriften also nicht betroffen und könnten zu einem anderen Anbieter transferiert werden. Der kleine Teil, der als Bargeld bei finpension liegt, ist wie bei einer Bank bis CHF 100‘000 durch die schweizerische Einlagensicherung geschützt.

Finpension kauft für die Anleger, wie im Bericht erwähnt, Fractional Shares, also Bruchteile von ETF und nicht ganze Anteile. Im Falle eines Konkurses von finpension würden diese Bruchteile verloren sein für die Anleger, da es sich dabei nicht um Sondervermögen handelt. Es besteht somit für die Bruchteile ein Gegenparteienrisiko. Das ist nicht weiter tragisch, da es sich nicht um riesige Summen handeln sollte, trotzdem sollte man darüber Bescheid wissen.

Danke für die Ergänzung!

Danke für den spannenden Blog! Lese ich immer wieder gerne.

„Money Market“ Investments werden hier ja kurz angesprochen: ich würde mich freuen einmal mehr darüber zu lesen (vgl. Sparkonto, Fonds via Broker, Roboadvisor).

Gruss

Hallo Mark, danke für dein Lob.

Kann ich mir gerne mal vormerken. Im Moment ist die Zeit etwas knapp, daher kann ich nichts versprechen.

Hallo Reto

Danke für den interessanten Artikel. Du scheinst von der finpension Lösung ja angetan.

Ich finde auch, dass das ziemlich interessant tönt. Ich habe einfach ein paar Fragezeichen. Vielleicht kannst du mir dazu deine Meinung mitteilen.

– Bei der Strategie «Global» mit 99% Aktien wird ja die Welt AG nach Marktkapitalisierung abgebildet. Was sind hier die Vorteile gegenüber einem MSCI ACWI ETF oder einem auf den FTSE All-World? Bei neon kann man letzteren ja gratis (Spreads bei BX?) besparen und das wäre somit günstiger, oder? Und sind die USA mit 66% nicht sogar übergewichtet gegenüber einem markneutralen Ansatz?

– Bei der Strategie Schweiz finde ich die 50% SPI recht krass. Nestlé, Roche und Novartis haben so ein sehr hohes Gewicht. Findependent setzt auf 40% Schweiz und mischt dem SPI auch noch einen SPI Mid bei. Ich finde das besser. Wie stehst du dazu?

– (bei der Vorsorge 1e von finpension werden in der Schweiz und international noch Small Caps beigemischt. Vermutlich haben sie bei der gebundenen Vorsorge auch Zugriff auf andere Fonds und ETFs…)

Besten Dank,

Markus

Hallo Markus

Danke für deinen spannenden Input.

Generell: Wenn du mit der Gewichtung oder den einzelnen Regionen oder Ländern nicht zufrieden bist, kannst du diese bei finpension ganz einfach anpassen (Self Select).

Ein Vorteil von finpension gegenüber einem MSCI ACWI ETF ist zum Beispiel das Steuerreporting. Dieses soll die Rückerstattung der 15% Quellensteuer auf US-Dividenden ermöglichen.

Die TER der einzelnen Länder- bzw. Regionen-ETFs ist tiefer als bei einem ETF, der die ganze Welt abdeckt. Und man kann so eine persönliche Gewichtung vornehmen, muss es aber nicht.

Zudem wird, wie du auch schreibst, bei neon über die BX Swiss gehandelt. Dort ist der Spread in der Regel höher als an grösseren Börsen mit mehr Volumen wie der Schweizer Börse SIX (0.26% gegenüber 0.48% bei der Stichprobe).

Ja, die 66% sind leicht darüber, aber wie gesagt, wem das nicht passt, der kann die Gewichtung einfach selber vornehmen.

50% Schweiz ist viel, aber auch das ist anpassbar. Mit der Beimischung des SPI Mid erreicht man eine höhere Diversifikation. Wenn man ein Jahr zurückschaut, liegen beide etwa gleichauf, bei drei Jahren hat der SPI die Nase vorn, bei fünf Jahren auch, bei zehn Jahren der SPI Mid.

Ein bisschen schade finde ich tatsächlich, dass es auch in der selbstbestimmten Strategie keinen Small Cap ETF gibt, den man beimischen könnte. Und ja, bei finpension Invest werden ETFs eingesetzt, bei finpension 3a Indexfonds (mit Anlegerkreiskontrolle).

Weitere Vorteile: Entsparpläne zu diesen Konditionen bietet noch niemand an. Zudem gibt es keine hohen Mindestanlagebeträge, ab CHF 1 bist du schon dabei. Aufteilung in Depotgebühr und Vermögensverwaltungsgebühr (Depotgebühr kann vom steuerbaren Einkommen abgezogen werden). Auszahlungen sind nur auf ein verifiziertes Referenzkonto möglich. Dies erhöht die Sicherheit.