Letztes Update: 16. Februar 2021

Du hast einen Index gefunden, der in dein Portfolio passt, es gibt darauf glücklicherweise ETFs oder Indexfonds, du hast sie nach Gesamtkostenquote (TER) und Tracking Difference (Abbildungsdifferenz) gescreent, und zwei ETFs sind übrig geblieben. Einer wird in CHF gehandelt und der andere in USD. In welcher Währung kaufst du ihn? Genau darum geht es in diesem Beitrag.

Fondswährung und Handelswährung

Als Anschauungsbeispiel habe ich den Nasdaq-100 UCITS ETF von Lyxor gewählt. Den kann man an der Schweizer Börse SIX nämlich sowohl in CHF (Ticker: NADQ SW) als auch in USD (Ticker: NADQUS SW) handeln. Die Gesamtkostenquote des ausschüttenden ETFs beträgt bei beiden Handelswährungen 0.22%. Im Nasdaq-100 Index sind die 100 Aktien der NASDAQ-gelisteten Nicht-Finanzunternehmen mit der höchsten Marktkapitalisierung enthalten. Grösste Position ist momentan Apple mit 12.4%. Das ist natürlich keine Kaufempfehlung, der ETF dient nur als Beispiel.

Im Factsheet des ETFs kannst du nachlesen, dass die Fondswährung USD ist. Das ergibt Sinn, die darin enthaltenen Aktien werden an der NASDAQ in USD gehandelt. Alle fondsinternen Verrechnungen werden ebenfalls in USD vorgenommen.

Du kannst dich bei diesem ETF nun zwischen zwei Handelswährungen entscheiden. Entweder kaufst du ihn in CHF oder eben in USD. Welchen Unterschied macht das renditetechnisch?

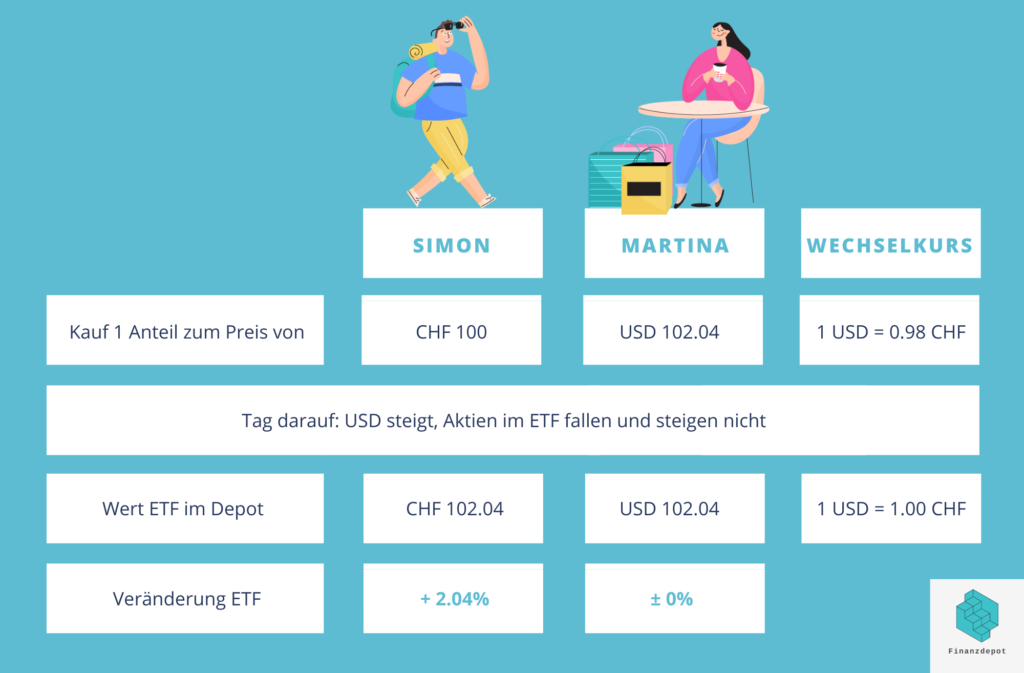

Schauen wir uns ein vereinfachtes Beispiel mit Martina und Simon an: Beide wenden für den Kauf CHF 100 auf: Simon kauft den ETF in CHF und Martina kauft ihn in USD bei einem Wechselkurs von 1 USD = 0.98 CHF. Kaufgebühren und Wechselkursaufschläge ignorieren wir (noch).

Am Tag darauf steigt der Dollar um 2.04% und die Aktien im Nasdaq-100 UCITS ETF fallen und steigen nicht. Zugegeben, das ist sehr unwahrscheinlich, aber uns geht es nur um die Währung. Das sieht dann so aus:

Im Depot von Simon ist der ETF demnach um 2.04% gestiegen. Allein durch den steigenden Dollar. Im Depot von Martina hat sich der ETF nicht bewegt, ihr ETF hat eine Veränderung von 0%. Kann sich Simon nun freuen, und Martina muss sich grämen? Nein, beide können sich freuen, denn wenn Martina ihren Anteil im Wert von USD 102.04 mit dem aktuellen Kurs von 1 USD = 1 CHF umrechnet, dann hat sie genau CHF 102.04. In ihrer Heimatwährung hat also auch sie zugelegt. Viele Broker rechnen die Positionen in Fremdwährungen automatisch in die Berichtswährung um, die ist meistens CHF. Auf der Stufe des Gesamtportfolios würde ihr Broker also ebenfalls einen Gewinn von 2.04% anzeigen.

Es spielt also überhaupt keine Rolle, in welcher Währung du einen ETF kaufst. Na ja, in der realen Welt schon. Dazu im nächsten Abschnitt mehr.

Übrigens bekommst du die Dividenden eigentlich immer in der Fondswährung ausbezahlt. Also auch wenn du unseren ETF in CHF kaufst, die Dividende wird in USD ausbezahlt. Einige ETF-Anbieter schildern in ihren Factsheets sogar die Dividendenwährung aus.

Währungstausch

Martina und Simon verdienen ihr Geld in CHF. Wenn sie Geld zu ihrem Broker, zum Beispiel Swissquote, überweisen, liegt es dann dort logischerweise ebenfalls in CHF. Wenn Martina ihren ETF in USD kaufen will, muss sie die CHF umtauschen, und das kostet etwas, meistens einen gewissen Prozentsatz. Alle anderen Gebühren erscheinen als CHF-Beträge auf der Kaufabrechnung. Da wird die Höhe der Stempelsteuern und Börsengebühren transparent ausgewiesen. Aber beim Währungsumtausch eben nicht. Da steht meistens nur der Wechselkurs. Aber wer weiss schon, welcher Devisenmittelkurs zum Zeitpunkt des Kaufs gerade aktuell war? Die Möglichkeit, den Währungsaufschlag auszurechnen und zu vergleichen, fehlt. Du weisst gar nicht, wie viel du beim Umtausch an Wechselkursgebühren draufgelegt hast. Broker und Banken können da sehr bequem zusätzliche Gebühren abzwacken.

Martina musste ihre CHF vor dem Kauf des ETFs in USD tauschen. Der Devisenmittelkurs betrug 1 USD = 0.98 CHF. Ihr Broker hat jedoch mit dem Kursaufschlag von 1%, also mit 1 USD = 0.9898 gerechnet. Sie hat somit nur USD 101.03 erhalten.

Klingt nach Kleinkram und Rappenspalterei? Na ja, bei CHF 10’000 sind 1% immerhin schon CHF 100, die einfach so an den Broker verlorengehen. Und beim Zurücktauschen fällt diese Gebühr gleich noch einmal an.

Eigentlich wollte ich hier eine schöne Aufstellung der Wechselgebühren von Brokern machen, aber Hilfe, ich habe mich dumm und dämlich gesucht. Entweder findet man gar nichts zu den Gebühren, oder die Dokumente sind unverständlich, oder man muss den Aufschlag aus Tabellen selber berechnen. Liebe Broker und Banken, ihr verdient euer Geld dank euren Kundinnen und Kunden. Eure Kundinnen und Kunden verdienen Transparenz und einen Kundendienst, der dem Namen gerecht wird.

Vorbildlich dokumentiert und transparent waren: Swissquote und Saxo Bank. Bei den anderen musste ich den Spread selbst ausrechnen. Je nach Betrag, der gewechselt wird, werden die Konditionen besser. Ich habe immer den tiefsten Betrag und dementsprechend höchsten Spread genommen.

| Wechselkursaufschlag | |

| Swissquote | 0.95% |

| Saxo Bank | 1% |

| Cornèrtrader | 0.5% |

| PostFinance | ca. 1.2% |

| Migros Bank | ca. 1.2% |

| ZKB | ca. 1% |

| BEKB | ca. 1.5% |

| Raiffeisen | ca. 1.75% |

Bei den beiden Grossbanken Credit Suisse und UBS war gar nichts zu finden. Es muss davon ausgegangen werden, dass ihre Wechselgebühren hoch sind, sonst müssten sie diese nicht verheimlichen.

Übrigens fallen die Wechselgebühren ebenfalls bei Robo-Advisors an. Kauft ein Robo-Advisor für dich ETF-Anteile, die in einer anderen Währung gehandelt werden, dann verrechnet der Broker im Hintergrund ebenfalls die Gebühr und diese wird ebenfalls nicht explizit ausgeschildert. Robo-Advisors haben aber meistens aufgrund des grossen Handelsvolumens vorteilhaftere Konditionen als ein einzelner Privatanleger.

Währungsrisiko

Obiges Beispiel mit Simon und Martina zeigt, dass du in beiden Fällen exakt demselben Währungsrisiko ausgesetzt bist. Dein ETF kann zwar kontinuierlich steigen, aber wenn der Dollar kontinuierlich fällt, dann geht einen Teil der Rendite eben dadurch verloren. Steigt der Dollar wie in unserem Beispiel, dann kann man von einer Währungschance sprechen. Währungen können also wie eine eigenständige Anlageklasse betrachtet werden. Sie steigen und fallen – ähnlich wie Aktien – und sind kurzfristig kaum vorherzusagen.

Mittels Hedging, auch Währungsabsicherung genannt, kann das Währungsrisiko minimiert werden. So gibt es ETFs, die genau dies tun. Im Titel tragen sie dann neben der Bezeichnung des Index noch den Zusatz „CHF Hedged“ oder Ähnliches. Das tun aber längst nicht alle. Will man nur gehedgte ETFs im Depot, dann ist die Auswahl stark eingeschränkt. Und diese Währungsabsicherung ist nicht gratis. So kosten entsprechende Produkte etwa 0.1 bis 0.3 Prozentpunkte mehr.

Meistens ist zu lesen, dass Privatanleger ungehedgte Aktien-ETFs und gehedgte Anleihen-ETFs kaufen sollten. Also Wertpapiere, die eine geringe Volatilität und stabile Renditen aufweisen, sollten tendenziell währungsgesichert gekauft werden.

Schlussendlich gibt es hier kein richtig oder falsch, und du musst selber rausfinden, was für dich eher passt.

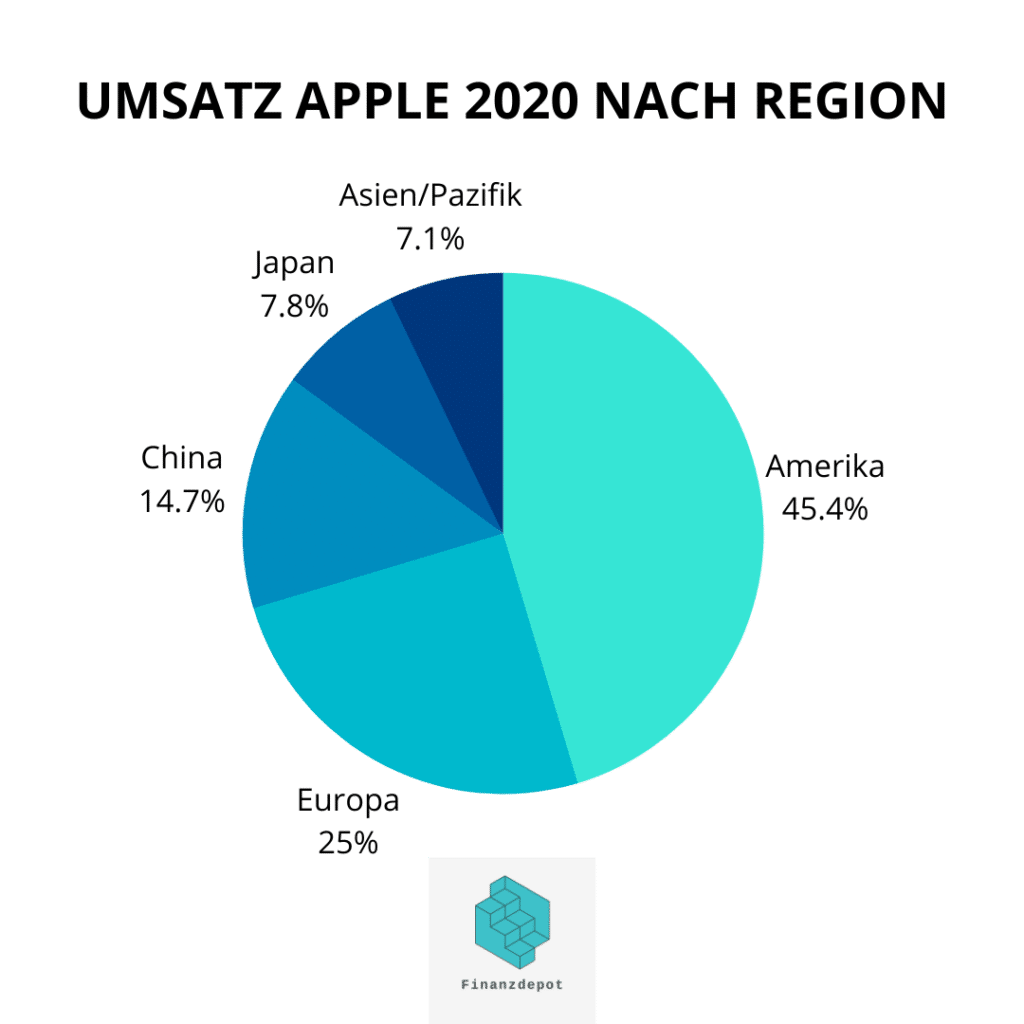

Sobald du ausserhalb deiner Heimatwährung anlegst, bist du automatisch einem Währungsrisiko ausgesetzt. Und selbst wenn du es hedgst, kommt es noch vertrackter: Apple zum Beispiel verkauft seine Produkte weltweit und erwirtschaftete im Jahr 2020 etwa 55% seines Umsatzes ausserhalb der USA. Da kommen um die 100 Währungen zusammen, die sich je nach Stärke oder Schwäche auf den Umsatz und den Gewinn von Apple auswirken. Dieses Risiko wirst du nie eliminieren können. Auch nicht bei Schweizer Aktien wie zum Beispiel Roche. Diese wird zwar in Schweizer Franken gehandelt, aber Roche ist ebenfalls international aufgestellt.

Kommen wir nun zurück zu unserem Beispiel mit dem Lyxor ETF: Es spricht alles dafür, ihn in CHF zu kaufen. Aber vor dem Kauf solltest du noch einen Blick auf die Spreads werfen.

Spread des ETFs

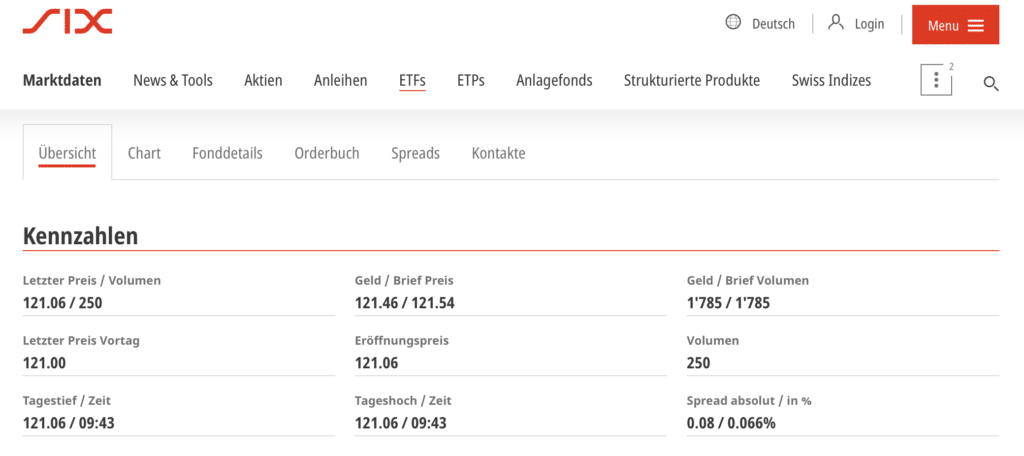

Auf der Webseite der SIX kannst du dir den durchschnittlichen Spread im ETF-Explorer anzeigen lassen. Der Spread ist der Unterschied zwischen dem Kauf- und dem Verkaufskurs. In unserem Beispiel beträgt der Spread beim ETF von Simon, der in CHF gehandelt wird, 0.066%. Wenn du einen Anteil kaufst und im selben Augenblick wieder verkaufst, dann hättest du durch den Spread ein Minus von 0.066% gemacht. Die Handelsgebühren deines Brokers und der Börse ignorieren wir in dem theoretischen Beispiel. Der in USD gehandelte ETF hat einen Spread von 0.381%.

Wie du siehst, kann es sich lohnen, dass du deinen Wunsch-ETF kurz auf der Webseite von SIX betreffend Spread überprüfst. Exotische ETFs, die noch neu sind oder nicht häufig gehandelt werden, wie zum Beispiel der HSBC Hang Seng TECH UCITS ETF, können durchaus einen Spread von 0.5% oder um Einiges höher haben. Ein hohes Handelsvolumen ist jedoch nicht das einzige Kriterium für einen niedrigen Spread.

Zu beachten ist, dass der Spread ebenfalls zweimal anfällt – beim Kauf und beim Verkauf.

Sparfüchse können den Spread natürlich noch an den Auslandsbörsen (z.B. Xetra, London…) abfragen. Unter Umständen kann er dort dank höherem Handelsvolumen tiefer sein, sodass unter dem Strich der Kauf in USD trotzdem vorteilhafter ist.

Fazit

Kommen wir zum Schluss, dass in unserem Beispiel der Kauf des ETFs in CHF am kostengünstigsten ist: Es fallen keine Wechselgebühren an und der ETF in CHF hat ausserdem den tieferen Spread an der Börse SIX.

Bei der Suche eines ETFs kann es sich als Schweizerin und Schweizer also lohnen, die Handelswährung als Auswahlkriterium miteinzubeziehen und einen Blick auf den Spread zu werfen.

Werbung

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.

39 Kommentare

Danke für den informativen Text.

Ich würde gerne bei der Saxobank in den FTSE all Word investieren. Der wird jedoch nur in Euro und in USD gehandelt.

Macht es Sinn, wenn ich den FTSE in Euro kaufe, bei Saxo direkt in Euro einzuzahlen, damit ich die 1% Gebühren umgehen kann? Oder macht es ev. sogar Sinn, einen anderen Broker zu wählen, bei dem ich den FTSE in CHF kaufen kann?

Hallo Philipp

Den Vanguard FTSE All-World UCITS ETF (IE00B3RBWM25) gibt es bei Saxo in CHF, den Invesco FTSE All-World UCITS ETF (IE000716YHJ7) ebenfalls und im Sparplan von Saxo (AutoInvest) ist der iShares MSCI ACWI USD Acc UCITS ETF (IE00B6R52259) auch in CHF erhältlich.

Die Gebühr für den Währungstausch beträgt bei Saxo übrigens nur 0.25%. Bei dieser geringen Gebühr macht es aus meiner Sicht keinen Sinn, vorher in EUR zu wechseln.