Letztes Update: 1. September 2025

Lebensläufe verlaufen heutzutage selten linear – meiner ist ein einziger Flickenteppich – und plötzlich stehst du nach einem Lebensereignis vor der Frage, was du mit deinen angesparten Pensionskassengeldern machen sollst. In diesem Beitrag geht es darum, wie solche Freizügigkeitsleistungen entstehen und wie man diese am besten parkiert oder eben anlegt. Schliesslich teile ich meine Erfahrungen mit Descartes Freizügigkeit – dem digitalen Vorsorgeanbieter, bei dem ich ein Freizügigkeits- und ein Säule 3a-Depot habe, und zeige dir die Unterschiede zu anderen Anbietern auf.

Was sind Freizügigkeitsleistungen?

Zuerst einmal die absoluten Basics: Bist du über deinen Arbeitgeber einer Pensionskasse angeschlossen, zahlt dieser die sogenannten BVG-Beiträge ein. Die BVG-Eintrittsschwelle, ab welchem ArbeitnehmerInnen in der beruflichen Vorsorge obligatorisch zu versichern sind, beträgt im Jahr 2024 CHF 22’050. Einen Teil der Beiträge übernimmt der Arbeitgeber, der andere Teil wird deinem Lohn abgezogen. Zusammen mit dem jährlich verrechneten Zins wird so dein Altersguthaben gebildet. Und dieses Geld gehört dir. Wechselst du den Arbeitgeber, wird auch dein BVG-Altersguthaben von der Pensionskasse des alten Arbeitgebers zur Pensionskasse des neuen Arbeitgebers transferiert.

Jetzt kann es aber sein, dass dir gekündigt wird und du direkt anschliessend keinen neuen Job findest. Oder du gehst auf eine längere Reise, widmest dich Vollzeit dem Nachwuchs oder machst dich selbstständig. Bei all diesen Ereignissen musst du beim Verlassen des Arbeitgebers ebenfalls aus dessen Pensionskasse austreten. Dein Vorsorgeguthaben wird nun zur Freizügigkeitsleistung und du kannst wählen, zu welcher Freizügigkeitseinrichtung es transferiert werden soll.

Wenn du der alten Pensionskasse keine Angaben machst, wohin sie das Geld überweisen soll, parkiert sie es nach spätestens zwei Jahren übrigens auf einem Freizügigkeitskonto bei der Stiftung Auffangeinrichtung BVG.

Was tun mit Freizügigkeitsleistungen?

Für Freizügigkeitsleistungen hat sich das Wort „parkieren“ durchgesetzt. Nun ja, je nach Parkplatz steht da eine Parkuhr, das Auto rostet vor sich hin und verliert an Wert. Das wäre die Kontolösung. Einige Banken haben für Freizügigkeitskonten mittlerweile eine monatliche Kontoführungsgebühr eingeführt und bieten nur noch mickrige Zinsen.

| Bank | Zinssatz | Kontoführungsgebühr |

| Migros Bank | 0.60% | |

| PostFinance | 0.40% | CHF 9 pro Quartal |

| Raiffeisen | 0.70% | |

| UBS | 0.40% | CHF 3 pro Monat |

| ZKB | 0.40% |

Das Wort „investieren“ ist mir da schon lieber, womit wir bei einem Freizügigkeitsdepot wären. Wie bei der Säule 3a kannst du deine Freizügigkeitsleistungen nämlich gewinnbringend in Wertschriften anlegen. Langfristig hast du damit höhere Renditechancen als mit der Kontolösung.

Jetzt kommt es ein bisschen darauf an, wie lange dein Anlagehorizont ist. Wenn du nur für fünf Monate auf Weltreise gehst, ist die Kontolösung wegen der Schwankungen am Aktienmarkt wohl dennoch die richtige Wahl. Planst du einen Unterbruch von drei bis fünf Jahren, könntest du dir eine Wertschriftenlösung mit ähnlichem Aktienanteil wie die Pensionskassen ansehen. Im Durchschnitt beträgt der Aktienanteil bei den Pensionskassen übrigens ca. 33%. Und wenn dein Anlagehorizont länger ist, dann könntest du – je nach Risikoneigung – die höchste Aktienquote wählen.

Beachte: Sobald du einen neuen Arbeitgeber hast und über diesen bei einer Pensionskasse angeschlossen bist, musst du laut Gesetz deine Freizügigkeitsleistungen zu der neuen Pensionskasse transferieren.

Um das Klumpenrisiko von nur einem Anbieter zu minimieren, ist es möglich, Freizügigkeitsleistungen zu splitten. Du kannst deine bisherige Vorsorgeeinrichtung also anweisen, deine Freizügigkeitsleistungen an maximal zwei Freizügigkeitseinrichtungen zu überweisen. Ein nachträgliches Splitting ist jedoch nicht möglich.

Zwei voneinander unabhängige Anbieter zu wählen, ist sehr zu empfehlen. Du minimierst nicht nur das Klumpenrisiko, sondern kannst zwei verschiedene Strategien fahren und beim Bezug Steuern sparen.

Descartes

Nun kommen wir endlich zum Anbieter Descartes. Du kennst diesen bereits aus dem Säule 3a-Vergleich.

Descartes startete 2016 mit ihrem digitalen Angebot für das freie Vermögen und macht damit die professionelle Vermögensverwaltung für private AnlegerInnen zugänglich. Die Mindesteinlage beim inhabergeführten Start-up wurde 2024 auf CHF 10 gesenkt. Folgende zwei Anlagelösungen stehen beim freien Vermögen im Rahmen von Descartes Invest zur Verfügung:

- Passiv

- Minimum Risk

Seit 2019 bietet Descartes digitale Anlagelösungen auch für die gebundene Vorsorge an.

Mittlerweile konnte Descartes diverse Kooperationspartner gewinnen, welche die digitalen Lösungen von Descartes sowohl in der freien als auch in der gebundenen Vorsorge einsetzen. So bietet zum Beispiel die Glarner Regionalbank ihren Kundinnen und Kunden die Vorsorgelösungen von Descartes an. Oder die Finanz-App Yuh setzt für ihr Säule 3a-Vorsorgeprodukt auf Descartes als von der Finma bewilligten Plattform-Orchestrator.

Descartes ist ein Schweizer Anbieter, der komplett banken- und produktunabhängig ist. Die Stiftung und die Depotbank sind ebenfalls unabhängig.

Descartes Freizügigkeit Anlagemodelle

Es stehen zwei Anlagemodelle zu Verfügung:

- Passiv: Nachhaltige Indexfonds

- Minimum Risk: Clevere Risikominimierung (ESG) und massive CO2-Reduktion

Darüber hinaus kann zwischen vier Risikokategorien gewählt werden, die sich im Aktienanteil unterscheiden:

- Gering (20%)

- Moderat (40%)

- Mittel (60%)

- Hoch (80%)

Unterhalb der jeweiligen Risikostufe siehst du auf der Website transparent, wie dein Portfolio aufgebaut ist, welche Länder mit welchen Prozentsätzen vertreten sind.

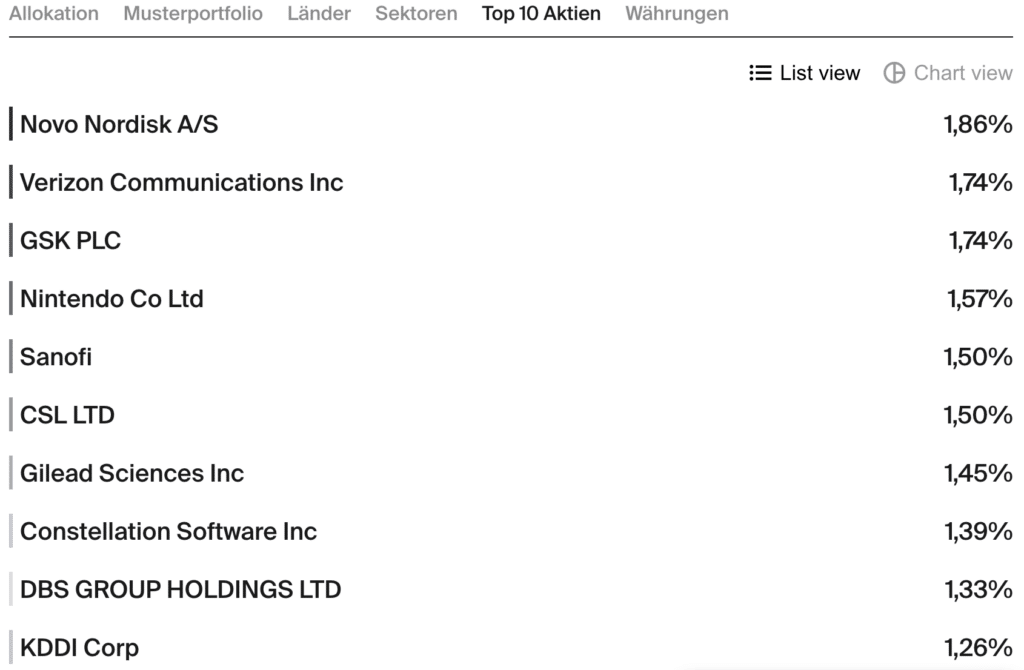

Und hier fällt der erste Unterschied zu anderen Anbietern auf: Das Anlagemodelle “Minimum Risk” weicht stark von indexierten Strategien ab. So sind am 19. Juni 2024 zum Beispiel die USA in der Risikokategorie „Hoch“ mit nur 15% vertreten, die Schweiz mit 20%. Andere Anbieter gewichten die Schweiz zum Beispiel mit über 70%. So sind einzelne Aktien schon mal mit über 7% vertreten – zum Beispiel Nestlé. Nicht so bei “Minimum Risk” Descartes. Die grösste Aktie macht nur gerade 1.86% aus. Momentan ist dies Novo Nordisk.

Minimum Risk

Das Anlagemodell “Passiv”, das Indexfonds von Swisscanto verwendet, ist weitgehend bekannt, während “Minimum Risk” weniger bekannt ist und daher einen etwas vertiefteren Blick verdient. Descartes setzt dafür die Fonds von OLZ ein. OLZ ist ein Berner Asset Manager im Bereich der nachhaltigen und risikobasierten Portfoliooptimierung und einer der grössten Schweizer Vermögensverwalter. OLZ stellt die Portfolios nach dem Konzept der „Minimum-Varianz“, auch „Minimum Volatility“ genannt, zusammen.

Ganz kurz erklärt: Aktien schwanken ja bekanntlich. Das nennt man Volatilität und diese Abweichung vom Mittelwert kann man messen. Ziel eines Minimum-Varianz-Portfolios ist es nun, diejenigen Aktien auszuwählen, die die Volatilität des Gesamtportfolios und somit das Gesamtrisiko des Portfolios reduzieren.

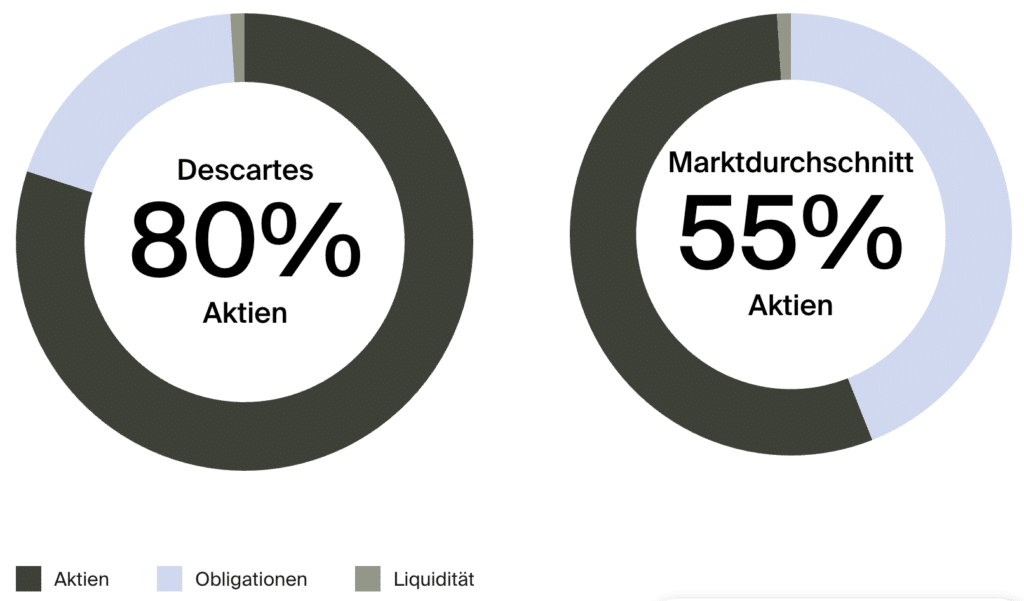

Das führt dazu, dass die OLZ-Fonds im Crash weniger stark einbrechen und in Börsenhaussen weniger stark steigen. Bei gleichem Risiko kannst du somit einen höheren Aktienanteil halten.

Zusammengefasst kann man sagen, dass Descartes beim Modell “Minimum Risk” einen aktiveren Ansatz als die Konkurrenz fährt, was sich positiv auf die Diversifikation auswirkt. Gerade bei Schweizer Aktien legen auch Pensionskassen aktiv an, weil die drei grössten Firmen ansonsten einen sehr grossen Anteil im Portfolio einnehmen würden.

Du hast keine Freizügigkeitsgelder anzulegen? Descartes bietet dieselben Anlagestrategien ebenfalls für die Säule 3a und das freie Vermögen an. Dort sind dann mit der Strategie „Sehr hoch“ sogar 100% Aktien möglich.

Descartes Nachhaltigkeit

Descartes legt in allen Strategien ausschliesslich ESG-konform an und war damit unter den jungen digitalen Anbietern der Pionier. Firmen, welche fundamentale Nachhaltigkeitskriterien verletzen, werden aussortiert. So werden Firmen, die hauptsächlich in den folgenden Bereichen tätig sind, ausgeschlossen:

- Nukleare und kontroverse Waffen

- Zivile Schusswaffen

- Kraftwerkskohle

- Ölsand

Anfang 2022 hat Descartes das Anlagemodell “Minimum Risk” angepasst und noch konsequenter auf Nachhaltigkeit ausgerichtet. Firmen mit geringerem CO2-Ausstoss werden nun stärker gewichtet als Unternehmen, die das Klima stärker belasten. Der CO2–Footprint der neuen Anlagestrategie liegt dadurch mindestens 30 Prozent unter dem des Marktindex. Und China wurde komplett ausgeschlossen.

Aber nicht nur auf Portfolioebene setzt Descartes auf Nachhaltigkeit. Die Software von Descartes wurde zum Beispiel in der Schweiz entwickelt und das Hosting findet ebenfalls in der Schweiz bei einer Schweizer Firma statt. Ein Blick auf die Fotos des Verwaltungsrats verrät ausserdem, dass dieser divers ist und nicht aus älteren, weisshaarigen Männern besteht. Weitere spannende Projekte im Bereich Nachhaltigkeit sind in Planung.

Descartes Freizügigkeit Registrierung und Beratung

Mit dem Descartes Vorsorgerechner kannst du dein späteres Alterskapital mit den beiden Anlagemodellen und den vier verschiedenen Aktienquoten selbst ausrechnen und durchspielen.

Wenn du dich entscheidest, ein Depot bei Descartes zu eröffnen, gibst du erst deine persönlichen Angaben ein und nach dem Beantworten von vier Fragen wird dir ein auf dich zugeschnittenes Anlageprofil vorgeschlagen. Bist du damit einverstanden, kannst du den Vorsorgeauftrag ganz einfach digital signieren. Nach fünf Minuten ist alles erledigt.

Solltest du dir jedoch unsicher sein, welche Anlagestrategie die geeignetste für dich ist und du das mit dem Splitting noch einmal erklärt haben willst oder du eine andere Frage hast, dann kannst du dich für eine online Beratung an das Team von Descartes wenden. Du erreichst es per E-Mail und Telefon oder du buchst auf der Website eine unverbindliche Vorsorgeberatung.

Auf der Website von Descartes findest du ausserdem einen informativen Blog und ein umfassendes Glossar.

Descartes Freizügigkeit All-in-Gebühren

Die jährlichen Gesamtgebühren im Freizügigkeitsbereich liegen – je nach Anlagemodell und Aktienquote – zwischen 0.65% und 0.77%. Die Gebühren werden quartalsweise abgezogen.

Durch den aktiveren Ansatz des Anlagemodells “Minimum Risk” der sind die Gebühren bei Descartes leicht höher als bei den anderen digitalen Anbietern. Vergleicht man sie hingegen mit den Banken, sind sie immer noch um ca. 50% niedriger.

Für die Kontoeröffnung oder Saldierung fallen bei Descartes keine weiteren Kosten an. Ausserdem werden die Fonds für dich in Schweizer Franken gekauft. Fremdwährungsgebühren fallen also ebenfalls nicht an. Einen Blogbeitrag zu renditeschmälernden Fremdwährungsgebühren findest du hier. Wenn du bei einigen Dinosauriern Fonds kaufst, wird dir eine sogenannte Ausgabekommission und bei der Rücknahme eine Rücknahmekommission verrechnet. Diese kann schon mal 5% betragen. Descartes kommt ganz ohne aus. Weitere Details zu den Gebühren von Descartes findest du hier.

Descartes Kundenportal

Anhand meines persönlichen Descartes Freizügigkeitsdepots werfen wir zuletzt noch einen Blick in das Kundenportal. Der Zugang erfolgt als Web-App. Eine Smartphone-App ist nicht verfügbar. Solange eine Website responsive ist, braucht es – gerade für die langfristige Geldanlage – meiner Meinung nach keine App. Was will ich täglich mein Vermögen checken, wenn ich eh erst in dreissig Jahren darauf zugreife?

Zur Anmeldung in dein Descartes Freizügigkeitsdepot gibst du deinen Benutzernamen sowie dein Passwort ein und erhältst dann einen Code per SMS.

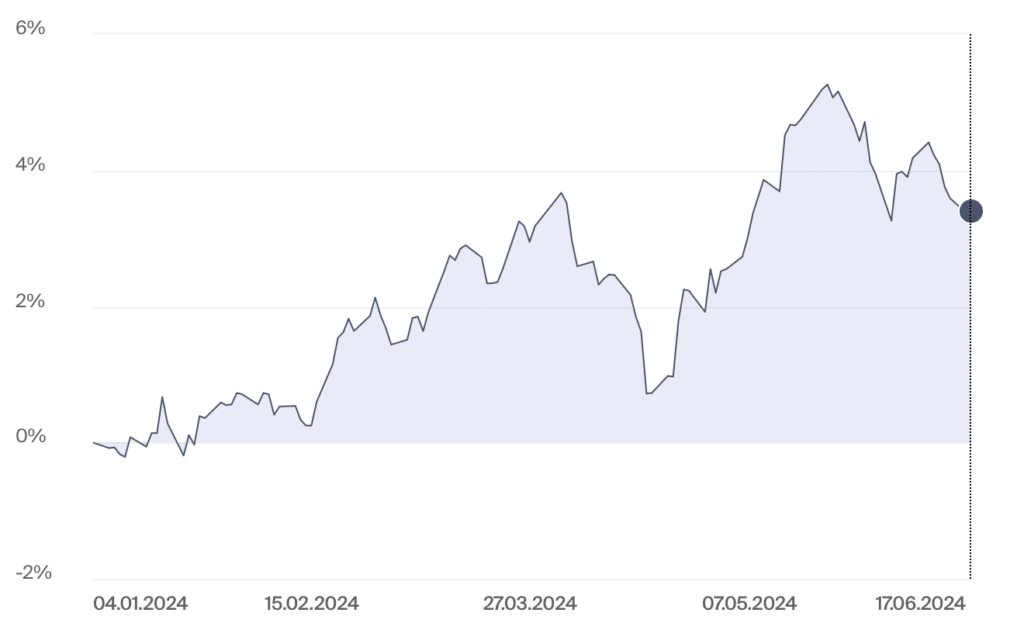

Die Oberfläche ist sehr aufgeräumt und übersichtlich. Links siehst du das Gesamtvermögen und die totale Wertentwicklung. Rechts kannst du dir entweder dein Säule 3a-Depot, dein Freizügigkeitsdepot oder dein Depot in der freien Vorsorge anzeigen lassen. Klickst du auf ein Depot, findest du einen Chart, der dir die geldgewichtete Rendite anzeigt. Einen Blogbeitrag, der die unterschiedlichen Renditearten erklärt, findest du hier.

Unter „Vermögensstruktur“ siehst du, welcher Fonds wie performt hat. Wünschst du weitere Informationen zu den Fonds, klickst du auf den Namen des Fonds und es öffnet sich ein PDF des Factsheets.

Unter „Dokumente“ findest du alle Verträge und Reglemente. Ausserdem sind dort die Bankbelege abgelegt. So kannst du immer nachverfolgen, welche Fonds gekauft oder verkauft wurden und siehst transparent, wie viele Gebühren abgezogen wurden.

FAQ Descartes Freizügigkeit

Die All-in-Gebühren bei Descartes Freizügigkeit liegen zwischen 0.65% und 0.77%

Nein, du kannst nur bereits gebundene Gelder der 2. Säule auf ein Freizügigkeitskonto bzw. -depot transferieren.

Ja, das geht. Allerdings nur in den ersten zwölf Monaten nach Bestätigung der Selbstständigkeit durch die AHV-Ausgleichskasse.

Weitere Gründe für einen Bezug sind:

– Erreichen des AHV-Rentenalters (5 Jahre vorher möglich)

– Wohneigentumsförderung

– Einkauf in die Pensionskasse

– Verlassen der Schweiz (Einschränkungen bei Auswanderung in EU-/EFTA-Staaten)

– Invalidität oder Tod

Ja, das ist möglich. Bei gewissen Anbietern fallen allerdings Kosten an. Informiere dich also am besten vor dem Transfer.

Nein, es fallen keine Vermögens-, Einkommens- oder Verrechnungssteuern an. Erst beim Bezug wird das Freizügigkeitsvermögen mit einem reduzierten Tarif besteuert (Kapitalleistungssteuer).

Transparenz und Disclaimer

Dieser Beitrag ist in Zusammenarbeit und mit Unterstützung von Descartes entstanden. Der Inhalt gibt meine eigene Meinung wieder. Weiteres zum Thema Transparenz und bezahlten Beiträgen findest du hier.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.