Letztes Update: 13. Januar 2024

In letzter Zeit erhalte ich viele Anfragen zu Steuerthemen. Da ich kein Steuerberater bin, kann ich dich im Detail nicht unterstützen. Es gibt jedoch ein paar Basics zur Versteuerung von ETFs in der Schweiz, die sich lohnen zu kennen. Für individuelle Steuerfragen müsstest du dich an eine Fachperson wenden.

Steuern ETF – Steuern Anleger

Steuern sind kein einfaches Thema und nicht wahnsinnig spannend, aber tasten wir uns langsam heran. Als Erstes wird zwischen der Versteuerung auf der Ebene der ETFs und auf der Ebene des Anlegers unterschieden. In diesem Beitrag geht es hauptsächlich um die letztere.

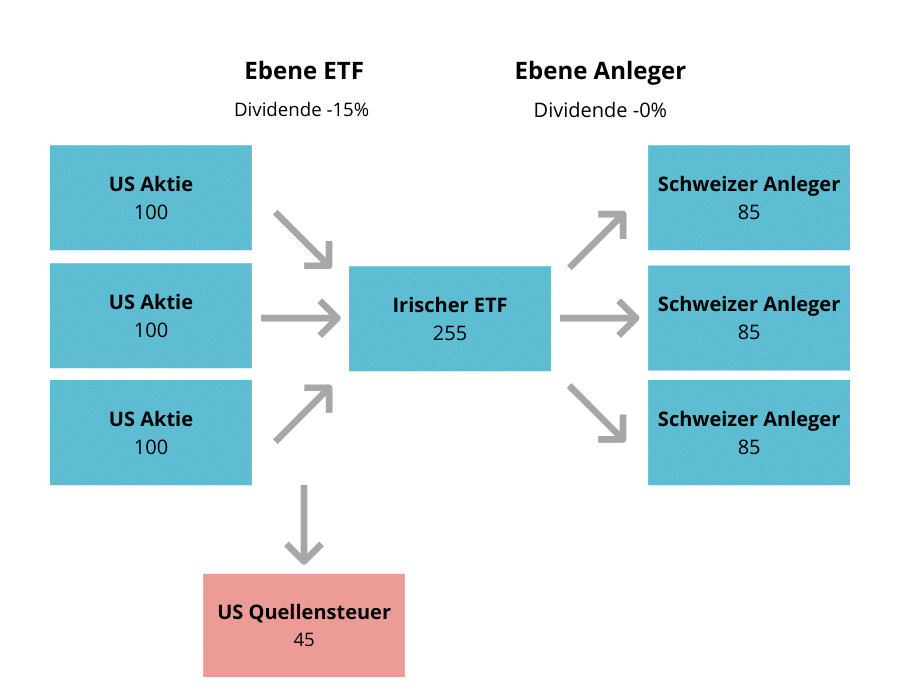

Nur kurz zur Erklärung der Ebene des ETF: Wenn du zum Beispiel einen ETF auf amerikanische Aktien kaufst, dann ist der meistens in Irland domiziliert. Erkennbar an der ISIN, die mit IE beginnt. Irland hat mit den USA ein vorteilhaftes Doppelbesteuerungsabkommen (DBA). Dadurch muss ein in Irland domizilierter ETF nur 15% Quellensteuer nach Amerika abführen (bei den meisten anderen Ländern sind es 30%). Das geschieht alles automatisch, du merkst davon gar nichts. Der ETF schüttet dir dann eine Dividende aus, die bereits um diese Quellensteuer gekürzt ist. Auf diese Dividende fällt keine weitere Quellensteuer an. Die Steuer auf der Ebene des Anlegers beträgt im Beispiel mit Irland also null. In der „Übersicht über die Auswirkungen des Abkommens“ mit Irland der Eidgenössischen Steuerverwaltung steht:

„Dividenden unterliegen in Irland einer Quellensteuer von 25 (20 % vor dem 1. Januar 2020) Prozent. Sofern der Empfänger jedoch in einem Staat ansässig ist, mit dem Irland ein Doppelbesteuerungsabkommen abgeschlossen hat, wird gemäss innerstaatlichem Recht keine Quellensteuer erhoben. Deshalb sind Dividendenzahlungen einer irischen Gesellschaft an eine in der Schweiz ansässige Person in der Regel frei von irischer Quellensteuer.“

Grafisch und wesentlich vereinfacht sieht das dann folgendermassen aus: Nehmen wir an, der ETF besteht aus drei Aktien, jede bezahlt USD 100 Dividende, macht zusammen USD 300. Dann fliessen 15% oder eben USD 45 Quellensteuer an die USA und in Irland kommen noch USD 255 an. Diese gehen direkt in die Schweiz. Jeder der drei Anleger in der Schweiz erhält also USD 85.

Bei synthetisch replizierenden ETFs sieht es noch einmal anders aus. Diese sind oft von der US-Quellensteuer befreit.

Aber wechseln wir nun auf die persönliche Ebene – die Ebene des Anlegers.

Dividenden versteuern in der Schweiz

Dividenden werden als Einkommen versteuert. Das ist ähnlich wie früher beim Zins, den es mal aufs Sparkonto gab, dieser musste ebenfalls deklariert und als Einkommen versteuert werden.

Wenn du deine Dividendenerträge in der Steuererklärung deklarierst, erhältst du einen Teil oder den gesamten Betrag der Quellensteuer oder Verrechnungssteuer zurück.

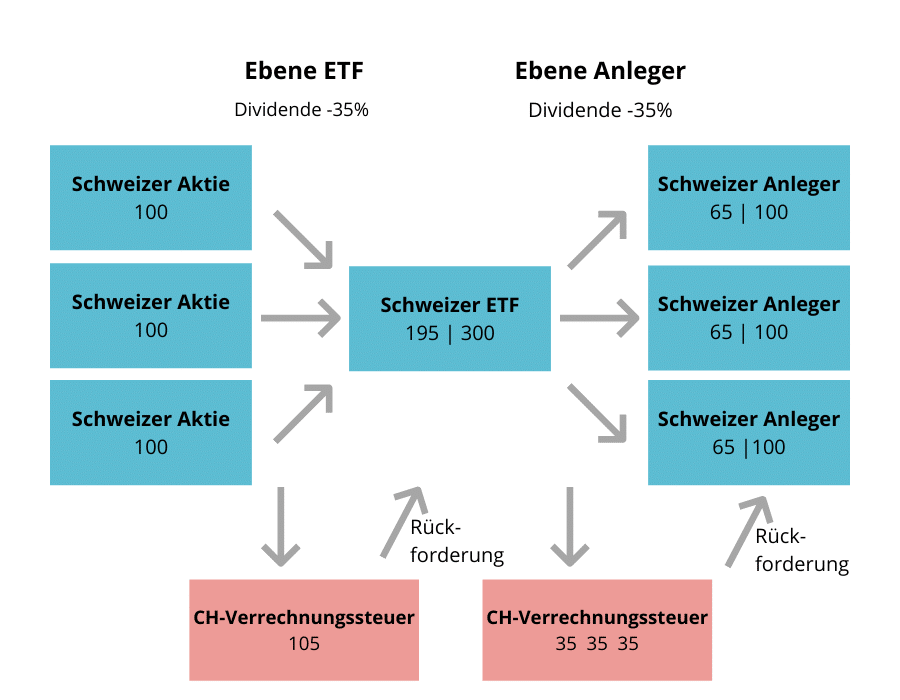

Was ist nun die Verrechnungssteuer? Schauen wir uns das Beispiel oben mit einem Schweizer ETF an. Wenn dieser ETF Dividenden erhält, fliessen 35% als Verrechnungssteuer an den Staat. Vereinfacht gesagt ist die Verrechnungssteuer die inländische Quellensteuer. Diese Verrechnungssteuer auf der Ebene ETF kann der ETF-Anbieter zurückfordern, sofern er in der Schweiz domiziliert ist. Und der ETF-Anbieter muss dir auch wieder 35% Verrechnungssteuer abziehen, die du wiederum mit der Steuererklärung zurückfordern kannst.

Von den CHF 100 kommen dann hinten also volle CHF 100 an – wenn auch über ein paar Umwege. Wozu also das ganze Karussell? Die Steuerpflichtigen sollen dazu gebracht werden, ihr Einkommen und ihr Vermögen in der Steuererklärung korrekt zu deklarieren. Denn nur so erhalten sie die Verrechnungssteuer von 35% zurück.

Wichtig ist hier nun, dass du einen ETF kaufst, der in der Schweiz domiziliert ist da nur dieser die Verrechnungssteuer auf der Ebene ETF zurückfordern kann. Ansonsten sind die ersten 35% verloren.

Es spielt dabei steuerlich keine Rolle, ob du einen ausschüttenden oder thesaurierenden ETF kaufst. Viele thesaurierende ETFs melden der Steuerverwaltung, wie viel Dividenden angefallen sind. Und diese sind dann wie bei ausschüttenden ETFs zu versteuern. Mehr dazu findest du im Beispiel weiter unten.

Kapitalgewinne versteuern in der Schweiz

Hier unterscheiden die Steuerbehörden zwischen privaten und gewerbsmässigen Wertschriftenhändlern. Wirst du als gewerbsmässiger Wertschriftenhändler eingestuft, dann sind deine Gewinne als Einkünfte steuerpflichtig. Und auf das Einkommen müssen Sozialversicherungsbeiträge (AHV, IV, EO…) bezahlt werden. Verluste können im Gegenzug angerechnet werden.

Als privater Wertschriftenhändler kannst du Verluste nicht geltend machen. Dafür sind Gewinne von privaten Wertschriftenhändlern steuerfrei. In Deutschland ist dies zum Beispiel nicht so. Die Wertpapiere zählen in der Schweiz bei privaten Wertschriftenhändlern ganz einfach zum Vermögen, und wenn dieses steigt, steigt natürlich ebenfalls die Vermögenssteuer.

Damit du nicht als gewerbsmässiger Wertschriftenhändler eingestuft wirst, musst du alle fünf Kriterien gemäss Kreisschreiben Nr. 36 der Eidgenössischen Steuerverwaltung vom 27. Juli 2012 erfüllen:

- Die Haltedauer der veräusserten Wertschriften beträgt mindestens 6 Monate.

- Das Transaktionsvolumen (entspricht der Summe aller Kaufpreise und Verkaufserlöse) pro Kalenderjahr beträgt gesamthaft nicht mehr als das Fünffache des Wertschriften- und Guthabenbestands zu Beginn der Steuerperiode.

- Das Erzielen von Kapitalgewinnen aus Wertschriftengeschäften bildet keine Notwendigkeit, um fehlende oder wegfallende Einkünfte zur Lebenshaltung zu ersetzen. Das ist regelmässig dann der Fall, wenn die realisierten Kapitalgewinne weniger als 50% des Reineinkommens in der Steuerperiode betragen.

- Die Anlagen sind nicht fremdfinanziert oder die steuerbaren Vermögenserträge aus den Wertschriften (wie z. B. Zinsen, Dividenden, usw.) sind grösser als die anteiligen Schuldzinsen.

- Der Kauf und Verkauf von Derivaten (insbesondere Optionen) beschränkt sich auf die Absicherung von eigenen Wertschriftenpositionen.

Wenn du monatlich ETFs für den langfristigen Vermögensaufbau kaufst, giltst du also als privater Wertschriftenhändler, und die Kursgewinne musst du nicht als Einkommen versteuern. Aber wenn du häufiger tradest (Punkt 1) und dazu Kredite einsetzt (Punkt 4), musst du die Situation genauer anschauen, damit du im Jahr darauf keine böse Überraschung erlebst.

Kommen wir nun ganz konkret zu einem Beispiel, wie ein ETF in der Steuererklärung angegeben wird.

Beispiel: ETF deklarieren in der Steuererklärung

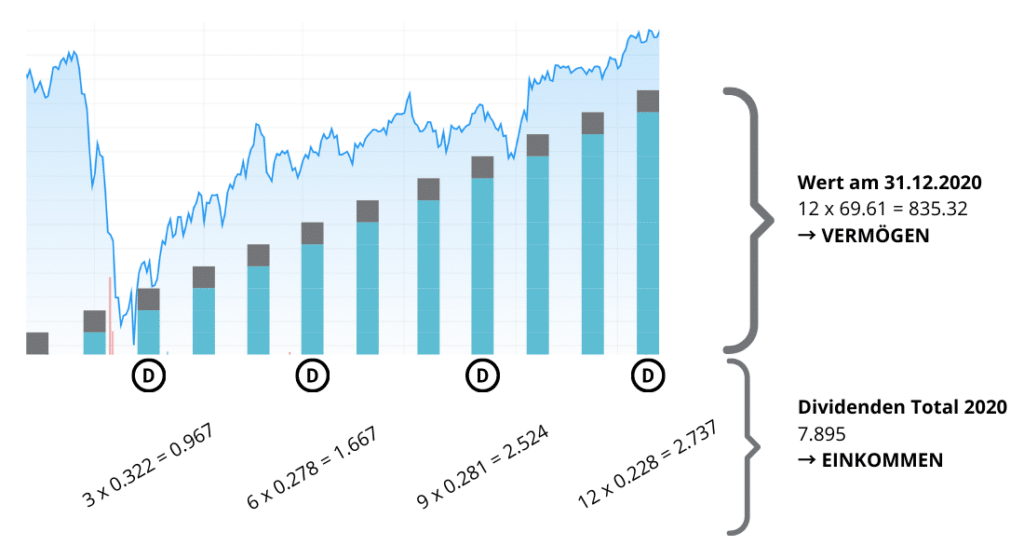

Im Wertschriftenverzeichnis der Steuererklärung musst du die Anzahl beziehungsweise den Wert der am 31. Dezember gehaltenen ETFs angeben (Vermögen) und die im jeweiligen Jahr erhaltene Dividende (Einkommen). Nehmen wir als Beispiel den ausschüttenden Vanguard FTSE Developed World UCITS ETF.

Mit der elektronischen Steuererklärung geht das relativ einfach. Jeder Kanton hat seine eigene elektronische Steuersoftware, die überall etwas anders aussieht, aber das Prinzip ist dasselbe. Der Kanton Zürich zum Beispiel hat eine Demoversion, dort kannst du bei Interesse rumspielen und ausprobieren. Und das Tolle daran: Im Jahr darauf kannst du einfach die Vorjahresdaten importieren und deine weiteren Zu- oder Verkäufe eingeben.

Ich zeige dir das Prinzip anhand der Kursliste der Eidgenössischen Steuerverwaltung.

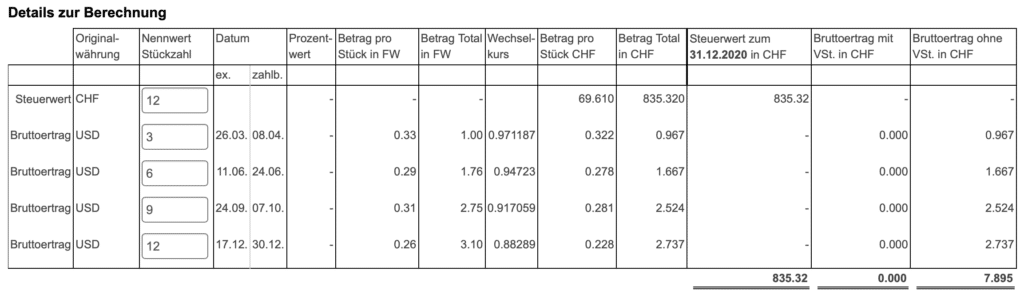

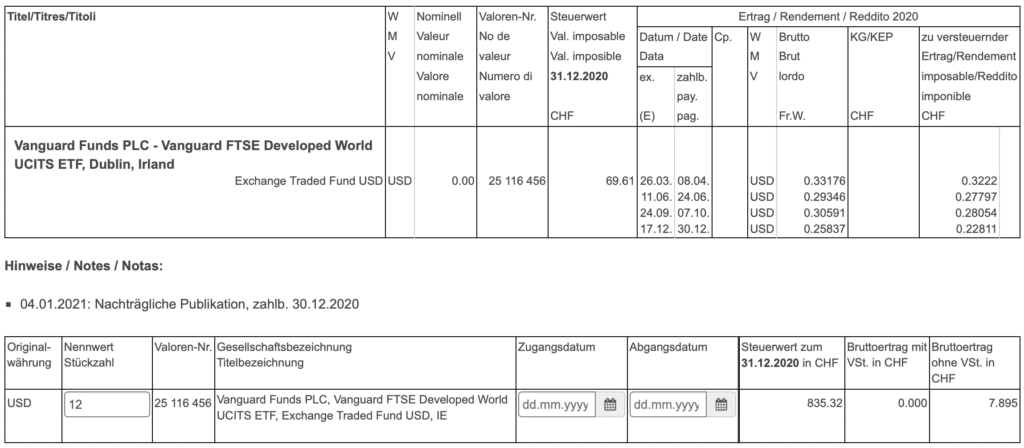

Irischer ETF ausschüttend

Mittels ISIN kannst du nach dem gewünschten ETF suchen. In unserem Beispiel nach dem ausschüttenden Vanguard FTSE Developed World mit der ISIN IE00BKX55T58. Dieser schüttet viermal pro Jahr Dividenden aus. Gehen wir davon aus, dass du jeden Monat einen Anteil gekauft und am Jahresende 12 Anteile des ETFs im Depot hast. Die Software rechnet nun automatisch 12-mal den Steuerwert, den der ETF Ende Jahr hatte. Sie greift dabei auf die Kursliste der Eidgenössischen Steuerverwaltung (ESTV-Reporting) zu. Die CHF 835.32 zählen nun zu deinem Vermögen.

Nicht alle Aktien und ETFs sind jedoch in der Kursliste enthalten. Falls sie nicht auffindbar sind, kannst du den Steuerwert und die erhaltenen Dividenden auch von Hand eintragen. Mit ESTV-Reporting ist das Ausfüllen jedoch wesentlich einfacher. Denn auch die Währung wird automatisch in CHF umgerechnet. justetf.com bietet eine gute Übersicht, welche ETFs ein ESTV-Reporting haben.

Du kannst nun angeben, dass du am 1. Januar einen Anteil gekauft hast, am 1. Februar einen, am 1. März einen usw. So weiss die Software, wie viele Anteile du zum jeweiligen Dividendendatum hattest. Am 26. März zum Beispiel waren es drei Stück. Auch die Multiplikation der Stückzahl mit dem Betrag pro Stück wird automatisch übernommen und als Einkommen an der richtigen Stelle eingefügt.

Das „ex.“-Datum ist übrigens dasjenige, an dem du den ETF-Anteil halten/besitzen musstest, um in den Genuss der Dividende zu kommen. Ausgezahlt wurde dann am „zahlb.“-Datum.

Grafisch sieht das dann so aus:

Und in der Online-Steuererklärung von Zürich so:

Wer all die Zahlen aufmerksam miteinander vergleicht, hat vielleicht bemerkt, dass Zürich mit einem Ertrag von CHF 9 rechnet und eigentlich nur CHF 7.895 als Dividenden ausgeschüttet wurden. Der Unterschied kommt durch Rundungen zustande.

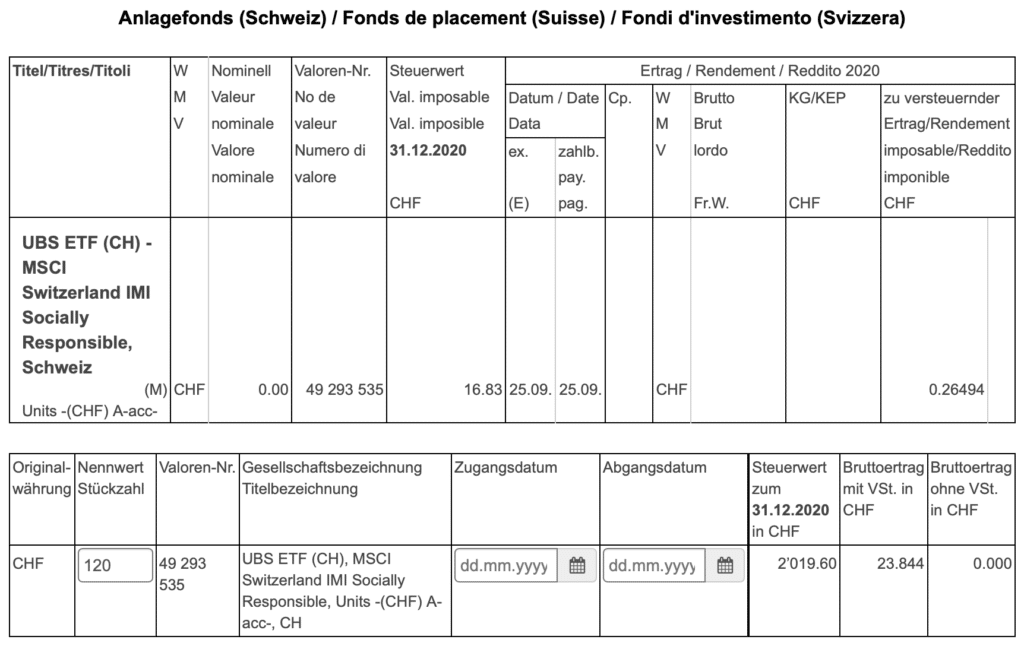

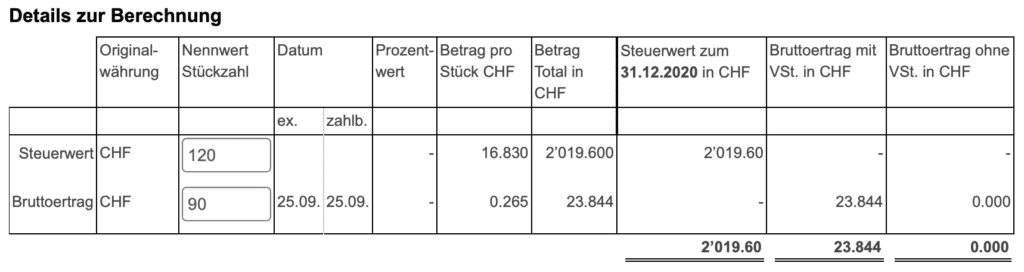

Schweizer ETF thesaurierend

Noch ein Beispiel mit einem thesaurierenden ETF. Auch hier wird beim ESTV-Reporting die Dividende ausgewiesen, obwohl sie nie direkt auf deinem Verrechnungskonto gelandet ist, und auch sie ist als Einkommen zu versteuern.

Diesmal ist es ein Schweizer ETF. Darum ist der Bruttoertrag mit Verrechnungssteuer angegeben. Gehen wir davon aus, dass du monatlich zehn Anteile kaufst. Die Software ermittelt automatisch den Verrechnungssteueranspruch und fügt ihn an der richtigen Stelle ein. In unserem Beispiel wären das CHF 8.34 (35% von den CHF 23.844). Diesen Betrag wird mit deiner Steuerschuld gegengerechnet oder dir direkt ausbezahlt.

Noch einfacher geht es mit einem Steuerauszug/Steuerausweis. Bei den meisten Brokern bezahlst du dafür extra – bei Swissquote zum Beispiel CHF 100. Bei ausländischen Brokern ist dieses Dokument oft gar nicht erhältlich.

Wer mit einem Robo-Advisor anlegt, zum Beispiel mit Selma oder Inyova, erhält den Steuerauszug meistens gratis. Dadurch sparst du dir das Eintragen der einzelnen Kaufzeitpunkte, und das Ausfüllen der Steuererklärung geht wesentlich schneller.

Abzüge

Vergiss nicht, die einbezahlten Säule 3a-Beträge anzugeben. In Zürich ist das unter „Abzüge“ / „Säule 3a und weitere Vorsorgearten“ zu finden. Von deinem Säule 3a-Anbieter erhältst du eine Bescheinigung. Den darauf ausgewiesenen Betrag füllst du dort ein und lädst den Beleg als PDF hoch oder machst ein Foto davon. Der eingezahlte Betrag wird dann automatisch vom steuerbaren Einkommen abgezogen.

Ja, mittlerweile kann in Zürich die Steuererklärung komplett online eingereicht werden, ohne ein einziges Papier ausdrucken zu müssen – wer hätte das vor einem Jahr gedacht?

Ebenfalls kannst du in den meisten Kantonen Vermögensverwaltungskosten abziehen. Dazu zählen oft Depotgebühren und Gebühren für die Erstellung von Steuerunterlagen (Steuerauszug). Handelskosten sind jedoch nicht abzugsfähig. Am besten schaust du in der Wegleitung nach oder informierst dich direkt bei deinem Wohnkanton.

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.

32 comments

Zuerst einmal vielen Dank für den Beitrag. Ich weiss nun nicht genau ob dies dieselbe Frage wie die von Hanz ist, aber stimmt es somit, dass im ETF-Beispiel die vom irischen Herausgeber bezahlten Quellensteuern von 15% nicht über das DA-1 Formular zurückverlangt werden können?

Hallo Joel, ja, das stimmt. Denn die 15% fallen auf der Ebene des ETFs an. Mit dem DA-1 Formular kannst du nur Quellensteuern auf der Ebene des Anlegers zurückfordern. Und bei Irland fallen auf der Ebene Anleger eben keine an.

Hallo

Vielen Dank für diesen tollen Bericht. Ich habe eine Frage bezüglich Fondsdomizil Irland versus Luxemburg. Und zwar geht es darum, dass ich den FTSE EPRA/NAREIT Index via ETF besparen möchte, aber nur der ETF über die Börse Luxemburg ist thesaurierend. Habe ich steuerlich in diesem Fall Nachteile, wenn ich diesen wähle im Gegensatz zum irischen?

Ich wäre sehr sehr dankbar über eine Antwort.

Liebe Grüsse

Hallo Sina

Danke für deinen Kommentar.

Welche ETFs (am besten mit ISIN) schaust du dir denn genau an?

Je höher der Aktienanteil von US-Unternehmen ist, desto eher macht sich ein Unterschied bemerkbar. Dies aber nur bei physisch replizierenden ETFs.

Bei einem US-Anteil von 55% und einer Dividendenrendite von 3.45% macht der Renditeunterschied pro Jahr ca. 0.28% aus.

Das Domizil eines ETFs würde ich als eines der Kaufkriterien beachten und nicht als alleiniges.

Hallo

Vielen Dank für deine Antwort.

Es handelt sich um folgende zwei ETF’s. Entweder ISIN: LU1437018838 (thes.) oder IE00B5L01S80 (aussch.) bei denen ich mich nicht entscheiden kann.

oder evtl. LU0489337690 Aber ich bevorzuge Global und thesaurierend.

Was würdest du dazu sagen? Vielen Dank nochmals für die Hilfe.

Liebe Grüsse

Hallo Sina

Der von HSBC (IE00B5L01S80; ausschüttend) mit Domizil in Irland hat eine TER von 0.4%. Der von Amundi (LU1437018838; thesaurierend) mit Domizil Liechtenstein hat eine TER von 0.24%. Vergleicht man sie über einen längeren Zeitraum (siehe Bild unten), dann ist da kaum ein Unterschied feststellbar. Der kleine Steuernachteil macht er durch die geringere TER fast wieder wett. Wenn du also den thesaurierenden bevorzugst, dann spricht meiner Meinung nach nichts gegen den LU1437018838. Ein ESTV-Reporting haben ja beide. Der Amundi ist zusätzlich etwas grösser und wird etwas häufiger gehandelt. Allerdings hat er keine Zulassung für Schweizer PrivatanlegerInnen. An der Schweizer Börse SIX wirst du ihn also nicht kaufen können.

Hallo

Super, vielen Dank für deine Hilfe und Einschätzung. Das hat mir sehr geholfen. Ich dürfte ihn aber via meinen Broker Degiro an einer anderen Börse kaufen, wenn er dort angeboten wird, oder? Oder darf man das als Schweizer trotzdem nicht?

Wenn der Broker es möglich macht, kannst du ihn auch als Schweizerin kaufen.

danke für den Beitrag!

Vielen Dank!

Wie sieht es denn aus, wenn ich in der Schweiz lebe, aber mit einem deutschen Broker wie Smartbroker einkaufe. Hier werden ja auch schon direkt die deutschen Steuern abgezogen. Diese sollte ich mir aber eigentlich mit einem Wohnsitznachweis zurückholen können, damit ich die Devidenden nicht doppelt besteuere oder? Bedeutet das, dass ich in Deutschland und in der Schweiz eine Steuererklärung machen oder? Lohnt sich der Aufwand deiner Meinung nach?

Hallo Kathrin

Wenn du deinen steuerrechtlichen Wohnsitz in der Schweiz hast, giltst du in Deutschland als “Steuerausländerin“. Als SteuerausländerIn gilt jede natürliche Person, die weder einen Wohnsitz noch den gewöhnlichen Aufenthalt in Deutschland unterhält. Kaufst du eine deutsche Aktie, die dir eine Dividende ausschüttet, wird der Broker (egal ob Schweizer oder Deutscher) die darauf anfallende Quellensteuer (in diesem Fall 25%) einbehalten. Mittels Formular DA-1 kann ein Teil der ausländischen Quellensteuer (15%) angerechnet werden. Die Rückforderung der restlichen 10% ist komplizierter und lohnt sich für kleinere Beträge nicht.

Ich muss hier mal aus der Praxis berichten.

Ich nutze die DKB und habe mich dort für Steuern freistellen lassen (was halt als Schweizer möglich ist, die haben da ein paar Formulare).

Bei DKB habe ich einige irische ETF gekauft und da wird gar nichts einbehalten. Keine Kapitalerstragsteuer und auch keine Quellensteuer. Ich bin Deutscher und wohne in der Schweiz.

Bspw. IE00B8GKDB10

Ausschüttung 30,41 USD

25,87+ EUR

davon steuerfreier Anteil wg. Teilfreistellung 9,13 USD

Kapitalertragsteuerpfl. Ertrag nach Teilfreistellung 21,28 USD

Umrechnung in EUR 18,10 EUR

Ausmachender Betrag 25,87+ EUR

Der ausmachende Betrag wird überwiesen, also brutto = netto. Da ich in der Schweiz lebe, ist der kapitalertragsteuerpflichtige Ertrag zu ignorieren 🙂

Bei US-Aktien werden 15 % einbehalten. Und ich habe trotz dieser Einbehaltung auch US-Aktien wie Procter & Gamble im Depot, da diese, trotz Einbehaltung, besser performen als ein ETF (sind ja auch die Treiber der ETF-Performance, siehe Pareto-Regel). Aber nur die grundsoliden Dividenden-Dickschiffe.

Hoffe, dass ich DIr helfen kann 🙂

Super Artikel – vielen Dank für die ganzen Infos.

Eine Frage hätte ich jedoch noch – wenn ich als Schweizer einen ETF mit Domizil in Irland halte – zahle ich dann auch die 35% Verrechnungssteuer? Diese erhalte ich ja nicht zurück – da es ja kein Schweizer ETF ist, oder?

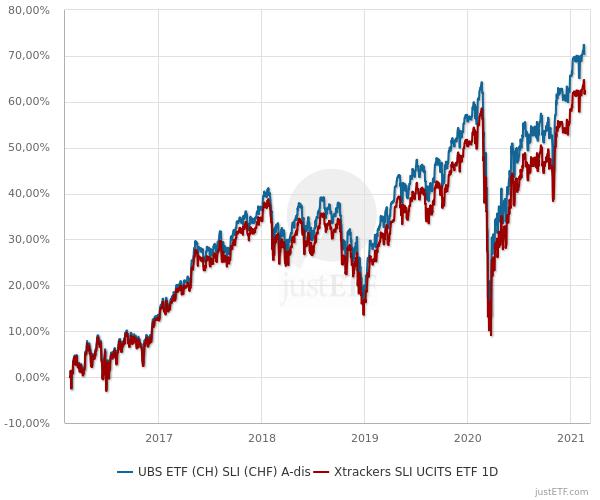

Hallo Hanz, danke für deinen Kommentar. Ja, der ETF in Irland oder Luxemburg kann die Verrechnungssteuer nicht zurückfordern, egal ob du als ETF-Käufer Schweizer bist oder nicht. Die Verrechnungssteuer fällt eben auch auf Stufe ETF an. Wenn du auf justetf.com die ETFs auf den SLI (LU0322248146, rot, 61% / CH0032912732, blau, 69%) vergleichst, siehst du den Unterschied. Der in der Schweiz domizilierte hat die Nase immer vorn.

Wie das für einen deutschen Steuerzahler aussieht und welchen ETF dieser besser kauft, weiss ich nicht.

Lieber Reto, herzlichen Dank für den sehr aufschlussreichen Beitrag. Anschliessend an Hanz Frage bzw. an deine Antwort: Es gibt (wenn ich richtig recherchiert habe) ja keinen MSCI World oder MSCI World ACWI mit Fondsdomizil Schweiz. Damit habe ich eigentlich keine Alternative zu einem irischen ETF mit niedriger TER. Oder gibt es für mich als Schweizer bei swissquote Alternativen mit anderen Fondsdomizilien, die unter Berücksichtigung des “Verrechnungssteuer-Problems” vergleichsweise besser performen als meine irische “one-ETF-only-solution” (IE00B6R52259)? Herzlichen Dank, David

In der Antwort geht es um einen Schweizer ETF (erkennbar an “CH…” in der ISIN), der Schweizer Aktien enthält. In deinem Beispiel handelt es sich um einen weltweiten ETF, das macht steuerlich einen Unterschied.

Ein US-lastiger ETF wäre theoretisch mit dem Domizil USA interessant. Die US-Quellensteuer sowie der zusätzliche Steuerrückbehalt der Schweiz können über die Schweizer Steuererklärung zurückgefordert werden (je nach Kanton erst ab einer gewissen Höhe und mit einem gewissen Aufwand verbunden). Jedoch kann es sein, dass man beim Halten eines in den USA domizilierten ETFs der US-Erbschaftssteuer unterliegt, was man eher vermeiden sollte. Domizil Irland ist also meiner Meinung nach für deinen ETF immer noch am besten geeignet.

Danke!